El agro "se cae" como motor económico: suba de precios no compensa derrumbe de producción por sequía

/https://assets.iprofesional.com/assets/jpg/2018/02/454399.jpg)

El Gobierno sabe que se está ante una ventana crítica, que puede cerrarse y complicar parte de la "hoja de ruta" de su plan económico versión 2018.

A la desconfianza que tienen los fondos y bancos internacionales sobre la meta de inflación que trazó el macrismo, también se sumaron fuertes dudas sobre los objetivos de crecimiento.

La cifra oficial plasmada en el Presupuesto, que plantea una expansión del PBI del 3,5% no convence en Wall Street, tal como ya diera cuenta iProfesional.

Principalmente porque el consumo, que explica el 70% del producto, todavía se muestra frío. Pero también por las perspectivas agrícolas, en un contexto en el que el campo está sufriendo la peor sequía de los últimos diez años.

La cadena agroalimentaria tiene una incidencia de casi 13% en el PIB y su efecto derrame en las economías regionales es innegable: cuando el campo levanta, esto se traduce en más pick-ups vendidas y en más inversión en ladrillos en las principales ciudades del interior.

Sin embargo, esa ventana que se empieza a abrir de cara al mes de abril, cuando arranca la "temporada alta" de la exportación de granos, está reflejando un panorama preocupante por los serios problemas climáticos.

Según un relevamiento de la Bolsa de Comercio de Rosario (BCR), unas 13 millones de hectáreas entre soja y maíz presentan diferentes niveles de riesgo por los bajos registros de humedad.

"El mapa de reservas de agua en Argentina sigue teñido de naranja, con áreas particularmente secas en el este de Entre Ríos, centro y norte de Santa Fe y centro de Buenos Aires y La Pampa. Con la soja en pleno período crítico, el potencial de rinde para la nueva campaña acorta toneladas semana a semana", advierte Emilce Terré, economista de la BCR.

La falta de agua recrudeció en febrero y "dejó en condiciones de estrés hídrico muy grave la definición del rinde en regiones claves de Argentina. Así, el período crítico para la soja se desarrolló en uno de los ambientes más adversos de los últimos 10 años en la región pampeana", señala la experta.

"Por todo esto, la condición de la oleaginosa en Argentina es delicada y puede seguir agravándose si no recibe el auxilio pronto de las lluvias", completa.

En este contexto, desde la entidad plantean un panorama que inquieta al Gobierno: sólo entre soja y maíz, la Argentina perdería de producir 10 millones de toneladas.

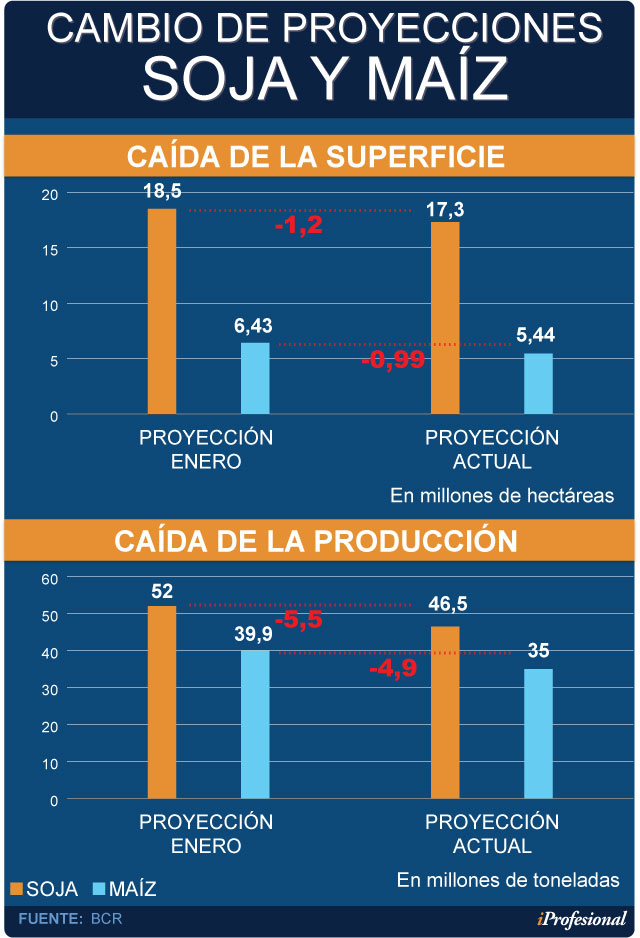

Esto se desprende del último informe con proyecciones para la actual cosecha de la Bolsa de Rosario, que corrige a la baja las estimaciones publicadas en enero:

-Soja: la producción pasaría de las 52 millones de toneladas previstas inicialmente a poco más de 46 millones. Esto implicó un recorte de 5,5 millones.

-Maíz: se prevé casi 1 millón de hectáreas menos y se achicó el volumen desde las casi 40 millones de toneladas a unas 35 millones (ver cuadro).

"Todo va a depender de los que suceda los próximos diez a quince días. Ya hay una pérdida que es irreversible, no hay marcha atrás. De ahora en más, si mejora el clima, entonces el problema se detendría en estos niveles. Pero si no llega el agua, entonces la pérdida de cosecha podría ser más dramática", advierte Gustavo López, director de Agritrend.

Contabilizando todos los cereales y oleaginosas, así como la producción de derivados (biodiesel, harina y aceite), la consultora especializada estima que, cuando se abra la "tranquera", el campo argentino contará con un stock de exportación de 83,8 millones de toneladas.

¿Es mucho o es poco? Para ponerlo en perspectiva, es una cifra levemente más baja que la campaña anterior, cuando el saldo sumó 90,7 millones. Es decir, casi 8% menos.

Sin embargo, López plantea que si el comparativo se hace respecto de las estimaciones que el mercado trazaba inicialmente para el actual ciclo, antes de que se desatara la crisis climática, entonces ahí sí se observa una caída abrupta.

Hasta diciembre, se preveía que el campo iba a estar en condiciones de exportar este año unas 97,5 millones de toneladas.

Así las cosas, tras la corrección de las proyecciones, la Argentina perdió la oportunidad de tener un stock extra de 14 millones de toneladas.

"Hasta hace poco se hablaba de una súper cosecha y ahora, con el problema climático, cambiaron las cosas. De hecho, vamos a tener miles de productores que alquilan campos que no van a llegar a cubrir los costos, por los bajísimos rindes", plantea el consultor Salavador Di Stéfano.

¿La salvación está en los precios?

Como en todo orden de la economía, cuando cae la oferta de un producto para el cual hay demanda, el choque de ambas variables termina resolvíendose vía precios.

Esto es lo que está ocurriendo en el agro: al recortarse las proyecciones de cosecha semana tras semana, la cotización de los granos se ha visto fuertemente impulsada.

¿Cuánto se incrementó el valor de la soja? En el recinto de la Bolsa de Comercio de Rosario, esta semana se llegó a pagar más de $6.000 por tonelada.

A modo de referencia, a fines de febrero del año pasado apenas superaba los $4.100.

Es decir que, en el término de un año, el precio de la soja se disparó un 50%.

Esto hizo que el negocio se volviera mucho más tentador para los productores. Sin embargo, no alcanzó para provocar un boom de ventas.

"El campo está sentado sobre las silobolsas porque espera una mejor cotización todavía", plantea Di Stéfano.

A este factor se suma la variable dólar, dado que muchos sojeros están a la expectativa de un mayor avance de la divisa.

Según destacan desde la BCR, "la cautela reina en los compromisos de exportación". Esto se refleja que, hasta el momento, hay ventas comprometidas para la nueva campaña del complejo sojero por menos de 10.000 toneladas, cuando el año pasado éstas superaban los 1,2 millones".

Es decir, un volumen que no llega al 1% de lo que se había comercializado a la misma fecha del 2017.

La gran pregunta que se hacen los expertos es si la tendencia de precios en alza es sostenible en el tiempo, sólo por el factor climático.

En este sentido, hay un dato que llama la atención: mientras que la soja "explotó" en el mercado de Rosario, en Chicago apenas se movió: actualmente está a u$s380 frente a los u$s377 por tonelada que valía hace un año.

¿Cómo puede ser posible que la cotización en la Argentina haya trepado un 50% y en el mayor mercado mundial avanzó apenas 0,8%?

Di Stéfano plantea que se está "ante un enorme desfasaje entre lo que pasa dentro del país y lo que ocurre a nivel internacional".

"Acá, las plantas están desesperadas por hacerse de porotos para producir harina, alimento del que la Argentina es el proveedor número uno a nivel mundial. Pero como los dueños de la cosecha están sentados sobre sus granos, esto genera que se disparen los valores", apunta.

Así las cosas, el experto detalla que "hay una fiebre por la harina, pero la realidad es que el poroto de soja es lo que está sobrando en el exterior por la súper cosecha que se espera en Brasil y por el exceso de stock en los Estados Unidos".

Respecto de la campaña brasileña, la consultora Safras & Mercado estimó un volumen de 115,6 millones de toneladas de la oleaginosa, lo que constituiría un récord histórico.

¿Esta suba continua de precios en el mercado interno se puede sostener durante meses? Frente a la consulta de iProfesional, el experto plantea que "no lo vemos como probable. En cuanto llueva un poco, entonces sí o sí los valores se van a tener que acomodar al nivel internacional".

En caso de que el clima se agrave, afirma, la cotización subiría un poco más. Pero la brecha con Chicago, que hoy es de u$s40, "difícilmente se estire más allá de los u$s60".

"Cuanto más se acerque a ese nivel, más productores saldrán a vender y esta mayor oferta desinflará los valores", agrega.

¿Cuánto valdrá la cosecha?

En medio de este juego de fuerzas, la gran pregunta que se hace el mercado es cuánto valdrá la actual cosecha una vez puesta en los barcos.

La realidad es que, por ahora, la previsión es que la suba de precios local no llegará a compensar el desplome que se está viviendo a nivel toneladas.

Puesto en números:

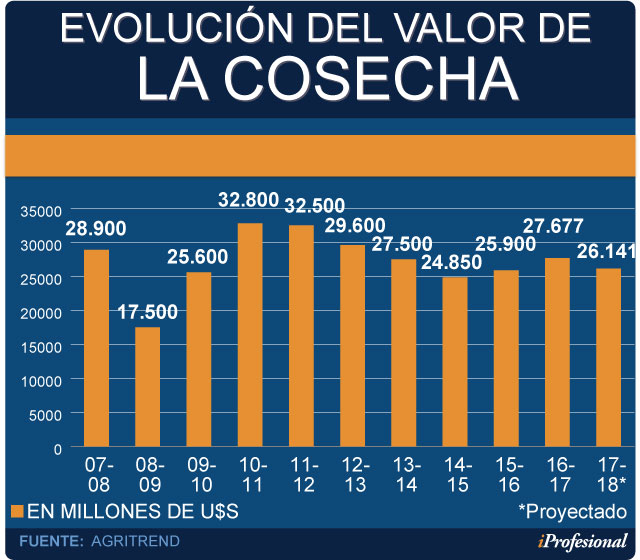

-Antes de que hiciera eclosión el drama de la sequía, el mercado preveía que la campaña argentina actual iba a valer unos u$s29.800 millones.

-De haberse dado ese escenario -ya descartado-, se hubiese tratado de la tercera mejor cosecha de la historia, sólo superada por los ciclos de 2011 y 2012.

-Sin embargo, la última revisión que realizó la consultora Agritrend -que ya incluye el escenario de mayores precios- plantea un fuerte recorte de los ingresos: ahora, la campaña está valuada en u$s26.100 millones.

-Se trata de unos u$s3.700 millones menos que el nivel previsto hace un par de meses. Es decir que la levantada de las cotizaciones no será suficiente para compensar el menor volumen.

-Además, los u$s26.100 millones estimados se ubican por debajo de los casi u$s27.700 del ciclo anterior (ver cuadro).

En este contexto, preocupa tanto a los economistas como al Gobierno, la menor previsión de "agrodólares" en un año en el cual se prevé una nueva disparada del déficit comercial, que superaría los u$s10.000 millones, según Ecolatina, un 18% más elevado que el registro de 2017.

"El saldo de la balanza deja en evidencia que, nuevamente este año, el sector externo será el talón de Aquiles del actual modelo económico", recalcan.

Desde la consultora Radar, que dirige Paula Español, plantean el mismo nivel de déficit, el cual -alertan- podría agravarse si se profundiza la caída de producción de soja y maíz, que no alcanzaría a ser compensada por el aumento de precios internacionales.

Sin "súper soja", más tensión cambiaria

Como condimento extra, la baja de retenciones con la que viene avanzando el macrismo, no está ayudando a compensar los menores ingresos a la caja vía mayor producción.

Para este año se espera que los derechos de exportación del complejo agrícola sumen apenas u$s3.900 millones, casi 60% menos del récord del que gozó Cristina en plena época de la "súper soja" (ver cuadro).

Sin embargo, tal como consignó iProfesional, en el Gobierno hay confianza de que la economía hoy día "se banca" una dolarización intensa porque hay ingresos que cubren esa salida.

Básicamente, las divisas que ingresan al país que son, en su mayoría, resultado de colocaciones de deuda en el exterior.

Sin embargo, cada vez más voces vienen alertando que el "siga siga" de los dólares financieros tendrá un límite.

Esto, en un contexto en el que el equipo económico necesita en breve u$s20.000 millones para cubrir compromisos, con un frente externo complicado por el déficit comercial, la pérdida de dólares por turismo y una soja que no tendrá espaldas suficientes para compensar estos "grifos".

Así, más economistas advierten que la falta de dólares "genuinos" tenderá a presionar más el frente cambiario.

Desde Abeceb señalan que el pobre dinamismo de las exportaciones no hará más que agudizar la dependencia por el financiamiento externo.

El problema, señalan desde Instituto de Finanzas Internacionales, es que la Argentina figura entre los países más vulnerables ante a el cambio de tendencia global, que terminaría por cortar el "chorro" de liquidez a tasas bajas.

Desde Abeceb plantean que esta mayor restricción de divisas, presionará cada vez más sobre la necesidad de financiamiento en los mercados internacionales, siendo así una fuente importante de incertidumbre".

Van más allá, incluso, al señalar que el crecimiento acelerado del rojo comercial -con un campo con problemas de sequía- podrá "generar presión cambiaria, lo cual atentaría contra el camino de desinflación que inició el país hace poco tiempo".

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592688_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/png/2024/03/569590_landscape.png)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/01/589967_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/05/554227_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/04/572280_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593456_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593454_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/05/554019_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592868_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593058_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/09/542373_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593445_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593450_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2025/03/593247_landscape.jpeg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591375_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/12/564609_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592969_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592631_landscape.jpg)