Los bonos soberanos, shockeados tras las PASO: cómo es el contexto que viene

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/09/559462.jpg)

El resultado de las elecciones PASO ha sido un catalizador importante para el mercado de deuda, agregando incertidumbre. Los precios de los activos bajo análisis han respondido con fuertes correcciones, en un entorno donde las variantes de tipo de cambio e inflación se han disparado.

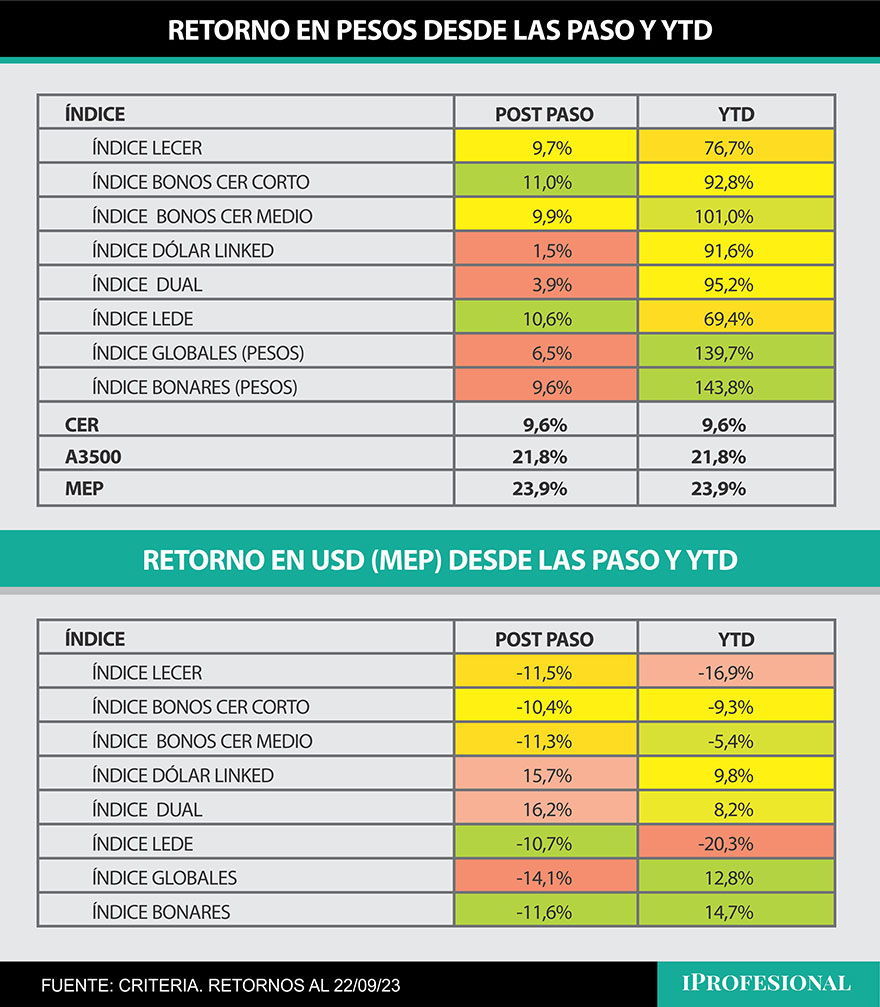

Inmersos en la mitad del recorrido, de cara a las elecciones generales y, posiblemente un balotaje, veamos cuál ha sido hasta aquí el desempeño de la deuda pública desde el 12 de agosto. Este análisis considera los distintos tipos de bonos disponibles para el inversor en el mercado local, medidos en pesos y en dólares, y muestra que en todos los casos las perdidas en moneda dura supera el 10%.

¿Cómo les fue a los bonos luego de las PASO?

En la tabla previa, se observa que los bonos soberanos Bonares y Glo-bales, emitidos en dólares, siguen siendo el activo más destacado en el mundo de la renta fija, presentando una marcada diferencia con el resto de los instrumentos.

Estos títulos, han tenido un rendimiento notable en este 2023. Sin em-bargo, el resultado de las PASO no los eximió de la baja generalizada, y si bien subieron en valor medidos en pesos gracias al salto cambiario, la paridad en dólares se vio afectada fuertemente.

Por fuera de los bonos emitidos en dólares, los papeles en pesos que ajustan por variables como inflación y devaluación también han generado retornos interesantes este año, que se han moderado tras el ya histórico 12 de agosto. En este caso corresponde analizar como les ha ido en términos relativos a su clausula de ajuste de capital, en tanto nos permite evaluar su eficiencia como cobertura cambiaria o inflaciona-ria. Si bien en 2023 vienen logrando el objetivo de obrar de cobertura, veamos que sucedió en el periodo reciente que nos trae este análisis.

Podemos concluir que, salvo por el caso de los bonos CER en su comparación con su índice de ajuste, en el tramo post PASO la situa-ción no ha sido tal para el resto de los instrumentos. Los papeles que ajustan por inflación registraron en sus distintos tramos un retorno por encima del CER.

En la otra cara de la moneda se encuentran los bonos dólar link y duales, (estos últimos ofrecen a los inversores una "doble protección" al ajustar su rendimiento por el mejor entre el Coeficiente de Estabiliza-ción de Referencia (CER) o la variación del tipo de cambio oficial), con un pálido retorno del 4,5% para los bonos dólar linked, que se ajustan según la devaluación oficial, que salto un 22% el lunes post PA-SO. Los duales subieron un 3,9%, muy por debajo de ambas cláusu-las de ajuste.

Finalmente, las Ledes a tasa fija, grandes perdedoras de la carrera del 2023 han logrado destacarse positivamente ante la negativa del BCRA a subir las tasas de política monetaria.

Hacia dónde vamos: el contexto que se viene

Después del abrupto deslizamiento del valor del peso tras las elecciones primarias del lunes, que no logró estabilizar las expectativas económi-cas e impacto en gran medida en el nivel de las divisas financieras, los diversos instrumentos de deuda se están adaptando a una nueva realidad donde la dinámica política agrega incertidumbre y estará marcada por una mayor volatilidad.

El gobierno enfrenta un desafío importante de cara a las elecciones pre-sidenciales, ya que debe lidiar con un bajo nivel de Reservas Internacio-nales para mantener el dólar oficial en los niveles actuales, mientras que intenta ponerle algún freno a la inflación. Con una inflación del 12,4% en agosto, la tasa anualizada para el último trimestre ya se sitúa en la zona del 160%.

El déficit fiscal en aumento tras las últimas medidas de alivio impositi-vo y la persistente participación del BCRA en el mercado secundario de deuda en pesos, junto con la de los entes públicos en las licitaciones del tesoro, han inflado la cantidad de pesos en una economía, que no parece estar por ahora dispuesta a demandarlos, ante la incertidum-bre que traen los planes monetarios y cambiarios de los candidatos con chances de acceder a la presidencia.

En un ambiente de alta y acelerada nominalidad, donde la carrera es cada vez a mayor velocidad, es fundamental contar con un asesora-miento adecuado para optimizar el manejo de la cartera de inversio-nes y proteger el poder adquisitivo de la liquidez y el ahorro.

/https://assets.iprofesional.com/assets/jpg/2021/11/526289.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/01/565833_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594035_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/588843_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/593943_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/07/581093_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/08/582366_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593863_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594026_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/593948_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594007_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593275_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594023_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594009_landscape.jpg)