Todos enojados: dueños de inmuebles ganan poco y deudores hipotecarios deben 50% más

:quality(85)/https://assets.iprofesional.com/assets/jpg/2018/04/456319.jpg)

Los propietarios de inmuebles más optimistas podrán esbozar una pequeña sonrisa, más allá de que las cifras aún no sean las deseadas.

Con pasos muy cortos, los niveles de rentabilidad que ofrece hoy día el alquiler de un departamento muestran un leve avance.

Si bien para algunos analistas aún es insuficiente como para que los dueños digan que ya se ha comenzado a transitar un buen momento, para otros significa un camino de esperanza.

Un trabajo de la consultora especializada Reporte Inmobiliario sostiene que la renta anual promedio ahora es del 2,56% (neta), por debajo de la media histórica pero arriba de la marca de los últimos tiempos.

En 2017, la ganancia que ofrecía la renta de un inmueble era del 2,5%, algo menos que el registro actual.

Sin embargo, si se observa la tendencia a partir del comportamiento de años anteriores, se evidencia una mejora:

- En 2015, la rentabilidad fue apenas 1,49%, la más baja desde 2001, cuando tocó 1,40%

- En 2016, la cifra promedio pasó a ubicarse en los 2,02%.

Los números de este relevamiento surgen de tomar como parámetro un inmueble de 85 metros cuadrados ubicado en una zona premium, como Barrio Norte.

Para esa unidad, la consultora estimó un precio de mercado de $4,3 millones (u$s215.000 para un dólar a u$s20), al tiempo que dio cuenta de un alquiler mensual de $20.700 mensuales.

Héctor D´Odorico, titular de Héctor D´Odorico Negocios Inmobiliarios, reconoce la leve mejora que muestra hoy día la rentabilidad, si bien apunta que aún está lejos de un valor que les permita augurar a los propietarios que la renta pasó a ser un buen negocio.

"Sigue siendo baja y esto ya es una constante que se viene observando en los últimos años", afirma el empresario.

En otro orden, indica que lo que ocurre con los inmuebles volcados al mercado locativo es comparable al comportamiento de los argentinos con el dólar: no recurren a este tipo de activos sólo por el rendimiento que les otorga sino, más bien, para refugiar sus ahorros.

"Por el negocio en sí mismo, el alquiler no genera una gran atracción a los dueños, porque no lo es. Lo que tratan es de conservar una reserva de valor, de mantener un inmueble como activo", expresa D´Odorico.

En este sentido, la situación es muy elocuente sobre el presente que atraviesa el mercado de alquiler: quienes disponen de alternativas para hacer rendir más su capital (o necesitan tener el cash a mano por si les surge una buena alternativa de inversión), ponen el inmueble en venta.

Alquiler seguro, más que rentabilidad

Referentes del sector afirman que entre quienes eligen conservar un departamento entre sus activos, el importe que reciben por mes como renta lo asocian más a un alivio para el costo del mantenimiento que a un monto capaz de mejorarle notablemente su matriz de ingresos.

"Tratan de mantenerlo alquilado ya que dejarlo vacío les resultan muy caro. Muchos priorizan este criterio al de la cuota que puedan obtener. Sacarse de encima algunos gastos influye más que pensar en un buen negocio", apunta D' Odorico.

Asociado a ello, se da también una situación especial: la posibilidad de que quien alquila desista atraído por un crédito hipotecario que lo acerque a la vivienda propia.

Así, si es un buen inquilino, el propietario (que busca mantener ese activo al menor costo posible) preferirá renovar el contrato incluso cuando esto le implique resignar parte de su ganancia.

En este sentido, desde el sector señalan que las renovaciones se están pactando 5 puntos por debajo de los nuevos convenios.

Es decir, entre el 15% y el 18%, frente al 22% para aquellos acuerdos que se realizan por primera vez.

En base a otros parámetros, ZonaProp -firma dedicada a la compraventa- realizó meses atrás un relevamiento del que también se desprendió un pequeño avance en los niveles de rentabilidad.

Según el estudio, que consideró la Ciudad de Buenos Aires, esa cifra se ubicó en el 5,5% bruto anual, medio punto por encima de los resultados consignados un año antes.

Ese porcentaje muestra una recuperación respecto de lo acontecido en 2012, previo a la debacle del sector.

La investigación ubicó a San Telmo como el barrio de mayor rentabilidad anual de Capital Federal, con un 7%

Bajo la mirada de los inquilinos, el mercado locativo no va de la mano del avance de otras variables.

Del último relevamiento realizado por la firma Properati y la consultora económica Oikos Buenos Aires se desprende que, desde que Macri asumió, el valor de la renta se duplicó en términos nominales.

Además, el índice de Precios de Alquileres (IPA) registró un incremento 20 puntos porcentuales por encima del alza acumulada del índice de Precios al Consumidor (IPC) Nacional.

Del alquiler al departamento propio

Pasaron más de dos años desde que Macri llegó a Casa Rosada y la inflación sigue siendo un gran dolor de cabeza.

No hay rubro en que el incremento de los precios no se haga notar, y el mercado inmobiliario no está ajeno a este flagelo.

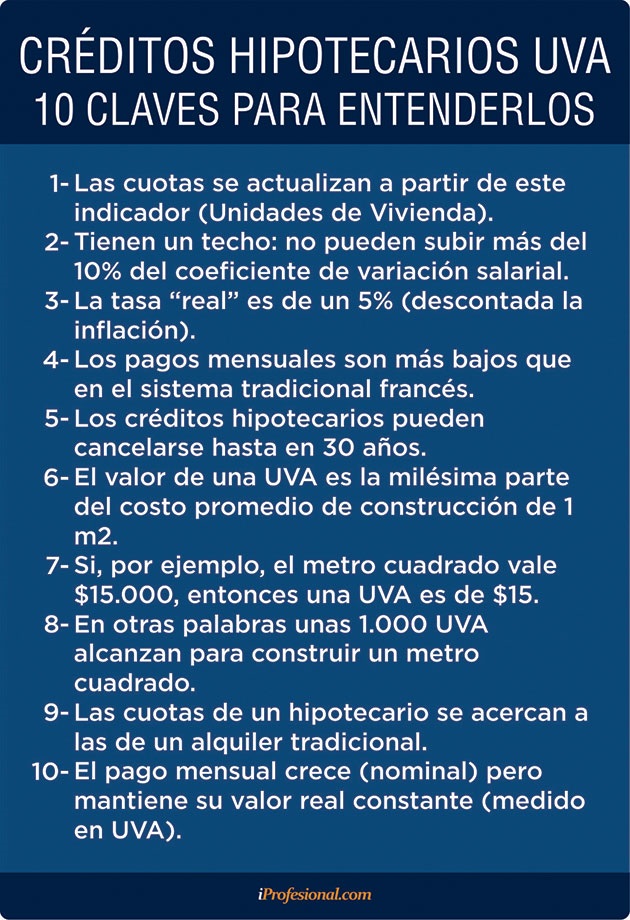

Para alegría de muchos, los créditos hipotecarios UVA volvieron a darle vida a un sector que se mantuvo adormecido durante años.

Claro que ese mayor empuje también tiene su "lado B": el aumento en los precios de los inmuebles.

Así queda demostrado en el valor promedio de las operaciones que se registran, por ejemplo, en Capital Federal.

¿Por cuánto se escritura?

De acuerdo con un relevamiento realizado por el Colegio de Escribanos de la Ciudad, hacia fines de 2017 el monto total de las transacciones se elevó cerca de un 75% respecto del año previo.

La cifra promedio de las escrituraciones se aproximó a los $2,5 millones, marcando un repunte del 12% en dólares (30% en pesos).

Del relevamiento surgen otros cinco datos clave en cuanto al valor de las propiedades:

1. - Hoy día, el 50% de las transacciones se mueven en la franja que va desde los u$s52.000 a los u$s130.000

2. - La categoría más baja, propiedades inferiores a u$s37.000, tienen un share del 15% sobre el total de transacciones

3. - Por la suba de precios "se esfumaron" las menores a u$s20.000 (en 2016 representaban 10% del mercado)

4. -En tanto, las unidades de entre u$s20.000 y u$s45.000 redujeron su participación al 7%

5. - En cambio, las que superan los u$s130.000 pasaron a representar el 40% de las operaciones

¿Hipotecario en UVA o tradicional?

Por estos días, se han multiplicado las voces que alertan sobre el impacto de la inflación en las cuotas de un hipotecario.

Un análisis del analista financiero Christian Buteler resulta revelador sobre cómo evolucionó el pago mensual de un crédito tomado en UVA desde marzo 2016 (apenas arrancó este sistema) respecto al de un préstamo tradicional.

En concreto, para una deuda de $1 millón contraída a 20 años, Buteler comparó el sistema francés (tasa fija del 14% en los tres años iniciales, luego variable) con el ajuste UVA a igual plazo desde el inicio.

"La comparación toma en este último caso el préstamo ofrecido por el Santander Río (que era UVA+6,95%) ya que el Nación no tenía a 20 años entonces", aclara Buteler.

Por lo pronto, por el avance inflacionario, los de hipotecarios UVA hoy en día están afrontando un pago mensual igual al del sistema tradicional.

No obstante, los de este último grupo pudieron achicar levemente su deuda, mientras que los del "grupo UVA" la incrementaron poco más de un 50%.

Hablando en planta, los del crédito tradicional (transitando por ahora los tres años de tasa fija):

- Están pagando cerca de $12.435 por mes

- Y redujeron el capital adeudado $33.500

Los del sistema UVA:

- Arrancaron con cuota de $7.915 y ahora abonan $12.428

- Elevaron su compromiso con el banco a poco más de $1,5 millón (+53%)

Así como la inflación complica a los endeudados, los propietarios también están a merced de los cambios.

Entre ellos, los vinculados con la reforma tributaria, que:

- Elimina el Impuesto a la Transferencia de Inmuebles (ITI), que imponía un pago del 1,5% sobre el valor escriturado

- Pero que establece que quienes posean más de una propiedad (por ejemplo, una segunda casa de veraneo o una destinada al alquiler), abonarán 15% de Ganancias sobre la renta que obtengan al momento de vender ese segundo inmueble.

Si bien la medida es para unidades que se adquieran tras la sanción de la ley, esto podría arrastrar al mercado.

Para varios referentes del rubro, tras las modificaciones introducidas en la reforma tributaria, quienes compren una vivienda advertirán sobre el mayor costo de salida cuando decidan desprenderse de ella.

En consecuencia, tratarán de compensar ese futuro gasto adicional con un valor de alquiler más alto, de forma tal que no se les achique la tasa de retorno en términos reales.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593321_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/06/578151_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/586018_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593617_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593271_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/09/584929_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591503_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/06/576877_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/11/562781_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593608_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593262_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592158_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/04/571859_landscape.jpg)