Bonos en dólares generan dudas en el mercado: ¿son una buena inversión con reservas escasas?

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/08/540630.jpg)

Voluntad y capacidad de pago, dos variables claves que los inversores analizan a la hora de elegir si compran o no bonos de un país determinado. Obviamente también está su rendimiento, duration y demás características, pero claramente si el deudor no muestra voluntad de pago o no posee capacidad para hacer frente a los compromisos la demanda sobre esos activos disminuye. Los bonos cotizan en el mercado secundario, allí su precio termina determinando la tasa de rendimiento.

El riesgo país es el diferencial de tasa que pagan los bonos de un país en relación con los bonos americanos, considerados libre de riesgo, en nuestro caso los 1558 puntos del viernes indican que los bonos argentinos pagan en promedio 15.58 puntos porcentuales adicionales a la tasa de los bonos de referencia.

Los motivos para que Argentina tenga ese elevado riesgo país se encuentran no solamente en su historial donde se aprecian default y reestructuraciones varias sino también en su situación de crisis actual de la que no puede salir desde 2018.

El Gobierno actual ha demostrado una y mil veces su voluntad de cumplir con los compromisos del país en tiempo y forma, pero la duda se encuentra en sí tendrá la capacidad de pago que su exigente cronograma de vencimientos le impone.

Bonos en dólares con pronóstico reservados: el Gobierno sale a buscar fondos para pagar en enero

Argentina enfrenta vencimientos de deuda totales por u$s 24.000 millones en el 2025, de los cuales casi u$s 16.000 millones son en el primer semestre y más específicamente en enero hay u$s 4.360 millones de amortización y renta de Bonares y Globales.

Originalmente el plan del gobierno consistía en pagar todos los vencimientos 2024 con los recursos actuales, que eso permita una caída en el riesgo país a niveles de 600/700 puntos básicos y sumado a una baja en la tasa americana esperada por parte de la FED, le daría la posibilidad de volver al mercado voluntario de deuda con una tasa en el orden del 10%. Así lo explicaron el Ministro de Economía Caputo y el Presidente del Banco Central (BCRA) Bausili a fondos de inversión extranjeros en enero de este año.

En un principio el plan parecía funcionar. Frente a la posibilidad de una suba futura de las paridades los fondos comenzaron a comprar bonos argentinos, y si bien la FED no bajaba la tasa de referencia, el riesgo país estaba en un claro descenso producto de la profecía autocumplida, hasta tocar los 1.200 puntos en abril. Pero allí algo cambió, pudo ser la demora de la FED en bajar las tasas (hasta el día de hoy no lo ha hecho, cuando a fines del 2023 se hablaba de 5 movimientos a la baja para este año), la recesión local que se profundizaba y una salida del cepo que cada vez parece más lejana (con cepo no hay incremento de reservas sostenible). Desde ese momento el riesgo país rebota y ya hace varias semanas que se estacionó en el rango de los 1500/1600 puntos básicos.

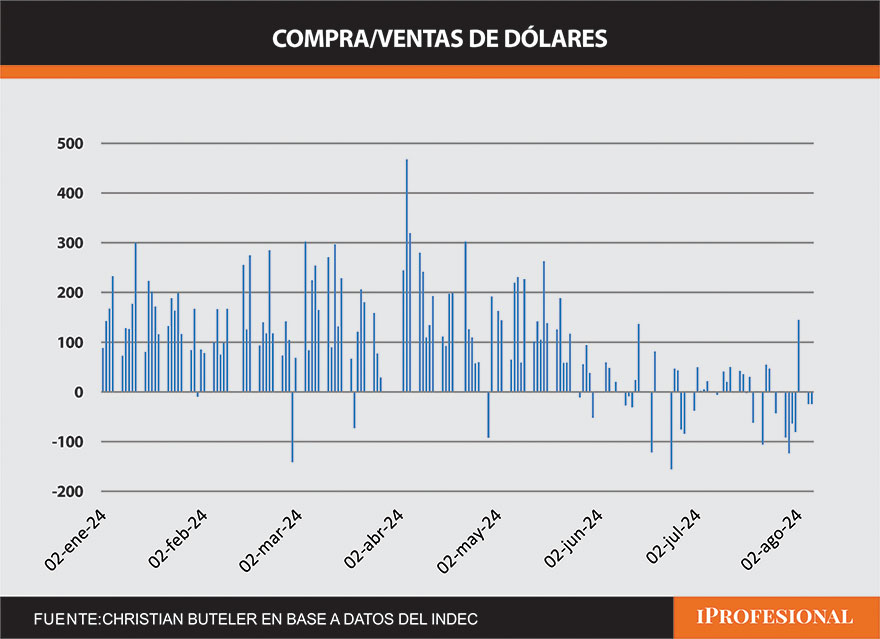

Para peor el Gobierno dejó de comprar reservas, los datos del BCRA muestran un claro cambio en la tendencia de las compras netas, algo lógico teniendo en cuenta la estacionalidad de las exportaciones locales, más allá que la profunda recesión demanda menos dólares para importar.

El Gobierno usó pocos dólares para intervenir en el mercado paralelo: la reacción de los tenedores de bonos

Con una brecha entre los dólares que saltó de 15% a 60% en 3 meses, el Gobierno tomó la decisión de utilizar los pocos dólares que tiene para intervenir en el mercado alternativo, medida que fue mal recibida por los tenedores de bonos dado que más intervención implica menos acumulación de reservas.

Esto derivó en distintos anuncios como ser, la adquisición por parte del Tesoro y posterior giro al exterior de los dólares necesarios para pagar los intereses en enero y el cierre de una operación de repo (préstamo de corto plazo dejando activos en garantía) que garantice la amortización. En la realidad el primero no se concretó y sobre el repo la semana pasada se conoció la negociación de una operación por u$s 1.000 millones con bancos privados cuando el capital a vencer es de u$s 2.830 millones.

Lo que es verdad es que el plan principal que constaba en cancelar los compromisos 2025 accediendo al mercado voluntario de deuda giró a que sea mediante un repo. El traslado del oro al exterior es altamente probable que sea para realizar esta operación. Pero la misma aún no se encuentra cerrada.

Hoy la curva de rendimientos de la deuda soberana se encuentra invertida, esto es los bonos más cortos rinden más que los largos, cuando lo normal es lo contrario. Indicando que el mercado ve problemas de pagos o posible reestructuración donde los bonos cortos siempre se ven más afectados que los largos.

El Gobierno intenta crear credibilidad a fuerza de pagar sus compromisos, la voluntad de pago es clara y contundente. Pero su capacidad está atada a la posibilidad de armar una operación financiera que recién comienza a negociarse y donde el cierre depende también de aspectos externos como el contexto financiero internacional.

Estamos frente a un final abierto y donde aún pagando los próximos vencimientos no implica que el riesgo país vuelva a niveles de 700 puntos dado que los compromisos y necesidad de dólares seguirán siendo exigentes. Eso sí, de pagarse seguirá siendo un buen negocio.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/09/583836_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/05/574204_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/01/590958_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/585218_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/08/582114_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/09/560420_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592808_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593203_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592393_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/07/581093_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/589642_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/06/577804_landscape.jpg)