Créditos personales: la tasa es la misma pero el costo "real" se encarece hasta 10 puntos de un banco a otro

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2010/10/301277.jpg)

El boom de consumo que atraviesa la economía argentina tiene una de sus principales patas de apoyo en los préstamos personales y en las tarjetas de crédito.

Pese a que numerosas voces alertaban sobre un cierto freno del mismo, las últimas cifras disponibles dan cuenta de un fenómeno que no para de crecer.

Según Andrés Mendez, de la consultora AMF, "sólo en octubre pasado se cursaron favorablemente más de 300.000 solicitudes, por montos diarios que superaron en casi un 50% a los de julio de este año".

Este porcentaje no hace más que ratificar la intención de los consumidores de respalda, vía préstamos, sus decisiones de compra.

"Del análisis de los montos surge que más de la mitad de dichas solicitudes correspondió a créditos no superiores a los $5.000", apuntó Andrés Méndez, responsable de dicha consultora.

Pero este fenómeno no es nuevo, ya que desde hace ya un largo tiempo las entidades financieras fijaron una clara estrategia de crecimiento en los créditos destinados al consumo.

Esta responde a varios factores, entre los que se destaca la posibilidad de aplicar mayores tasas de interés que las correspondientes a otros segmentos o líneas de créditos, más allá de la ventaja que ofrece la estandarización de las operaciones, que les permiten generar negocios secundarios (como lo es la conformación de fondos fiduciarios).

No obstante, al momento de solicitar un préstamo personal, el cliente debe analizar con sumo cuidado tanto las distintas alternativas que le ofrecen, así como las condiciones de las mismas.

Por lo general, los bancos suelen segmentar su cartera en función de determinados parámetros, distinguiendo la actividad laboral, el destino de los fondos, el nivel de ingresos, entre otras cuestiones. En función de ello, aplican diferentes tasas de interés y condiciones de otorgamiento.

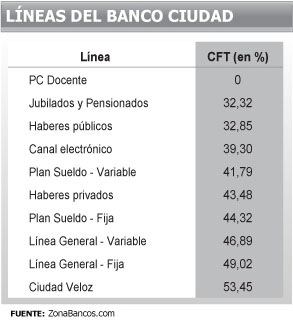

A efectos de ilustrar lo anterior, el siguiente cuadro muestra las líneas que ofrece el Banco Ciudad, en función de la clasificación de sus clientes. Tal como puede apreciarse, las diferencias pueden resultar de hasta 20 puntos:

¿Qué factores deben tenerse en cuenta?

En pleno augue consumista y teniendo en cuenta la gran cantidad de información disponible, generalmente el público concentra su atención, casi exclusivamente, en cuál es la tasa de interés nominal anual (TNA) que pagará por el crédito.

Sin embargo, y tal como lo señalan los especialistas consultados por iProfesional.com, el hecho de "comparar las opciones de préstamos, a partir de este solo indicador, puede convertirse en un error por demás costoso".

Para Gustavo Giraldez, de ZonaBancos.com, "lo que en realidad se debe contemplar son todos aquellos puntos que suelen formar parte de la "letra chica" del contrato".

En ella se incluyen los distintos gastos adicionales que, al sumarlos a la tasa de interés nominal o TNA, permite obtener el Costo Financiero Total del préstamo (CFT) que es, en definitiva, lo que el tomador deberá pagar, por lo que éste se convierte en el principal punto a tener en cuenta.

El CFT es la verdadera carga financiera de un préstamo. Dicho de otra manera es el dato en base al cual deben compararse las ofertas de las distintas entidades.

Entre los conceptos que lo integran, los más representativos suelen ser:

- La tasa de interés básica (TNA) que determina la cuota pura (que puede ser Fija o Variable).

- Gastos de Otorgamiento: es un monto que puede ser fijo o un porcentaje sobre el total del crédito.

- Gastos de Administración: suele aplicarse en forma mensual con el cobro de cada cuota.

- Seguro de Vida: se calcula sobre el saldo de la deuda, por lo que es decreciente.

- IVA: si el que solicita el crédito es consumidor final, tendrá que abonar este impuesto sobre los intereses de cada mes.

- Cancelación Anticipada: si el préstamo tiene en cuenta esta opción, sea esta total o parcial, su costo se aplicará por única vez al momento de finalizar el contrato.

- Productos Adicionales: en muchas ocasiones la entidad financiera obliga a sus clientes a contratar productos adicionales junto con la solicitud del préstamo. Por lo general, se trata de una caja de ahorro de la cual se debitará cada mensualidad.

Diferencias "reales" de hasta 10 puntos

Como ya se mencionara, la tasa de interés nominal - que puede ser variable o fija - no es el único ni el más importante indicador.

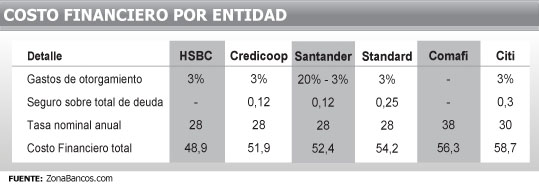

A modo de ejemplo, conviene analizar las condiciones de mercado que se ofrecen por un préstamo de $5.000, a 12 meses de plazo, de acuerdo al sistema de amortización francés y pagos periódicos mensuales.

El cuadro permite apreciar claramente que - más allá de existir una notable paridad entre las tasas nominales - al incluirse los otros tipos de gastos para calcular el costo final existen diferencias de hasta 10 puntos porcentuales.

¿Cuáles son los préstamos más baratos y los más caros?

Según un relevamiento de ZonaBancos.com, los préstamos con los menores costos financieros son los correspondientes al Banco Ciudad - PC Docente - y del Nación, con tasas del 0% y 15,4%, respectivamennte.

Un escalón más arriba se ubican el Credicoop y el Macro, con niveles del orden del 29 por ciento.

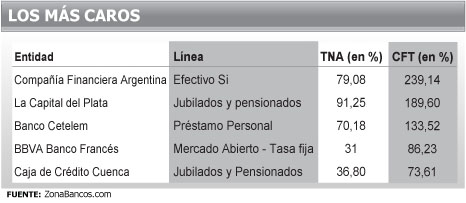

En el otro extremo, es decir entre los más caros, se ubican los correspondientes a Compañía Financiera Argentina, para Efectivo Sí, cuyo costo trepa al 239%, seguido por La Capital del Plata (189,6%) y el Banco Cetelem, con el 133,5 por ciento.

El BBVA Francés es una de las entidades más caras (86%) a la hora de solicitar un crédito, habida cuenta de que el usuario termina devolviendo casi el doble del monto que solicitó.

Al comparar ambos cuadros surge que, más allá del nivel de tasas nominales que exhiben, la incidencia de los gastos adicionales hace que - en muchos casos - el costo real termine duplicando a la TNA.

Más allá de las profundas diferencias que existen entre la tasa nominal y el verdadero precio que se deberá pagar, los especialistas de zonabancos.com recomiendan tener presente otras cuestiones:

- Se puede optar entre una tasa de interés que se mantenga estable a lo largo del préstamo (fija) o que varíe periódicamente (variable). En este último caso, el cliente tiene que conocer exactamente cuál será el parámetro que se utilizará para ajustarla. Este punto en particular, si no se tiene presente, puede generar fuertes dolores de cabeza.

- Muchas entidades ofrecen ventajas para sus clientes con cuentas sueldos. Estos beneficios deben contemplarse en la comparación con otras propuestas .

- Todas las condiciones informadas por el banco deben figurar en el contrato. Es importante revisarlo minuciosamente, con el fin de evitar firmar cláusulas sobre las que el cliente no tiene conocimiento.

La obligación de informar

Las entidades financieras tienen la obligación de informar a sus potenciales clientes la cuota final que se deberá abonar con todos los gastos correspondientes incluidos.

Cabe señalar que el CFT se expresa en términos anuales, al igual que la tasa de interés básica.

A fin de darle una mayor transparencia al sistema financiero - y buscando acercarle una solución a quienes quieran tomar un crédito - el Banco Central dispuso que "en la publicidad de las líneas de créditos que se ofrezcan al público se le adjudique al costo financiero total mayor o igual importancia (en términos de tamaño y tiempo) que la que se otorgue a informar el nivel de la tasa nominal anual (TNA)".

Según explicó Giraldez, a través del comunicado 48717, "el Central apuntó a que el mismo sea considerado como la variable más relevante al momento de la toma de decisiones", cuando se evalúen las condiciones en materia de tasas de interés que las entidades financieras ofrecen para sus préstamos personales, hipotecarios y prendarios.