Mercado financiero: las alternativas que ofrece el mercado para ganarle a la inflación y al dólar en 2018

:quality(85)/https://assets.iprofesional.com/assets/jpg/2017/04/441702.jpg)

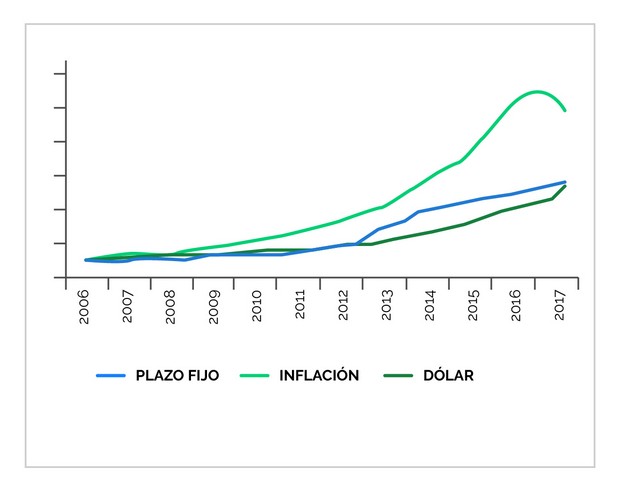

En 2017, la inflación superó las proyecciones del gobierno nacional y el plazo fijo volvió a perder una vez más contra la inflación.

Otras alterativas como las Lebacs, irán perdiendo atractivo, ya que el Banco Central planea reducir sus rendimientos a medida que la inflación del 2018 comience finalmente a ceder.

Por último, la estabilidad del dólar, no ofrece un pronóstico de alza en su cotización que permita hacer trabajar el dinero con eficiencia.

La apuesta a las nuevas alternativas de inversión, aparece como una solución necesaria para que los ahorros no se desvaloricen.

Teniendo en cuenta que el 2018 presenta mejores perspectivas, es clave entender las alternativas más convenientes para que nuestro dinero no se devalúe con el paso del tiempo.

El siguiente gráfico muestra una comparación del plazo fijo frente a otras inversiones:

¿Es posible ganarle a la inflación?

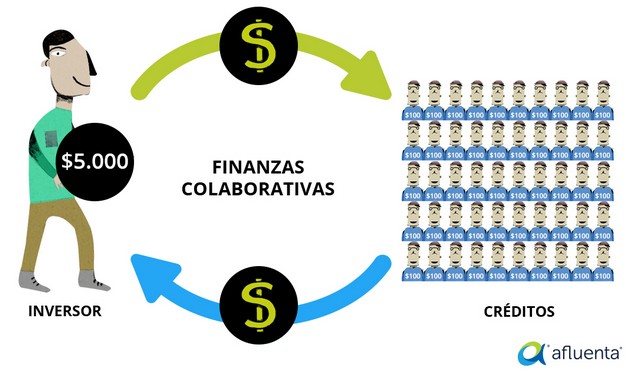

Hace algunos años, "el nacimiento de las finanzas colaborativas le presentaron a los inversores posibilidad de obtener más por su dinero, invirtiendo en créditos de otras personas", afirma Alejandro Cosentino, Fundador y CEO de Afluenta, la mayor empresa de finanzas entre personas de la región.

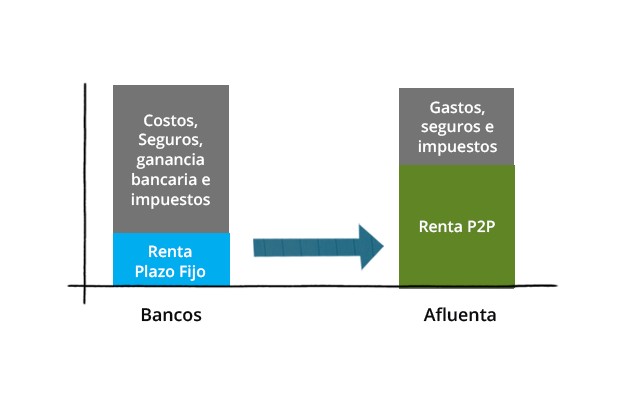

La diferencia de rendimiento radica en hacer a un lado la brecha bancaria, permitiendo mejores condiciones de crédito para quienes solicitan y un rendimiento considerablemente más elevado para quienes desean hacer trabajar sus ahorros. De esta manera, cualquier persona puede convertirse en inversor, a través de un sistema que se autodefine como simple, práctico y confiable.

En Argentina, el caso de éxito es Afluenta, donde hoy la plataforma ofrece un rendimiento superior al 43% neto anual, posicionándose como una gran alternativa para obtener más por el dinero invertido, superando al plazo fijo y las Lebacs.

En los último cinco años, la ganancia de los más de 7.000 inversores que han invertido su dinero en la empresa se ha mantenido por encima de la inflación año tras año y en los últimos tres años superó la evolución de la cotización del dólar. Otro dato relevante es la satisfacción de sus clientes: desde el inicio de sus operaciones se ubica por encima del 95%.

Superar al plazo fijo es posible

El plazo fijo, no por ser la opción más conocida, es la más conveniente. "La gran cantidad de sucursales y los costos operativos de los bancos tradicionales, dejan al inversor una rentabilidad exigua que está lejos de hacer crecer el dinero de los inversores individuales", explica Cosentino.

Si bien desde el cambio de gobierno a fines de 2015, la inversión en pesos recobró protagonismo, el 2017 no fue el mejor año para el plazo fijo ya que por su bajo retorno frente a la inflación, muchos inversores decidieron abandonarlo.

Las empresas fintech han captado la atención del público, logrando una optimización y automatización de sus procesos, que permiten reducir los costos para ofrecerle una rentabilidad más atractiva al inversor.

En modelos como el de Afluenta, se evitan los elevados costos de estructuras y la ganancia es para el inversor.

Invertir como profesional, desde donde quieras, con una rentabilidad superior al 40%

Las nuevas tecnologías nos ayudan a ahorrar tiempo. Ya no es necesario invertir largas horas en interminables esperas para solicitar un crédito, ni esperar semanas para que lo depositen en nuestra cuenta. Las empresas fintech mejoran radicalmente la experiencia del cliente, que se convierte en el centro del negocio.

Empresas como Afluenta permiten gestionar nuestro dinero de forma simple, de modo que cualquier persona puede hacer trabajar su dinero como un profesional.

El proceso de inversión online

Es más sencillo de lo que parece. Por un lado, Afluenta recibe las solicitudes de crédito de miles de clientes y las evalúa para seleccionar sólo a los más solventes. Aquellas con análisis favorable se convierten en oportunidades de inversión y se subastan entre los miles de inversores que forman parte del sistema y que deciden en qué créditos desean participar.

Con las participaciones de cientos de inversores, cada solicitud se va fondeando hasta transformarse en un crédito. Luego, mes tras mes, los pagos de las cuotas comprometidas se acreditan en forma de retorno en la cuenta de cada uno de inversores que participó en cada crédito.

En Afluenta, los inversores deciden dónde participar en función a sus objetivos de inversión y apetito de rentabilidad. Según sean más conservadores o arriesgados al momento de hacer trabajar su dinero, encontrarán alternativas de rendimiento acordes en el sistema de financiamiento colectivo.

Los créditos son analizados y categorizados a partir de un análisis crediticio profesional y preciso, apoyado en algoritmos y gran cantidad de datos. El análisis alcanza a evaluar el historial de comportamiento crediticio entre clientes con impecable comportamiento de pago (AA) y aquellos que habiendo tenido algún atraso, pudieron cumplir con sus obligaciones (F). Dependiendo del perfil de cada solicitante y del plazo seleccionado de cada crédito (de 12 a 48 meses), el retorno puede ir desde valores que están en el rango entre el 32% y 57% anual.

El inversor puede combinar los préstamos en los cuales aporta, y así evaluar cuáles son las opciones en las que más le conviene invertir para obtener el resultado buscado.

De esa manera, teniendo en cuenta el perfil crediticio de la persona que pidió el dinero, el plazo estipulado y el propósito por el cual realizó la solicitud, el inversor encuentra una alternativa que hasta el momento no existía en el país.

En secreto está en la diversificación de los fondos

La clave está en "no poner todos los huevos en la misma canasta". Cada inversor puede financiar hasta el 4% del monto total del crédito o el 2% de sus fondos totales adheridos. De este modo, se asegura la diversificación de los fondos, en una cartera atomizada compuesta por pequeñas participaciones en muchos créditos.

Por ejemplo, si un inversor ingresa al sistema con $5.000 podrá hacer pequeñas inversiones de entre $50 y $100 por préstamo. Eso significará que una vez que tenga todo su dinero distribuido, sus fondos estarán entre 50 y 100 créditos, dependiendo el monto de cada subasta.

Participar en tantas solicitudes de crédito con montos bajos permite una cartera diversificada con riesgo atomizado.

El sistema de financiación colectiva permite invertir el dinero de dos maneras diferentes. El inversor puede participar haciendo ofertas manuales, eligiendo una a una cada solicitud de crédito o bien de forma automática, indicándole al sistema cuales son las variables de su preferencia de inversión. Así, el sistema invertirá en las solicitudes que cumplan con tales variables sin necesidad de estar físicamente gestionándolo.

Entender la mecánica, el desafío

Para completar el conocimiento del sistema de inversión es importante entender la potencial morosidad del mismo. Si bien la tasa es fija, y se pacta de antemano, es esperable que en una cartera bien diversificada, sólo una pequeña porción de los créditos presente atrasos o mora.

La tasa de retorno final será el resultado de la relación entre el perfil crediticio de los solicitantes en los que se invierte y el plazo del crédito. Cada selección de estas variables ofrece rentabilidades diferentes, transformando a la plataforma de financiamiento colectiva en un producto para todo tipo de inversor, sea conservador o arriesgado. La rentabilidad estimada por Afluenta es neta y ya contempla la potencial incobrabilidad, atrasos y las comisiones de la plataforma.

Algunos datos de Afluenta

A continuación, algunos datos de esta innovadora plataforma de crédito:

- El sistema cuenta con más de 7.000 inversores.

- Los préstamos van desde $5.000 hasta $500.000 en hasta 48 cuotas.

- Se originaron más de $430 millones en más de 11.000 créditos.

- Cada crédito se compone en promedio por 370 inversores.

- 9 de cada 10 personas recomiendan el sistema.

- 95% de satisfacción con la atención.

- El 85% ingresa fondos a la plataforma de manera recurrente.

- El 70% utiliza la herramienta de inversión automática.

- Tiene operaciones en Argentina, México y Perú.

Para más información podés acceder aquí.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592689_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593079_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592645_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592892_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/06/576020_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592881_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/02/531178_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593061_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593074_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593073_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593077_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593076_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593075_landscape.jpg)