Tras los cambios, la AFIP explicó cómo se tiene que hacer para reingresar al Monotributo

:quality(85)/https://assets.iprofesional.com/assets/jpg/2013/09/386743.jpg)

A poco más de una semana desde que se dieron a conocer los cambios en el Régimen Simplificado, la Administración Federal de Ingresos Públicos (AFIP) aclaró los pasos que deben seguir los contribuyentes que decidan reingresar al mismo.

Este mecanismo era esperado por los monotributistas que abandonaron o fueron expulsados por superar los antiguos límites de facturación anual, que se ubicaban en $200.000 para prestación de servicios, y $300.000 para venta de cosas muebles. Desde este mes, los topes se duplicaron y saltaron a $400.000 y $600.000 respectivamente.

Por lo tanto, muchos pequeños contribuyentes -prestadores de servicios- que luego de facturar $200.000 al año pasaron al régimen general (inscribiéndose en IVA y Ganancias), ahora pueden volver al Monotributo siempre que no superen el máximo de ingresos de 400.000 pesos por año.

Si bien aún no fue emitida resolución general alguna que explique los pasos a seguir en este caso, el organismo a cargo de Ricardo Echegaray ya se encargó de detallar el procedimiento respectivo a través de su Mesa de Ayuda.

De esta forma, el fisco nacional dio respuesta a una pregunta puntual elevada por el blog Contadores en Red en donde se planteaba qué sucedía con los monotributistas que fueron excluidos del régimen por superar los parámetros que regían hasta el mes pasado.

Los pasos a seguir

En primer término, desde la AFIP explicaron la metodología para quienes renunciaron al Monotributo por exceder los parámetros "viejos" y que, de acuerdo con los nuevos, quedan otra vez comprendidos en el mismo.

Como primer paso, deberán solicitar la baja en los impuestos del régimen general -como es el caso de Ganancias- a los que debieron inscribirse luego de salir del de pequeños contribuyentes.

La referida baja se efectúa a través del servicio con clave fiscal "Sistema Registral" opción “Registro Tributario”, “F 420/T Baja de Impuestos y/ó Regímenes”.

Asimismo, la Mesa de Ayuda indicó que la adhesión al Monotributo importará la modificación automática de la categoría de los trabajadores autónomos inscriptos con anterioridad a dicha adhesión.

También aclaró que la adhesión al mismo implica la baja automática del carácter de responsable inscripto en el IVA.

En este escenario, a fin de detallar el procedimiento, el fisco nacional estableció que para realizar la nueva adhesión se deberá seguir el siguiente procedimiento:

- Ingresar a la página web de la AFIP con clave fiscal.

- Seleccionar el servicio “Sistema Registral”.

- Marcar la opción “Registro Tributario/Monotributo/Adhesión”.

- Ingresar los datos que solicita el sistema:

- Tipo de trámite (adhesión).

- Seleccionar el número de la CUIT.

- Seleccionar "Generar Declaración Jurada".

- Verificar que el domicilio sea el correcto y confirmarlo.

- Completar la información que le solicita el sistema para su inscripción en el régimen.

- Presionar el botón “Enviar Formulario”.

- Se visualizará la información de la categoría que se corresponde con la información ingresada en la pantalla anterior, para que “confirme” la misma.

- Se visualizará (y se podrá imprimir) el formulario 184/F de adhesión y la credencial de pago (F.152).

Por otra parte, la AFIP detalló para el caso de pequeños contribuyentes excluidos que puedan regresar al Régimen Simplificado que estos deberán considerar el mensaje desplegado por el “Sistema Registral”, opción “Monotributo”, “Adhesión”, el cual les indicará que tendrán que dirigirse a la dependencia en la que se encuentren inscriptos para presentar una multinota 206/M, junto a la documentación respaldatoria que justifique encontrarse dentro de las nuevas escalas y la impresión de la pantalla con el mensaje arrojado por el sistema web del fisco nacional.

Luego, los monotributistas, deberán cumplir con el procedimiento indicado por la dependencia AFIP interviniente.

Cómo quedó el esquema después de los cambios

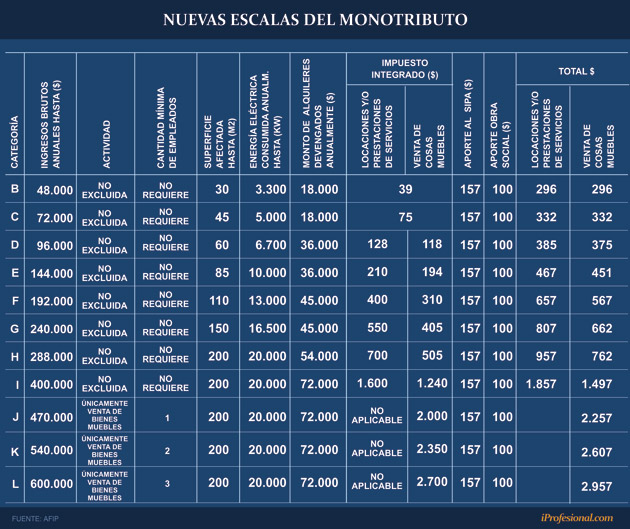

La resolución general 3529 elevó -a partir de este mes- de $200.000 a $400.000 el monto límite de facturación anual para prestación de servicios y de $300.000 a $600.000 para compraventa de productos.

Teniendo en cuenta que también se actualizaron los montos anuales de alquileres y que no se dispuso aumento alguno sobre la cuota; las escalas quedan de la siguiente manera:

Ahora, la situación se presenta de la siguiente manera:

- La categoría B, que es la más baja (en 2010 se unificó con la A), es para quienes facturan hasta $48.000 (antes era hasta $24.000 anuales).

- La C, hasta $72.000.

- La D, hasta $96.000.

- La E, hasta $144.000.

- La F, hasta $192.000.

- La G, hasta $240.000.

- La H, hasta $288.000.

- Y la I, hasta $400.000.

Las otras tres categorías, exclusivas para la producción de bienes, son la J, hasta $470.000 anuales; la K, hasta $540.000; y la L, hasta 600.000 pesos.