Reforma tributaria: con el revalúo contable, las empresas podrán multiplicar patrimonio

:quality(85)/https://assets.iprofesional.com/assets/jpg/2018/02/453659.jpg)

La renombrada reforma tributaria que entró en vigencia a partir del ejercicio 2018 (aunque aún sin reglamentar), incorporó un proyecto que originalmente había sido elevado al Poder Legislativo por el Ejecutivo en septiembre del 2017 y que en su articulado que proponía el revalúo impositivo y contable.

La iniciativa apunta a reconocer los estragos de la inflación y de una exteriorización distorsionada de los patrimonios de las compañías que durante años han visto desangrar sus patrimonio por un capricho que nada tenía que ver con las reales manifestaciones de los patrimonios de las empresas.

Pero ante tantos modificaciones relacionadas directamente con la determinación de los tributos, las relaciones entre el fisco y los contribuyentes, y la actualización de umbrales de punibilidad para dentro del régimen penal tributario, entre otros cambios de similar importancia, no se ha puesto en debate un capítulo que cuenta con tal sólo cuatro artículos dentro de semejante ley, pero que puede cambiar la realidad de las empresas: el revalúo contable.

El proyecto prevé que los sujetos que lleven registraciones contables que les permitan confeccionar balances comerciales podrán ejercer por única vez la opción de revaluar, a los efectos contables, los bienes incorporados en el activo del respectivo ente, conforme lo determine una futura reglamentación del proyecto en cuestión.

A tal fin, el mismo establece que se podrán aplicar cualquiera de los procedimientos que se detallan para el revalúo impositivo, de alguna manera reconociendo la realidad económica del sujeto y una correspondencia lógica importante entre el balance impositivo y el contable.

Todo ello con la limitación que el proyecto de la ley define que en los casos que si el método impositivo es el del uso del factor de corrección, el mismo no será aplicable respecto de aquellos bienes cuya valuación debe medirse por su valor de plaza o corriente, conforme las normas contables vigentes.

Por su parte, la contrapartida de la aplicación del régimen de revalúo establecido en el proyecto se imputará a una reserva específica dentro del Patrimonio Neto, el cual no podrá ser distribuido y solo podrá destinarse a:

a) absorber pérdidas acumuladas, de acuerdo con lo establecido en las normas legales que resulten aplicables a cada tipo de ente; o

b) ser capitalizado.

Por último, la opción de este revalúo, sólo puede ejercerse para el primer ejercicio comercial cerrado con posterioridad a la entrada en vigencia de la Ley 27.430.

Aspecto subjetivo

Podrán hacer uso de esta herramienta, todos aquellos sujetos que lleven registraciones contables que les permitan confeccionar balances comerciales.

Aspecto objetivo

Podrán ejercer por única vez la opción de revaluar, a los efectos contables, los bienes incorporados en el activo del respectivo ente, conforme lo determine la reglamentación y las normas contables profesionales.

La contrapartida de la aplicación del régimen de revalúo establecido en esta norma legal se imputará a una reserva específica dentro del Patrimonio Neto, cuyo importe no podrá ser distribuido y tendrá el destino que a tal efecto establezca la reglamentación.

Aspecto temporal

La opción de revalúo contable sólo puede ejercerse para el primer ejercicio comercial cerrado con posterioridad a la entrada en vigencia de la ley.

Metodología de revalúo

La metodología que establece la ley para el revalúo contable es la misma que la citada ley establece para el revalúo impositivo.

Recordamos que dicha metodología se basa en lo siguiente:

Una vez ejercida la opción, el valor residual impositivo del bien al cierre del período de la opción será el que surja de aplicar el siguiente procedimiento:

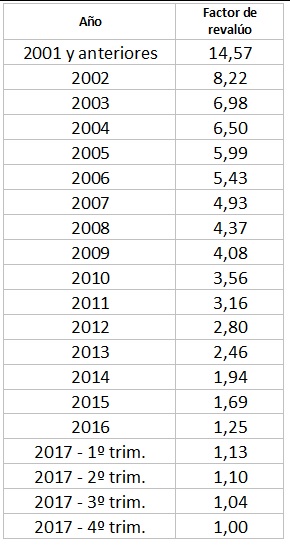

a) El costo de adquisición o construcción determinado según las disposiciones de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, se multiplicará por el factor de revalúo correspondiente al año calendario, trimestre o mes de adquisición o construcción establecido en la siguiente planilla.

En los casos en que se hubiera ejercido la opción de venta y reemplazo de la ley del Impuesto a las Ganancias, el costo a considerar será el neto de la ganancia que se hubiera afectado al bien de reemplazo.

b) Al valor determinado conforme con el inciso a) se le restarán las amortizaciones que hubieran correspondido según las disposiciones de la Ley de Impuesto a las Ganancias, por los períodos de vida útil transcurridos incluyendo la correspondiente al Período de la Opción, calculadas sobre el valor determinado según lo previsto en el inciso precedente.

El valor residual impositivo del bien al cierre del período de la opción no podrá exceder su valor recuperable a esa fecha.

Para los siguientes bienes:

a) Inmuebles que no posean el carácter de bienes de cambio.

b) Bienes muebles amortizables (incluida la hacienda con fines de reproducción), quedando comprendidos los automóviles sólo cuando su explotación constituya el objeto principal de la actividad

El contribuyente podrá optar por determinar el valor residual impositivo al cierre del período de la ppción con base en la estimación que realice un valuador independiente.

El valuador independiente debe ser un profesional con título habilitante en la incumbencia que corresponda según los bienes de que se trate. No podrá ser valuador quien:

a) Estuviera en relación de dependencia del contribuyente o de entes que estuvieran vinculados económicamente a aquél.

b) Fuera cónyuge, conviviente o pariente por consanguinidad, en línea recta o colateral hasta el cuarto grado inclusive, o por afinidad hasta el segundo grado, del contribuyente persona humana o sucesión indivisa, o de alguno de los propietarios, directores, gerentes generales o administradores de los sujetos comprendidos en el artículo 49 de la Ley de Impuesto a las Ganancias, o empresas vinculadas económicamente a éstas.

c) Fuera dueño, titular, socio, asociado, director o administrador de los sujetos comprendidos en el artículo 49 de la Ley de Impuesto a las Ganancias, o tuviera intereses significativos en el ente o en los entes que estuvieran vinculados económicamente a aquél.

d) Reciba una remuneración contingente o dependiente de las conclusiones o resultados de su tarea de valuación.

En el informe de revalúo debe constar el detalle de los rubros y bienes sometidos a revaluación, consignando en cada caso su ubicación, valor de reposición, estado de conservación, grado de desgaste u obsolescencia, expectativa de vida útil remanente, factores de corrección y avances tecnológicos, debiendo justificarse la metodología aplicada.

En caso de que se opte por este método y que el valor revaluado del bien estimado por el valuador superare en más de un 50% el valor residual del bien calculado según el procedimiento de coeficientes, se deberá considerar como valor residual impositivo el que surja de multiplicar este último por 1,5. Es decir, se deberá incrementar como máximo el valor de los coeficientes antes enumerados hasta en un 50 por ciento.

El valor residual impositivo del bien al cierre del período de la opción no podrá exceder su valor recuperable a esa fecha.

A tal fin, podrán aplicar cualquiera de los procedimientos que se detallaron previamente, excepto para aquellos bienes respecto de los cuales la reglamentación establezca el método que resultará aplicable en forma excluyente.

Claves a tener en cuenta

- La ley no limita la aplicación de esta norma a empresas no reguladas, por lo tanto no sólo se deberá analizar la aplicación del revalúo y sus efectos en los balances, sino la aplicación de este punto a efectos de la aceptación de este criterio por los organismos de contralor de actividades reguladas como lo son las entidades financieras, de seguros, y aquellas que cotizan en bolsa, dado que los efectos pueden ser muy importantes y en muchos casos ya prevén la aplicación diferencial de mecanismos de actualización en la valuación del patrimonio de estas empresas.

- La opción del revalúo contable es sin costo para quien lo realiza, por lo tanto es una muy buena oportunidad de mejorar los valores del patrimonio de las empresas.

- La opción del revalúo contable sin la aplicación del revalúo impositivo implica la impugnación de tal diferencia patrimonial del balance impositivo.

- La derogación del Impuesto de Igualación por parte de la Ley 27.430 y la inexistencia de un régimen de retención vigente al momento de la distribución de resultados, sumados a la imposibilidad de distribuir las diferencias patrimoniales que surjan por la adopción de esta opción espejan cualquier duda respecto a la distribución de dividendos y los efectos tributarios emergentes.

- Las empresas que apliquen el revalúo contable en sus balances tendrán un patrimonio sensiblemente mejor a aquellas que no lo realicen, por lo que comparativamente sus números resultarán más sanos y representativos de la realidad, y cuyo efecto puede ser muy importante a afectos de análisis crediticios y para aquellas compañías que decidan licitar.

- Al no contar con la reglamentación de esta ley todavía no existen lineamientos específicos por parte de los organismos profesionales, los que deberán hacer operativa esta opción. Pero de todas formas, la ley de fondo ya ha sido aprobada, por lo que la mera reglamentación no puede apartarse de los preceptos en ella definidos.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594377_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2023/09/559657_landscape.jpeg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/11/587547_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594365_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2020/11/506848_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593408_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/07/579184_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/04/572280_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/08/541495_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594383_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593858_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593773_landscape.jpg)