Créditos hipotecarios UVA: oferta se extiende a boca de pozo, refacción, primera y segunda vivienda

:quality(85)/https://assets.iprofesional.com/assets/jpg/2017/08/446834.jpg)

Los banqueros que atienden el boom de créditos hipotecarios que ajustan por UVA no paran de festejar. La demanda viene en ascenso y, al menos hasta ahora, parece no tener techo.

Sus directores, ejecutivos y gerentes siguen al detalle las necesidades que muestra el público para así acomodar sus propuestas.

En este sentido, están notando un cambio de tendencia en cuanto al tiempo elegido de cancelación.

A medida que los interesados se familiarizan con el sistema y perciben una inflación en descenso, crece la preferencia por las líneas a 20 años.

Uno de los motivos es la cuota a pagar: a 10 o a 15 años se eleva bastante, mientras que a 30 años su reducción no es tan significativa (respecto a la de 20), con lo cual en muchos casos no se justifica elegir esta opción.

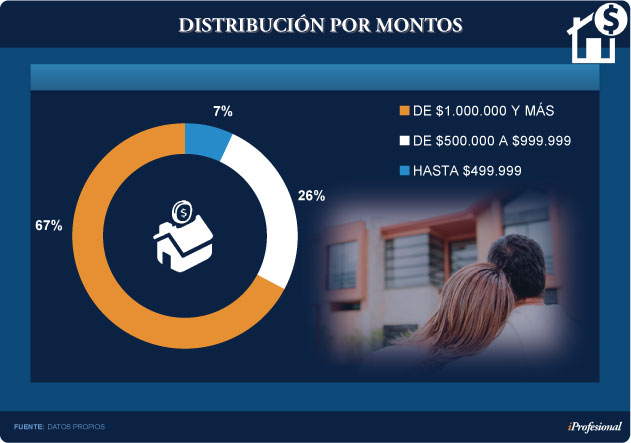

En cuanto al monto, una gran mayoría opta por pedir más de un millón de pesos. Tal es así que esta cifra representa las dos terceras partes del total colocado.

Quienes solicitan entre $500.000 y $1millón representan el 26% del total, y sólo el 7% va en busca de un hipotecario por debajo de ese rango (ver cuadro).

Desde los bancos observan que el avance de los montos colocados es acompañado por plazos más largos de repago.

- De los 15 años promedio iniciales (mayo 2016) se pasó a un primer escalón de 17 años (mayo 2017)

- A partir de entonces, coincidiendo con el boom creditico, se registró otra ampliación, hasta los 22 años promedio (ver cuadro).

"Prácticamente todos los créditos que otorgamos en UVA son a 20 años", afirma Alejo Espora, economista jefe del Banco Ciudad.

En la misma dirección, fuentes del mercado afirman que no se justifica en muchos casos estirar los pagos a 30 años, ya que el diferencial de cuota no lo amerita. No obstante, el mínimo de ingresos requerido puede dejar al interesado sin otra alternativa.

A mayor plazo, menor diferencial de tasa

A manera de ejemplo, quien solicita un préstamo de $1 millón:

- Para la opción 20 años, deberá demostrar un ingreso de $28.000 y pagar una cuota inicial de $8.300 por mes.

- Para la de 30 años, tiene que ganar $24.000 y abonar mensualidades de $7.000 en el arranque

En estos últimos meses hubo una corrección a la baja en la tasa que se aplica por sobre la inflación, que fue más notoria para los períodos más largos. Así:

- Para los préstamos de hasta $500.000, el tipo de interés se redujo de 5.51% a 5,28% (23 puntos básicos)

- Para los del tramo $500.000 - $1 millón, se contrajo del 5,35% al 5,23% entre junio y agosto (32 puntos básicos)

- Para los de más de un millón de pesos, descendió del 5,2% al 4,8% (40 puntos básicos)

Según los expertos consultados por iProfesional, hay altas chances de que esta tendencia bajista se prolongue, por dos razones: más competencia entre bancos y un abaratamiento en el costo de fondeo de las entidades.

El "plus" de tasa que se paga por encima de la variación de precios que mide el INDEC varía según la entidad:

- Macro: 3,5%,

- Nación: 3,5%

- Provincia y Ciudad: 4,5% al 5%

- Francés, Galicia, ICBC, Santander: 4,5% al -5%

- Hipotecario: 8,5% (no clientes)

Los montos máximos ofrecidos van desde los $2 millones (Ciudad), 2,7 millones (Nación), $3 millones (Provincia), $5 millones (Galicia, Hipotecario y Francés), $15 millones (ICBC) a los $16 millones (Macro).

Como parte del mayor abanico de propuestas, el Banco Hipotecario lanzó "Crédito Puente".

Se trata de una nueva línea UVA que permite comprar una propiedad antes de vender la que ya se tiene.

La herramienta contempla dos préstamos individuales y simultáneos para el financiamiento en UVA de hasta el 50% del inmueble actual y 75% del que se pretende adquirir por un máximo de $5 millones, al 8.15% (ajustable en UVA).

El ICBC también forma parte de la lista de los más activos. El banco de origen chino presta hasta $4 millones para comprar, refaccionar o ampliar la vivienda principal y permanente.

Financia hasta el 70% del valor de tasación de la propiedad a adquirir o el 50% en caso de refacción o ampliación.

Como particularidad, propone la opción de precancelar anticipadamente cuando el deudor lo desee.

Pero, además, presenta un beneficio muy particular: quienes depositen sus sueldos en la entidad pueden acceder a un hipotecario UVA + 0% de tasa para los primeros dos años.

El boom de créditos también alcanza a las obras en "boca de pozo". El Banco Nación ofrece un doble beneficio.

A los desarrolladores, préstamos a tasa Badlar más 4% (con un descuento si la obra se concreta en menos de tres años) y un año de gracia para capital e intereses.

En tanto, el usuario final puede acceder a un monto de hasta $3,5 millones a 30 años (vivienda única).

El Santander, que también presta a 30 años, ha mejorado su propuesta.

Además de la compra de un inmueble, el crédito puede destinarse a la refacción si la unidad es permanente, a la adquisición de una no permanente o a la cancelación de un terreno.

"Vamos a lograr que más gente cumpla el sueño de acceder a la vivienda propia", expresa el presidente del Santander, Enrique Cristofani.

La tasa de financiación en este caso va del 4,95% a 7,70%, según el uso del dinero y la jurisdicción.

Los que más prestan

Una de las particularidades que presenta el escenario actual se vincula a la relación entre montos solicitados y los plazos asociados.

- Para los de la opción "menos de $500.000", el horizonte promedio de cancelación es 19 años

- En el escalón inmediato superior ($500.000 - $1 millón), se extiende a 20 años

- Los créditos que superan el millón, registran un lapso promedio de repago de 24 años (ver cuadro):

En cuanto a la participación de las distintas entidades, el Banco Nación lidera el ranking de las que más prestan, con el 50% del total. Le siguen el Banco Provincia (20%) y el Ciudad (6%).

Entre los privados, en el podio se ubican en el Galicia, seguido por el Macro y el Santander.

Crédito joven

El Gobierno también apunta a otorgar financiamiento a jóvenes con empleo formal e informal, con o sin ahorros previos.

También a monotributistas que tengan antigí¼edad de un año en la categoría que les corresponda.

Como requisito, deben contar con ingresos de entre dos y cuatro salarios Mínimos Vitales y Móviles ($18.000 y $35.000) para acceder a este sistema que les acerca su primera vivienda.

La inclusión de personas con ingresos informales y/o sin ahorros previos representa la mayor novedad de esta modalidad, atada a un subsidio de $8.000 millones destinado a este segmento (18 a 35 años).

- ¿Cómo funciona? Los interesados deberán ahorrar 12 meses en un plazo fijo UVA al menos el 5% del valor de la propiedad, nueva o usada

- La vivienda puede tener un valor de hasta 60.000 UVA ($1.200.000)

- Recibirán un subsidio no reembolsable de hasta 12.000 UVA ($240.000)

- Es decir, el banco le prestará $940.000 para un crédito de ese monto

Si se trata de un préstamo a 20 años, la cuota promedio es de unos $6.500 mensuales. Si se extiende a 30 años, de unos $5.500.

Revolución UVA

Los referentes del sector no dejan de expresar su sorpresa por la reacción del público y el rápido despegue del sistema UVA.

Una de las formas de evaluar cómo viene evolucionando el mercado del ladrillo es a través del número de escrituras en Capital Federal.

Según datos del Colegio de Escribanos porteño, en agosto se registraron 6.019 operaciones por un total de $14.000 millones. Así, creció un 42% interanual y el monto casi se duplicó.

En cuanto a la cantidad de transacciones apalancadas con créditos (un total de 1.601):

- Creció algo más del 160% interanual en agosto ($6.050 millones)

- En términos absolutos, equivale a la suma de 2013, 2014, 2015 y 2016 (mismo mes)

- Hace un año, se efectuaban apenas el 14,5% vía hipotecarios. Esa proporción trepó a casi 27%.

"La recuperación tiene que ver con el crédito hipotecario. Las escrituras, en general, crecen un 40% y las que se hacen respaldadas con préstamos, un 200%", afirma José Rozados, director de Reporte Inmobiliario.

"En el acumulado abril de 2016 -momento del lanzamiento de esta línea - agosto de 2017, se concedieron unos $19.500 millones en préstamos", sostienen desde el Banco Central.

Puntos clave de los hipotecarios UVA

"En los tres primeros trimestres de 2017 colocamos casi $15.000 millones, tres veces más que en todo 2016", se entusiasma Javier González Fraga, titular del Banco Nación.

En la entidad prevén que el año terminará con 21.000 familias que habrán logrado financiamiento para su vivienda propia ($24.000 millones).

A tres meses del cierre del año, lleva otorgadas 13.000 hipotecas por unos $15.000 millones.

Estos guarismos equivalen a casi 4 veces más que lo desembolsado en todo 2016.

Desde el Banco Provincia indican que desde que se lanzó la modalidad UVA, ya fueron entregados 5.500 préstamos por $6.000 millones.

De esta manera, la entidad que dirige Juan Curutchet ya está cerca de alcanzar las 6.000 carpetas aprobadas, meta que se había fijado para el 2017.

Además, el Bapro apunta a los 15.000 hipotecarios el año próximo.

El Banco Ciudad también bate récords: sólo en agosto otorgó 540 préstamos por $550 millones. De ese total, casi el 90% correspondió a préstamos UVA.

Previsiones oficiales

Las expectativas para los próximos meses son más que alentadoras, coinciden en afirmar banqueros y funcionarios.

"Los montos otorgados, si bien son auspiciosos, distan mucho del objetivo que tenemos trazado", apunta Federico Sturzenegger, presidente del Banco Central.

En su visión, "si la idea es cambiar de verdad la realidad habitacional, se debe aspirar a colocar $15.000 millones por mes".

Sturzenegger, no es el único funcionario entusiasmado con el sistema. En Casa Rosada también abunda el optimismo.

La previsión oficial es la de unos 50.000 créditos en 2017, y llegar al millón de créditos UVA en 2023.

Leandro Cuccioli, secretario de Servicios Financieros, asegura que esta tendencia creciente se prolongará "hasta que la inflación llegue a un dígito, momento en el que las tasas fijas pueden volver a ser atractivas".

La visión oficial es que el margen de crecimiento es muy amplio.

Para sustentar ese argumento, indican que proporción de hipotecarios en relación con el PBI es de apenas el 0,8% en Argentina, mientras que en Estados Unidos supera el 77%; en Chile, el 23% y en Brasil, el 8%.

Los nuevos hipotecarios no sólo traen ventajas para la economía, por su efecto dinamizador. También en el plano político, al punto que muchos en el Gobierno festejan el "voto UVA".

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593082_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/588330_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593007_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/06/578145_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/589499_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/10/561447_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/11/562622_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2019/10/486105_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/06/556164_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592613_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/09/583520_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/586190_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593079_landscape.jpg)