Informe exclusivo sobre el efecto económico del Covid: cuántos millones perdieron las empresas en 2020

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2020/06/498739.jpg)

El año del Covid-19 quedará en la historia como el de mayor impacto negativo para el devenir económico de la Argentina en general y de gran parte de sus empresas en particular.

Un año, el 2020, que venía marcado por problemas de arrastre como la recesión, la caída del consumo, la devaluación y el freno de las ventas y que sumó los nocivos efectos de las medidas sanitarias contra la pandemia al ya incierto panorama financiero y comercial del sector empresario casi en su totalidad.

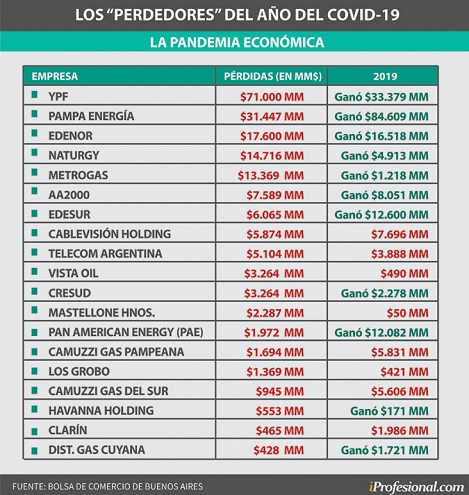

Por lo menos así surge de un informe elaborado por iProfesional con los estados contables correspondientes al 2020 presentados por 70 compañías que cotizan en el mercado bursátil local y en el que se revela un dato que asusta y preocupa: del total de cotizantes, 20 cerraron con pérdidas que, en conjunto, suman $189.774 millones.

Número que representa $110.694 millones más sobre las pérdidas que las mismas empresas habían registrado un año antes, es decir en el 2019 y que ascendieron a $79.073 millones.

Así se da cuenta del verdadero sello que los coletazos del país en cuarentena dejaron en los balances de grandes grupos como YPF; Pampa Energía; Pan American Energy (PAE); Aeropuertos Argentina 2000 (AA2000); Cablevisión; Telecom y Mastellone, entre otros.

También, en las principales compañías de servicios públicos como Edenor, Edesur y Metrogas. O en cadenas de retail del estilo de Havanna y Grimoldi, pasando por desarrolladoras inmobiliarias como TGLT y Creaurban; alimenticias como Mastellone y hasta por el Grupo Clarín, considerado el mayor holding de medios de la Argentina.

Todos cerraron con cifras negativas que, acumuladas, equivalen a $15.813 millones por mes; $519,9 millones por día o $21,9 por hora para el período transcurrido entre enero y diciembre del año pasado.

Se trata de empresas mayormente impactadas por la crisis que el combate contra el coronavirus desencadenó en todos los sectores económicos, industriales, comerciales y de servicios de la Argentina.

Pero, tal como lo revela la infografía que acompaña esta nota, las compañías del sector de hidrocarburos fueron claramente las más dañadas.

Los casos de YPF; Pampa Energía, PAE y Vista Oil explican $108.424 millones de las pérdidas totales, siendo la petrolera estatal la que lidera el ranking con un rojo de $71.000 millones, seguida por el holding de Marcelo Mindlin, con $31.447 millones, mientras que la compañía de Miguel Galuccio se ubica décima con algo más de $4.400 millones y la de la familia Bulgheroni, con $1.972 millones de pérdidas, se encuentra en el undécimo lugar.

Razones

El aislamiento total durante casi nueve meses; la caída de las ventas en el mercado local; el freno a las exportaciones y el derrumbe del precio del barril de petróleo en todo el mundo afectaron de forma significativa las actividades de todas las compañías petroleras y energéticas del país y causaron una fuerte incertidumbre con respecto al futuro de todos estos grupos empresarios.

La disminución de la demanda impactó en el precio del petróleo, el que para el tipo Brent que llegó a valer nada más que u$s22,70 el barril y obligó a Organización de Países Exportadores de Petróleo (OPEP) más los principales países productores a implementar recortes a la producción tendientes a morigerar las caídas

A nivel local, el gobierno de Alberto Fernández también tomó medidas que complicaron las operaciones en este sector como un barril criollo más barato; sostener los niveles de actividad y producción registrados en el 2019 tomando en consideración la situación de contracción de la demanda local e internacional producto de la pandemia y aplicando idéntico criterio a los contratos en un marco de consenso con empresas de servicios regionales y trabajadores y sin poder acceder al mercado de cambios para la formación de activos externos ni adquirir títulos valores para su posterior venta en moneda extranjera.

Además, las refinadoras y comercializadoras debieron adquirir el crudo a las productoras locales contemplando la calidad requerida en sus procesos de refinanció y sin poder importar productos que se encontraran disponibles en el mercado interno.

También se congelaron los precios de los combustibles hasta el tercer trimestre del 2020, ayudando a incrementar los problemas de caja de las petroleras que además sufrieron una disminución en los precios de venta de exportación y menor volumen de ventas de productos refinados en Argentina.

Adicionalmente, la valoración de ciertos activos y pasivos de estas compañías se encuentra sujeta a un mayor nivel de incertidumbre y a un potencial deterioro debido a que la información con la que cuentan para analizar el futuro de manera más optimista es limitada y todo se centra en la posibilidad de que el Gobierno masifique la aplicación de vacunas para terminar con el virus durante este año.

De hecho, en su mayoría se exponen también a diversos riesgos financieros como el del tipo de cambio; tasa de interés; crediticio y de liquidez.

Cepos

El segundo grupo de empresas más golpeadas por el escenario de pandemia durante el 2020 fue el de las que se encuentran alcanzadas por congelamientos o cepos de precios. En este sector se pueden encontrar a distribuidoras de servicios públicos como electricidad y gas; de telecomunicaciones; internet; televisión por cable y telefonía celular; y las alimenticias.

De manera global, sus balances representan casi $68.000 millones de las pérdidas totales informadas por las empresas a la Bolsa de Comercio de Buenos Aires y la Comisión Nacional de Valores (CNV).

En este caso, Edenor lidera el ranking negativo, con un rojo de $17.600 millones, seguida por Natugy Ban, con $14.716 millones; Metrogas, con $13.369 y Edesur con $6.065 millones.

Los números vuelven a colocar a estas empresas en situaciones complicadas e inestables que vuelven a generar incertidumbre con respecto al futuro de las concesiones.

En gran parte, las pérdidas de este grupo de distribuidoras se explica por un efecto contable surgido de la obligación que tienen las empresas de dar cumplimiento a la norma contable NIC 36, que establece los procedimientos que a aplicar para asegurar que los activos estén contabilizados por un valor que no sea superior a su importe recuperable.

Deben realizar una proyección en el tiempo de la recuperabilidad del valor de los activos. Es decir, estimar el flujo de caja y proyectarlo con relación al valor de los mismos.

La obligación se vincula con la decisión de diciembre pasado del Poder Ejecutivo Nacional que dictó el decreto 1020/2 estableciendo, entre otras cosas, la suspensión de la Renegociación Tarifaria Integral (RTI), vigente e inició un nuevo proceso por un plazo que no podrá exceder los dos años. Además se considera la determinación de tarifas transitorias hasta la entrada en vigencia de la nueva RTI, encomendando dicha renegociación al ENARGAS.

Con el dictado de este decreto, el escenario tarifario cambió sustancialmente, siendo por tanto necesario revisar las premisas y proyecciones a futuro, y obviamente, analizar la recuperabilidad del valor de los activos ya que ninguna empresa de distribución de gas natural por redes o de electricidad puede proyectar un flujo de caja, hasta tanto se dicte la tarifa transitoria y finalicen las negociaciones.

Por caso, en los estados de Naturgy, el incremento no aplicado desde abril del 2019 asciende a 128%, conforme a la metodología establecida en la RTI del 2017. Pero a pesar de semejante diferencia, desde la empresa estiman que la suba transitoria será sustancialmente menor, situación que ha sido considerada en el apartado del balance reservado para la desvalorización de propiedad, planta y equipo.

En lo que respecta a la actividad del sector del gas natural nacional, la producción total estuvo en el orden de los 45.095 millones de m³, siendo un 8% inferior al año anterior. La local representó el 86% del total demandado por el mercado interno y respecto al 14% restante se cubrió con importaciones de gas natural procedente de Bolivia y GNL regasificado a través del buque instalado en Escobar.

Riesgos operativos

Por el lado de las alimenticias, Mastellone terminó el año pasado con pérdidas por $2.287 millones y si bien otros grandes grupos de este sector como Arcor y Molinos Río de la Plata lograron evitar balances negativos, lo hicieron gracias a operaciones contables no vinculadas con su core business y logrando niveles de rentabilidad ínfimos de entre 1% y 2% sobre el margen total.

Tanto la compañía cordobesa de la familia Pagani como el grupo controlado por los Perez Companc se encuentran entre los que cerraron el 2020 con datos positivos. El primero con ganancias por $5.240 millones y los dueños de Terrabusi con un saldo favorable de $1.746 millones.

Sin embargo, en ambos casos los riesgos operativos se mantienen debido a que el Gobierno continúa aplicando políticas de precios restrictivas que les impiden actualizar sus valores al incremento de los costos de la mano de una inflación que sigue en alza a pesar de las promesas oficiales por darle batalla.

Se trata de una industria que arrastra una fuerte caída de la producción y que atraviesa una complicada situación en el marco de un escenario de precios controlados por el Gobierno, con importantes aumentos en sus costos, fuerte retracción del consumo, un menor uso de la capacidad instalada y un incierto horizonte sobre la reactivación económica.

Lo mismo sucede con el grupo de compañías de telecomunicaciones donde se destacan los casos de Cablevisión Holding; Telecom Argentina y de Clarín, con estados financieros en rojo por un total cercano a los $11.400 millones.

En cuanto al sector aerocomercial, el caso insignia es el de AA2000, la empresa del grupo Eurnekian a cargo de casi todas las termnales aéreas de la Argentina que cerró el 2020 con un rojo superior a los $7.589 millones cuando en el 2019 había ganado $8.051 millones.

Cierre de fronteras; drástica reducción del turismo interno e internacional y casi nulas actividades de las aerolíneas producto de las medidas oficiales contra el coronavirus explican el cambio de color en su balance entre un año y otro y dan cuenta del grave riesgo financiero al que tuvo expuesta la compañía.

Para facilitar su superviviencia, el Gobierno decidió extender antes de tiempo el contrato de concesión de AA2000 por otros 10 años, hasta el 2038 a cambio de un plan federal de inversiones de u$s2.500 millones, de los cuales se ejecutarán u$s1.400 millones en los próximos siete años.

Los ganadores

De todos modos, hubo empresas que lograron superar la crisis y presentaron balances positivos como los principales bancos que, de manera grupal, obtuvieron $83.358 millones de los $140.750 millones de rentabilidad global que alcanzaron 25 compañías listadas en la bolsa porteña.

El primer lugar lo ocupa el Banco Macro, con $30.259 millones contra $26.476 millones que ganó en el 2019. Le sigue el Grupo Galicia, con $25.324 millones que implican unos $4.000 millones menos de lo que ganó en el 2019.

Pero en el tercer lugar entre las ganadoras, se encuentra Ternium. El principal fabricante de acero de la región y propiedad del Grupo Techint, alcanzó una rentabilidad de $18.865 millones contra los $11.090 millones que ganó un año anterior.

Luego vuelven a aparecer los bancos Santander y BBVA Francés, con rentabilidades similares y cercanas a los $12.000 millones pero que representan una cifra menor a los balances postivos que lograron en el 2019.

Si bien debieron adaptar sus estructuras para la atención al público a las medidas restrictivas impuestas para combatir la pandemia, no fueron perjudicados en el mismo nivel que otros sectores económicos del país.

De todos modos, junto con las normas de protección de la salud, el Gobierno adoptó otras medidas fiscales y financieras para mitigar el impacto en la economía, incluidas las medidas públicas de asistencia financiera directa para una parte de la población, como así también el establecimiento de disposiciones fiscales, tanto para las personas como para las empresas.

En particular, el BCRA emitió una serie de medidas preventivas como la reducción de las restricciones para deshacer la posición máxima en notas de liquidez (LELIQ), para poner a disposición de las entidades financieras, la liquidez y alentar la provisión de líneas de crédito a las PyMEs, a una tasa de interés preferencial (no superior al 24% anual).

También se aprobaron las normas sobre líneas de financiamiento para la inversión productiva de MiPyME; la suspensión, hasta el 30 de junio próximo, de la distribución de dividendos de entidades financieras; la prohibición de aplicar cargos o tarifas sobre operaciones efectuadas a través de cajeros autormáticos que acaba de vencer.

A esto le sumaron la refinanciación automática durante al menos un año con tres meses de gracia, de los saldos impagos de financiaciones de tarjetas de crédito que tuvieron lugar entre el 13 de abril y el 30 de abril de 2020.

Se implementaron también líneas de préstamos a tasa cero, aplicables solo a los clientes elegibles que la AFIP determine en el futuro; se determinaron tasas de interés mínimas equivalente al 70% de la tasa promedio para las licitaciones de LELIQ, aplicable a los depósitos a plazo no ajustables de montos inferiores a ARS 1 millón, realizados por personas humanas a partir del 20 de abril de 2020.

En el caso de Ternium, durante el 2020, los despachos totales de la compañía alcanzaron las 2,1 millones de toneladas de acero, nivel similar al alcanzado en 2019.

Con una participación del 85% en el total de despachos, el mercado argentino sumó 1,8 millones de toneladas de despachos en el 2020, disminuyendo 1% con respecto al 2019 con una fuerte volatilidad en el consumo de acero plano a lo largo del año.

Si bien la significativa caída de la actividad ocasionada por la pandemia, con su punto más bajo en abril, perjudicó a la firma, la recuperación paulatina durante la segunda parte del 2020 le permitió ir recuperando su equilibrio apuntalado por anticipos de compra de bienes durables y acopio de materiales en el mercado de la construcción privada donde la actividad se incrementó un 9% año contra año.

En el sector manufacturero, la producción de vehículos y de aparatos de uso doméstico evidenciaban en el último mes del año una significativa mejora año contra año, mientras que la producción de maquinaria agrícola registró incrementos interanuales en el nivel de actividad durante la mayor parte del 2020.

En este marco, el resultado neto consolidado de Ternium Argentina fue una ganancia de $18.865,7 millones, con despachos totales que alcanzaron las 2,1 millones de toneladas de acero, nivel similar al del 2019.

Con una participación del 85% en el total de despachos, el mercado argentino sumó 1,8 millones de toneladas, disminuyendo 1% con respecto al 2019 con una fuerte volatilidad en el consumo de acero plano a lo largo del año.

Otras empresas que lograron resultados positivos son las transportadoras de gas, aunque sus números reflejan una importante caída frente a las ganancias del 2019.

Por lo menos así se desprende de los balances de Transportadora de Gas del Norte (TGN) y de Transportadora de Gas del Sur (TGS), que redujeron sus ganancias operativas, lo cual se vio parcialmente compensado por un menor cargo de impuesto a las Ganancias.

En ambos casos, el 2020 les produjo también un derrumbe en las ventas superior al 25% en comparación con el año anterior, principalmente por la suspensión de los ajustes tarifarios en un contexto de aceleración de la inflación que, en algún caso, se vio compensado por una mayor facturación de transporte interrumpible.

De esta forma, también los grupos que registraron estados financieros positivos se vieron afectados de manera directa tanto por el escenario de inestabilidad económica y volatilidad financiera del país, y por los efectos que las medidas sanitarias para combatir el coronavirus causaron en los sectores donde operan de manera habitual.

Es más, la diferencia entre restar la rentabilidad global con las pérdidas arroja un quebranto general de $49.024 millones para las compañías cotizantes en el mercado bursátil local o Merval.