Factura electrónica: AFIP detalla cómo se emiten y cómo se anulan

/https://assets.iprofesional.com/assets/jpg/2019/05/478667.jpg)

Con la extensión del aislamiento y los efectos de la pandemia de coronavirus, no son pocos los hábitos que comenzaron a modificarse para siempre. Entre ellos, ya son muchas las empresas, pymes y monotributistas que recurren a la emisión de facturas electrónicas. Ya sea por la obligación establecida por la AFIP, o por la simplificación del procedimiento.

En esta nota se explica el procedimiento paso a paso, para emitir y anular una factura electrónica. Además, se detalla quiénes están alcanzados y qué requisitos deben tenerse en cuenta,

Puntualmente, los monotributistas de todas las categorías registrados en la AFIP deben emitir factura electrónica para las operaciones con consumidores finales.

La factura electrónica de la AFIP es un documento comercial en formato digital que reemplaza al físico (en papel).

Para poder emitir la factura electrónica de la AFIP, el contribuyente debe contar previamente con el número de CUIT, la Clave Fiscal habilitada con nivel 3 o superior y poseer los servicios de "Comprobantes en línea" y "Administración de puntos de ventas y domicilios" incorporados a su clave fiscal.

Factura electrónica de la AFIP: cómo dar de alta los servicios

La factura electrónica se realiza desde la página web de la AFIP: afip.gov.ar. El primer paso es habilitar los dos servicios mencionados con la clave fiscal: "Comprobantes en Línea" y "ABM – Puntos de venta".

Si no se encuentran habilitados, hay que ingresar con CUIT y Clave Fiscal a la página web de la AFIP: www.afip.gov.ar.

Una vez adentro de la página web de la AFIP, sobre el margen izquierdo, visualizar la sección "Mis Servicios", allí hacer clic en la opción "Administrador de Relaciones de Clave Fiscal".

Dentro del "Administrador de Relaciones de Clave Fiscal", hay que optar por "Adherir servicio".

En la pantalla siguiente, aparecerán las insignias de los diferentes organismos, presionar sobre la de AFIP y luego en "Servicios Interactivos", buscar el servicio "Comprobantes en Línea" o "Administración de puntos de venta y domicilios", según corresponda, y luego "Confirmar".

Factura electrónica de la AFIP: cómo dar de alta el nuevo punto de venta

Para poder emitir la factura electrónica de la AFIP, los contribuyentes previamente deben dar de alta un nuevo punto de venta, diferente al que utilizaban para facturar manualmente.

Para ello hay que ingresar a www.afip.gov.ar con CUIT y Clave Fiscal y una vez dentro el sistema despliega en pantalla la lista de servicios habilitados.

Hay que seleccionar "Comprobantes en línea". Seguidamente aparece la pantalla del régimen de Comprobantes en línea. Allí se debe seleccionar la opción "Datos Adicionales del Comprobante", para completar con los datos personales y luego guardarlos.

Los pasos para seleccionar el Punto de Venta son los siguientes:

- 1- Ingresar con Clave Fiscal, ir a la pestaña de "Mis Servicios" y optar por "Administración de puntos de venta y domicilios".

- 2- Seleccionar nombre y apellido.

- 3- Seleccionar la opción "A/B/M de Puntos de Venta".

- 4- Se despliega el menú de "A/B/M de puntos de venta". Para habilitar uno nuevo hay que seleccionar "Agregar".

- 5- El sistema solicita que se ingrese el código de punto de venta (cinco dígitos numéricos), el nombre de fantasía, y la vinculación con el sistema de facturación por el cual se da de alta el punto de venta y el domicilio asociado. Quienes vayan a emitir los comprobantes a través del servicio "Comprobantes en línea" deben seleccionar la opción "Factura en línea - Monotributo".

- 6- Una vez elegido el sistema de facturación, seleccionar el domicilio asociado. Una vez ingresados los datos solicitados, hacer clic en el botón "Aceptar", y luego "Confirmar".

- 7- Se puede seleccionar el botón "Constancia" para ver el comprobante del alta. Y luego, en la misma pantalla, se la puede imprimir.

Paso a paso, cómo emitir la factura electrónica de la AFIP

Paso 1: Como último paso para emitir una factura electrónica de la AFIP hay que ir a la pestaña "Mis Servicios" y elegir la opción "Comprobantes en línea".

Paso 2: Dentro del servicio "Comprobantes en línea" se visualizarán los contribuyentes asociados a la CUIT ingresada para que selecciones la que corresponde al contribuyente consultado.

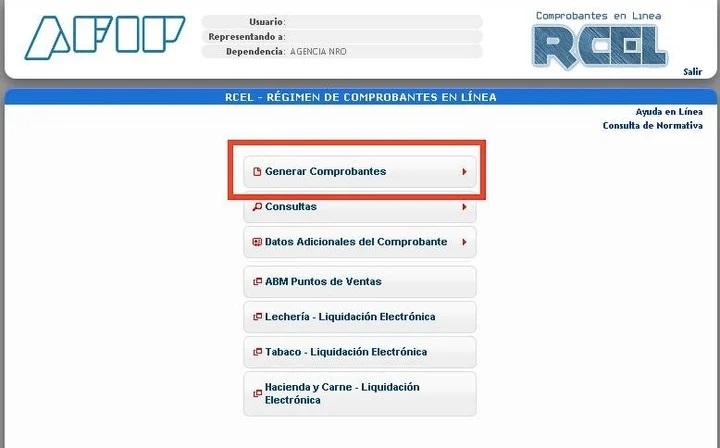

Paso 3: Seleccionar la opción "Generar Comprobantes" dentro de los ítems desplegados.

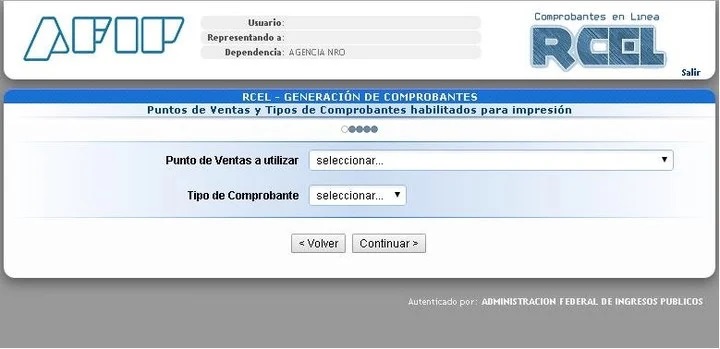

Paso 4: Dentro de "Puntos de venta a utilizar" y "Tipo de Comprobante", desplegar las opciones y seleccionar el que corresponda. Luego, presionar "Continuar".

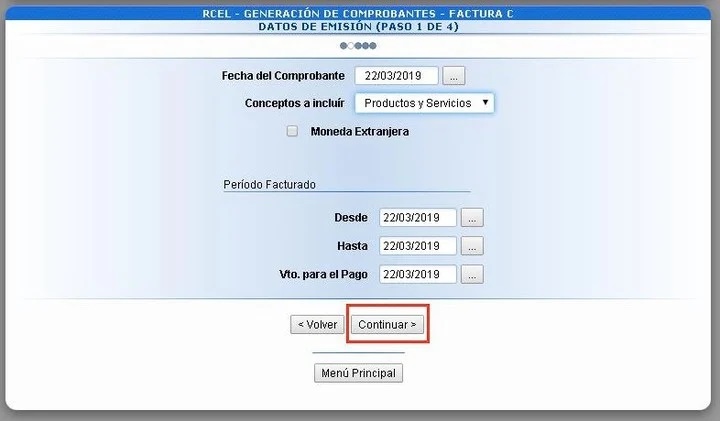

Paso 5: Dentro de Datos de emisión (consta de 4 pasos) completar los datos correspondientes y presionar "Continuar".

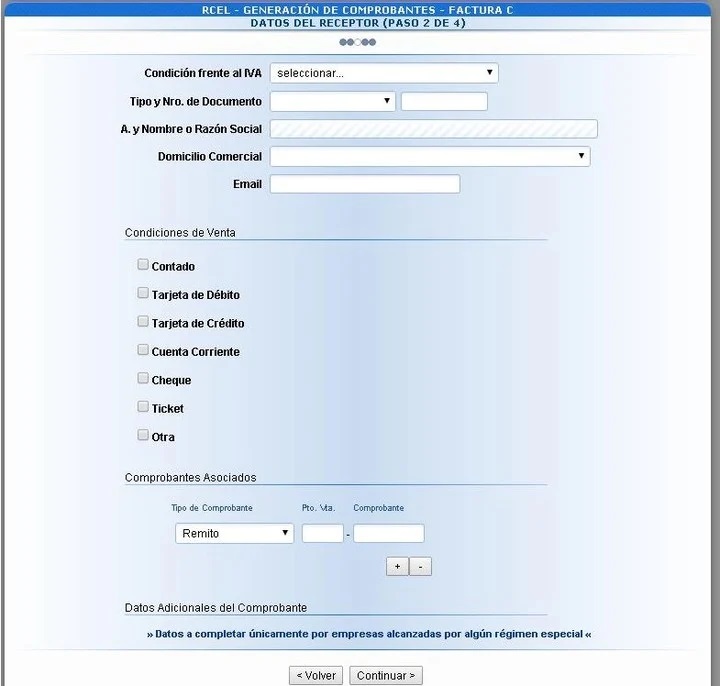

Paso 6: A continuación se deben completar los datos del receptor de la factura.

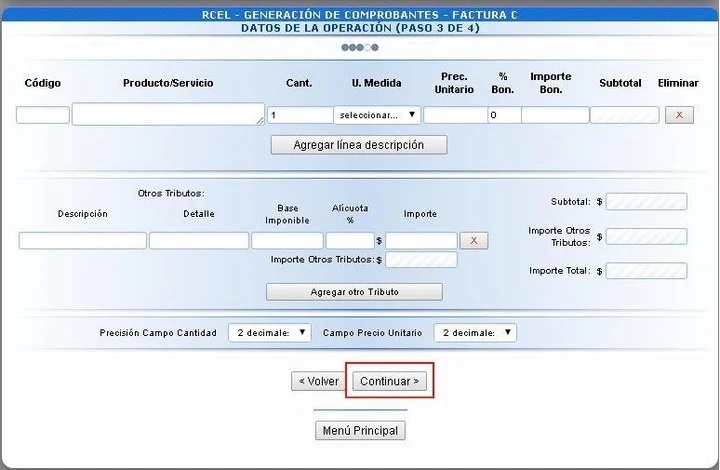

Paso 7: Completar los datos de la operación y luego la opción "continuar".

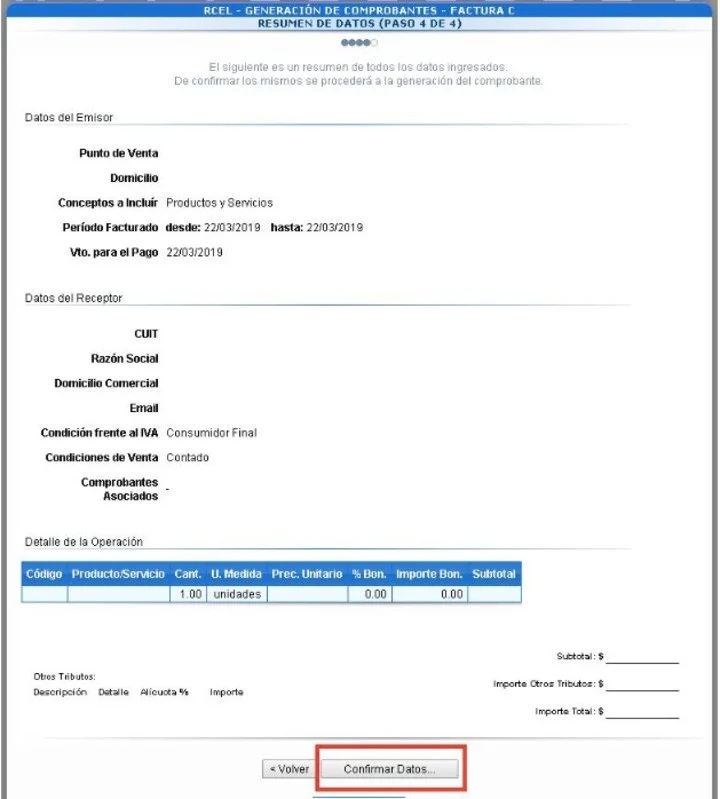

Paso 8: Luego se visualiza el resumen de todos los datos completados. Si todo está bien, seleccionar la opción "Confirmar datos".

Paso 9: El comprobante solicitado se genera por triplicado. Y también se pueden consultar los comprobantes generados anteriormente.

Claves de la factura electrónica de la AFIP

Todas aquellas personas contribuyentes que se encuentren en la categoría de monotributo deberán presentar ante la AFIP sus facturas electrónicas.

Desde la aprobación de esa medida, todo el sistema de las categorías monotributistas se ha modificado, incluso su forma de cobro ya que es obligatorio ante la AFIP, la presentación de facturas electrónicas.

¿Qué es una factura electrónica de la AFIP?

Una factura electrónica es el reemplazo de la facturación manual, si bien algunos lugares aún siguen generando de esta forma, aquellos que sean obligados a hacerlas de forma electrónica deberán gestionarlos en el la página de la AFIP.

Una factura electrónica de la AFIP es un comprobante generado de forma digital. Este comprobante electrónico funcional, ya sea una factura electrónica, una nota de débito, una nota de crédito o un recibo, etc, evita la necesidad obligatoria de ser impresas .

A través de este medio, los comprobantes en línea pueden ser gestionados y emitidos desde cualquier dispositivo (ordenador, tablet o cualquier smartphone que cumpla las características para poder acceder al sistema y que cuente con una conexión a Internet y se pueda descargar la aplicación de ‘Facturación móvil’ para gestionar).

¿Quiénes deben emitir la factura electrónica de la AFIP?

Deben emitir factura electrónica de la AFIP de manera obligatoria todos aquellos monotributistas que realicen operaciones con consumidores finales.

¿Qué se debe hacer para comenzar a emitir facturas electrónicas de la AFIP?

Para poder emitir facturas electrónicas de la AFIP, primero se debe dar de alta un nuevo punto de venta, porque no podrá ser utilizado el que se tiene actualmente con la facturación manual.

Para poder generar la alta del punto de venta, lo primero será ingresar el CUIT y la clave fiscal del monotributista, al servicio "Administración de puntos de venta y domicilios", se completa con el nombre y apellido, se selecciona la opción A/B/M donde menciona los punto de venta y clickear en ‘agregar’ .

Una vez en pantalla, se debe colocar el código del punto de venta y si se desea el nombre del local. Luego hay que vincular el sistema de facturación por el que se da de alta el punto de venta, para poder emitir los comprobante en línea a través de la opción "Comprobantes en línea", allí elegir la opción "Factura en línea" y luego "Monotributo".

Finalmente habrá que indicar un domicilio asociado, que previamente ya debe estar dado de alta en el servicio. Solo basta aceptar y confirmar la operación.

¿Cómo obtengo una factura electrónica de la AFIP?

Se puede obtener una factura electrónica de la AFIP, si previamente se dio la alta del nuevo punto de venta y contando con el CUIT / CUIL / CDI, una claves fiscal que esté habilitada con un nivel de seguridad 3 o superior.

¿Cómo emitir una factura electrónica de la AFIP?

Para saber cómo emitir una factura electrónica de la AFIP se puede realizar fácilmente siguiendo el instructivo de la AFIP para comprobantes en línea. Consta de unos simples pasos, se podrá obtener rápidamente.

El primer paso para emitir una factura electrónica de la AFIP es ingresar a la página de la AFIP con el nombre de usuario y la clave fiscal.

Allí la página ofrecerá una lista de servicios y figurarán los que el contribuyente ya tenga habilitados. Si se realizaron los requisitos anteriores, la persona podrá seleccionar "Comprobante en línea" y elegir la opción que corresponda como monotributista.

Una vez realizada esta acción se desplegará el Régimen De Comprobantes en línea. Acá se debe seleccionar "Datos Adicionales del Comprobante" completar con los datos solicitados y clickear en guardar.

Una vez en pantalla elegir "ABM Puntos de Ventas", en donde se debe habilitar el punto de venta en que se comenzará a emitir los comprobante electrónicos y el tipo a usar. Seleccionar "Continuar".

Continuando allí, se debe proceder a elegir "Generar Comprobantes". Allí habrá que completar con la datos de la emisión, siendo la fecha, el concepto, y en el caso de ser una moneda extranjera, también. La conversión se realiza automáticamente por el sistema.

El contribuyente deberá completar con los datos del cliente su factura electrónica junto con las condiciones de venta, es decir, si fue en efectivo, tarjeta de credito o debito o un cheque. Luego, se selecciona la opción "Continuar".

Se siguen completando los datos solicitados que se pida sobre la operación y volver a oprimir el botón Continuar.

El sistema permitirá visualizar y posteriormente imprimir la factura por triplicado.

¿Tiene la misma validez un comprobante físico que una factura electrónica de la AFIP?

Sí, ambas facturas tienen la misma validez legal e impositiva. Se deben cumplir los requisitos propuestos por las normativa.

¿Tiene algún costo emitir la factura electrónica de la AFIP?

No, no hay ningún costo. El trámite es 100% digital y online. Cualquiera con su clave fiscal y usuario podrá acceder y gestionar un comprobante online.

¿Qué sucede si no se emite la factura electrónica de la AFIP?

En el caso de no presentar, de forma online, ante la AFIP las facturas electrónicas, el monotributista tendrá que abonar una multa que va desde los $150 hasta aproximadamente $2500, incluyendo la clausura del negocio o comercio que maneje, un periodo de 2 a 6 días hábiles.

¿Se puede anular una factura electrónica?

Si bien la AFIP no tiene previsto anular las facturas electrónicas, ofrece una opción dentro de la sección de la factura en cuestión un botón donde se podrá anular fácilmente.

Para anular cualquier comprobante electrónico con efectos fiscales y legales, se deberá emitir una nota de crédito o nota de débito, dependiendo del caso.

En caso de inoperatividad de los medios de emisión indicados, como última opción, en caso de inoperatividad de los medios de emisión, se deberán emitir los comprobantes que respalden las operaciones mediante alguna de las modalidades que existen para cada caso:

- a) Código de Autorización Electrónico Anticipado "C.A.E.A." (RG 2926/10

- b) Controlador Fiscal de "Nueva Tecnología" (RG 3561/13)

- c) Autoimpresor o método manual -talonario- (RG 100/98)Sólo podrán optar por la alternativa de método manual (talonario) aquellos que utilicen la opción de "Comprobantes en Línea" para emitir Factura Electrónica.

Pasos para anular una factura electrónica

La Ley prohíbe la anulación de facturas ya emitidas, por lo cual lo mejor será evitar producir errores a la hora de realizar una factura electrónica para los clientes o compradores.

Es por ello, que para poder anularla se deberá gestionar una nota de crédito o una nota de débito, según sea el caso.

¿Nota de crédito o de débito? En el primer caso, se genera la anulación de una factura electrónica creando una nota de crédito.

Se realizará en el caso de una venta que haya sido facturada o si la factura ha sido mal hecha o se haya duplicado. Y una nota de débito será realizada en el caso de haber cobrado de menos al cliente.

El primer paso para anular una factura electrónica C será ingresar a la web de la AFIP, colocando el usuario y la contraseña fiscal e ingresar.

Una vez en pantalla, se deberá dirigir a la sección Comprobantes en línea, como si fuese a generar una nueva factura.

Aparecerá la empresa a la que se representa, y la opción de Generar comprobantes.

Siempre aquí es cuando se elige qué tipo de factura se va a generar ya sea A, B o C según el caso, pero esta vez la opción a seleccionar será Nota de Crédito C (C ya que se habla de una factura electrónica tipo C). Y cliquear continuar.

Luego se deberá colocar la fecha del comprobante y el concepto a incluir. Posteriormente, se debe ingresar el DNI o CUIT de la factura a anular y por último se realizará la asociación al comprobante que se desea anular.

Una vez realizado todos estos pasos para anular factura electrónica, se deberá agregar una pequeña descripción y colocar los precios y la cantidad de unidades del documento a anular. Luego al clickear continuar, la nota de crédito ha sido generada.

Monotributo 2020: las categorías

Desde el 1 de enero de 2020 se encuentra en plena vigencia una nueva tabla de facturación y cuotas de las distintas categorías del Monotributo.

El 20 de cada mes -o primer día hábil siguiente- opera el vencimiento de la cuota mensual del Monotributo, de acuerdo a la tabla oficial, que puede efectuarse con la generacíón de un VEP desde la página web de AFIP o con débito automático con tarjetas de crédito o en cuenta bancaria.

Para no quedar afuera del Monotributo, el ingreso bruto anual no tiene que superar los $2.609.240,69 para quienes vendan cosas muebles, que es el límite de facturación de la categoría más alta (la K), y de $1.739.493,79 para quienes presten servicios, de acuerdo con la categoría H, la última a la que acceden estos pequeños contribuyentes.

De acuerdo con la actualización, los topes categorías y cuotas del Monotributo 2020 son los siguientes:

- Categoría A del Monotributo: engloba a los monotributistas que facturen por bienes y servicios hasta $208.739,25 y tiene una cuota mensual de $1955,68.

- Categoría B del Monotributo: facturación por hasta $313.108,87 y cuota de $2186,80 tanto para contribuyentes que presten servicios como para aquellos que vendan cosas muebles.

- Categoría C del Monotributo: facturación por $417.478,51 y cuotas en $2499,91 para servicios y $2457,65 para bienes.

- Categoría D del Monotributo: se estableció límite de ingresos brutos hasta $626.217,78 y cuotas mensuales de $2947,94 para locación y prestación de servicios y $2878,37 para la venta de muebles.

- Categoría E del Monotributo: quedó en ingresos hasta $834.957, y la cuota total mensual en $3872,18 para los servicios y de $3482,04 para los bienes.

- Categoría F del Monotributo: facturación hasta $1.043.696,27 y cuota mensual de $4634,89 para la locación y prestación de servicios y de $4003,69 para la venta de cosas muebles.

- Categoría G del Monotributo: $1.252,435,53 de ingresos brutos y cuotas mensuales de $5406,02 para servicios y $4558,61 para productos.

- Categoria H del Monotributo: facturación hasta $ 1.739.493,79 y cuotas de $9451,93 (servicios) y de $ 7886,41 (bienes).

- Categoría I del Monotributo: hasta $2.043.905,21 de ingresos brutos y cuotas de $11,336,71 solo para venta de cosas muebles.

- Categoría J del Monotributo: hasta $2.348.316,62 y cuota total de $13.019,83 solo para venta de cosas muebles.

- Categoría K del Monotributo: hasta $2.609.240,69 y cuota total de $14.716,41 solo para venta de cosas muebles.

En el Monotributo 2020, el pago de las cuotas vence el 20 de cada mes o el día hábil siguiente.

El Régimen Simplificado tiene dos recategorizaciones: una en enero y la otra en julio de cada año. Para las recategorizaciones 2020 deben utilizarse las tablas de categorías que la AFIP publicó para este período fiscal.

La recategorización en el Monotributo es obligatoria para los contribuyentes que vieron modificados su facturación, superficie afectada, alquileres a pagar y/o consumos de energía durante el semestre previo.

Si el organismo recaudador detecta que el contribuyente que debía recategorizarse no lo hizo, hará el cambio de oficio y lo obligará a abonar los nuevos montos y serán sancionados con una multa del 50% del impuesto integrado y el componente previsional que les hubiera correspondido pagar.

De haber transcurrido seis meses completos o más desde el inicio de actividades al momento de la recategorización, se deberá proceder a anualizar los parámetros a fin de determinar la recategorización y en caso de completar ese período también se mantendrá la categorización inicial hasta el momento que corresponda la primera recategorización.