Dólar, plazo fijo, acciones y más: las 5 claves de la semana para saber en qué invertir

:quality(85)/https://assets.iprofesional.com/assets/png/2023/08/558612.png)

Desde "Las claves de la semana" intentaremos acercar los datos a tener en cuenta en la semana que comienza, en pocas líneas y de forma concreta las principales variables que afectan al inversor. Lo que el mercado observa y espera para los próximos 5 días.

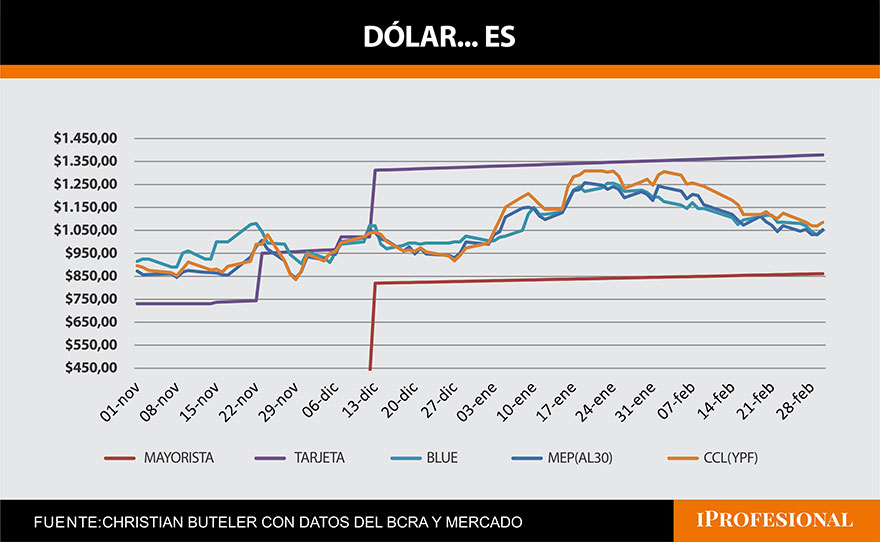

1- Dólar

- BANCO NACIÓN $861.50 +0.47% semanal

- BLUE $1.050 -3.23% semanal

- MEP $1.053.46 -1.54% semanal

- CCL $1.084.31 -3.54% semanal

Brecha con el dólar oficial

- BLUE 22%

- MEP 22%

- CCL 26%

Nueva baja semanal para los dólares financieros. Los motivos pueden ser varios, desde la dolarización pre electoral, el fogonazo inflacionario sin mejoras en los ingresos que no deja excedentes para comprar dólares hasta tal vez. el más importante, una desaceleración en la velocidad de emisión de dinero.

Ahora bien, es de esperarse que si el gobierno tiene éxito la inflación en el 2024 le gane al dólar, lo que no es sostenible que en los últimos 3 meses tengamos una inflación del 75% con un dólar subiendo apenas 15%/20%, esta brecha tendrá que achicarse y como no vamos a tener deflación seguramente en algún momento el dólar corregirá.

2 - Tasas

- Plazo fijo tradicional 9.04% TEM

- Plazo fijo UVA: 18% para el mes en curso y 15.3% estimado para el mes siguiente según el último REM (Relevamiento de expectativas del mercado)

Más allá de las declaraciones del ministro de Economía, Luis Caputo, en una entrevista donde aseguró que la inflación estará más cerca de 10% que de 15%, la mayoría de las consultoras privadas dan un piso de 15% para el mes que acaba de terminar.

Mientras tanto, el BCRA no da señales de cambio en su política monetaria y parece decidido a sostener estas tasas negativas.

3 - Acciones

- Merval 1.054.958,95 -4.58% semanal

- Merval en u$s 967.90 -2.41% semanal

- S&P 500 5.137.08 +0.95% semanal

Mercado local: Otra baja semanal, febrero terminó con una caída del 19.5% del índice merval dónde papeles del panel general llegan a caer hasta el 50%.

El viernes, primer día del mes, tuvimos un rebote que podría extenderse luego del discurso del presidente Javier Milei en la apertura de sesiones del Congreso. La toma de ganancia en las acciones ya tuvo la profundidad suficiente de profundizar deberíamos pensar en un cambio de tendencia.

Mercado americano: La bolsa americana continúa rompiendo récords semana tras semana. Es el sector de los semiconductores los que impulsan al mercado y no parece haber noticias que lo detengan.

Los balances vienen con buenos resultados y eso convalida e impulsa nuevas subas armando un círculo virtuoso entre expectativas favorables y resultados mejores a los esperados.

Seguir esta tendencia ajustando los stop-loss a sabiendas que en algún momento una toma de ganancia de importancia podrá producirse.

4 - Bonos

- Riesgo país 1.635 -51 pb

Bonos en dólares: Fueron los mejores activos de febrero y así también arrancaron marzo. Otra semana de recuperación para los bonos en dólares que van consolidando un nuevo nivel de precios ya arriba de los u$s45 para el bono más negociado (AL30).

En un mercado donde todos los activos lucen caros son los bonos en dólares los que aún tienen recorrido para recuperar.

Bonos en pesos: Se sostendrían las paridades de los bonos CER de no existir el cepo? Probablemente no, pero el cepo existe y el Tesoro saca provecho. Si la inflación no viene tan bien como lo esperado eso podría dar algún impulso más a estos bonos.

Para el corto plazo el bono BDC24 emitido por CABA y con vencimiento el 29/3/24 tiene una tir de 353% anual.

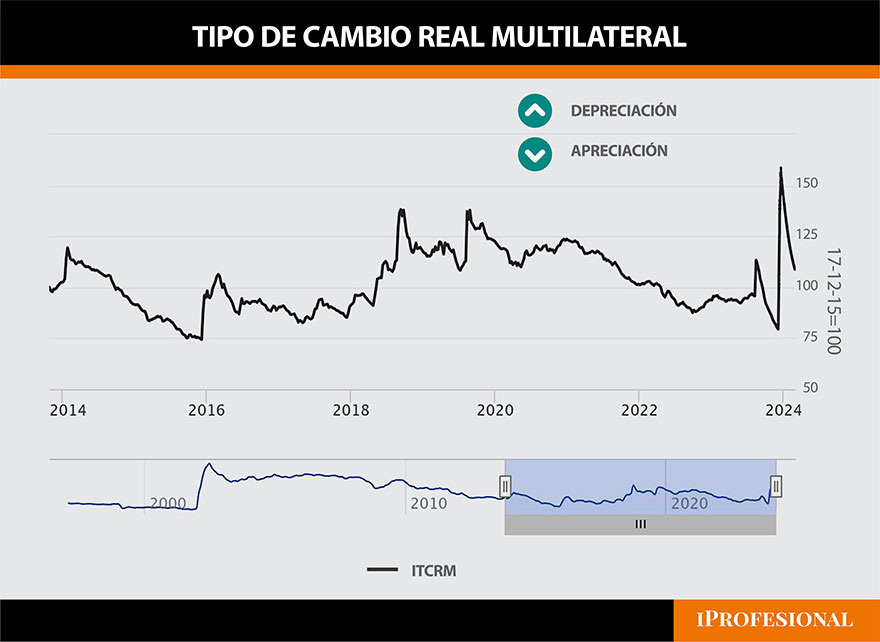

5 - Tipo de cambio real multilateral

El tipo de cambio real multilateral pierde rápidamente la competitividad lograda con la devaluación de diciembre y ya se encuentra por debajo del valor alcanzado luego de las devaluaciones de Kicillof en el 2014 y la de Massa posterior a las PASO del año pasado.

Si el BCRA no logra bajar la inflación de una forma más abrupta, aún estamos con tasas mensuales peores a las heredadas del gobierno anterior, deberá rever su política de crawling peg para evitar un salto mayor más adelante

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593008_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/04/571363_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592201_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2019/10/485134_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/05/572979_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593063_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592423_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/06/576021_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592339_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592688_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2020/04/495325_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592889_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2021/05/517151_landscape.jpeg)