Las tarjetas de crédito pasaron a ser las preferidas por la clase media para financiarse: las causas

/https://assets.iprofesional.com/assets/jpg/2020/07/499755.jpg)

La crisis en muchas economías domésticas por el incremento notorio de los precios de los bienes y la baja del salario real, genera que muchas familias tengan que evaluar cuál es la mejor opción para financiar sus gastos y poder llegar a fin de mes.

De esta manera, se evidencia que la utilización de tarjetas de crédito como instrumento para endeudarse es el preferido por los argentinos.

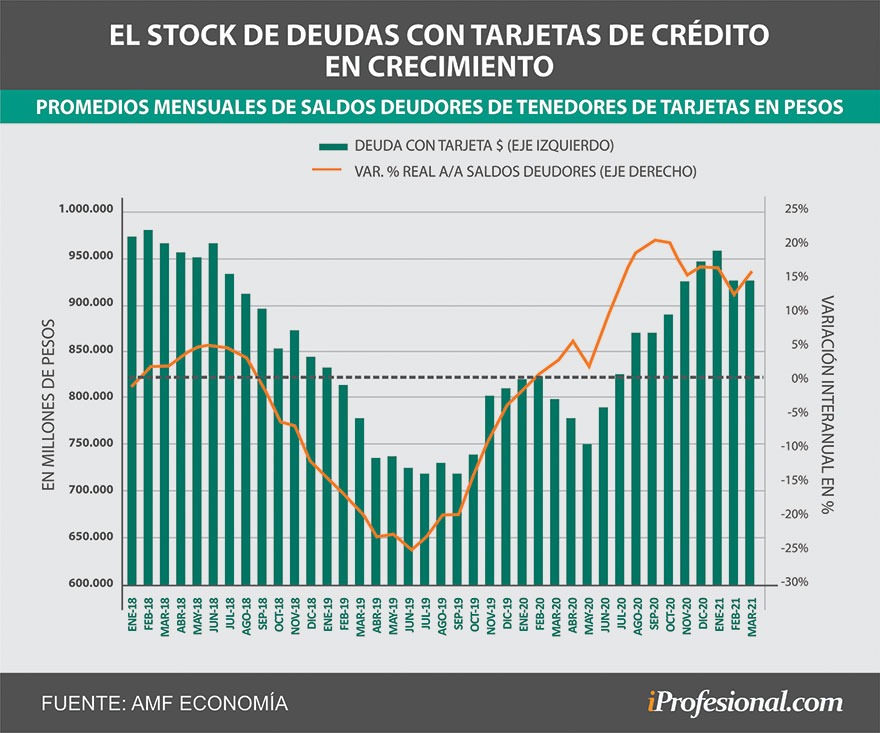

Desde mediados de 2019 a la fecha, el porcentaje de saldo real de los deudores con esta herramienta creció más del 45%.

Esto se debe a que es mucho más fácil y rápido de utilizar este instrumento que solicitar un préstamo bancario, a lo que se le suman varias facilidades oficiales, como la baja de las tasas de interés y regulaciones para mitigar los efectos de la pandemia.

"Sin temor a equivocaciones, puede señalarse que el financiamiento con tarjetas de crédito está constituyendo la principal fuente de asistencia crediticia de las familias en este primer año de pandemia", dice a iProfesional Andrés Méndez, economista de la consultora AMF Economía.

Según su análisis, esta evolución obedece, por un lado, a las decisiones adoptadas a nivel gubernamental, como créditos a tasa cero con tarjetas, la refinanciación "casi compulsiva" de los saldos deudores, regulación de la tasa de interés que cobran las entidades, entre otros factores.

"Estas medidas propiciaron la utilización de las tarjetas para brindar y propiciar el financiamiento a través de este instrumento", sentencia Méndez.

A su vez, de forma paralela, la dinámica de consumo y de financiamiento de los particulares en el transcurso de los últimos 12 meses estuvo concentrada, en gran medida, en requerimientos vinculados con la "subsistencia de las personas y con el acondicionamiento del lugar donde pasan buena parte de su jornada: su hogar, convertido en lugar de trabajo, descanso, esparcimiento, entre otras funciones".

En resumen, la conjunción de estos factores explica el resurgimiento de las tarjetas de crédito como instrumento para "patear" aquellos saldos hasta que un "oasis de ingresos" extras, como por ejemplo aguinaldos y otros recursos estacionales, permitan reducir temporariamente la deuda con las entidades emisoras.

"En términos generales, en diciembre y enero (o alternativamente en junio/julio), tras alcanzar un máximo, las deudas tienden a desvanecerse, y luego van recuperándose en los meses sucesivos", grafica Méndez.

Tarjetas: más utilizadas para endeudarse

Esta tendencia de utilizar cada vez más las tarjetas de crédito se observa en los números. En enero pasado se alcanzó, medido en moneda de similar poder adquisitivo, uno de los puntos más elevados de financiamiento con este sistema de los últimos tres años, afirman desde AMF Economía.

Desde mayo pasado hasta marzo de 2021, hubo un mayor endeudamiento que representó alrededor de $172.000 millones, un incremento de 23% en pesos constantes.

Es decir, "en un año, cada titular de tarjeta de crédito adeudó, en promedio, alrededor de $7.000 más de los pasivos que poseía en la previa de la pandemia", resume Méndez.

En pesos constantes actuales, la deuda promedio de marzo 2021 por titular de tarjeta de crédito es de $40.196, por encima de los $33.404 de marzo 2020.

"En algunos casos, este monto puede resultar equivalente a las compras mensuales del supermercado de un mes, y en otros, a los materiales necesarios para una pequeña remodelación en el hogar. No más", puntualiza Méndez.

En el ADN de este tipo de endeudamiento está el bajo monto relativo de deuda y el alto grado de atomización de los potenciales deudores, debido a que el mercado está compuesto por alrededor de 23 millones de titulares de plásticos.

"Si se considera el menor nivel de actividad de 2020, es entendible que la tarjeta de crédito esté constituyendo ´la tabla de salvación´ que le ofrece el mercado de créditos a las familias", alerta Méndez.

Y agrega que, en este aspecto, las estadísticas "son contundentes: el nivel de endeudamiento se expandió en términos reales en torno al 15% interanual en marzo".

De todos modos, aclara que la deuda con tarjetas de crédito refleja "aquellos pequeños consumos agregados que, dificultosamente, resulten equivalentes al ingreso del grupo familiar".

Tasas que influyen

Una pregunta que surge respecto a si este tipo de financiamiento es si realmente es conveniente para los tenedores de plásticos.

Puede señalarse que la tasa nominal anual (TNA) de 43% que se cobra, que representa alrededor del 3,6% mensual, está convalidada por la dinámica actual de los precios internos.

Tomando en cuenta que en los últimos meses la inflación llegó a tocar el 4% mensual, "quien está financiando sus pasados consumos con la tarjeta, lo está haciendo a una tasa de interés relativamente ventajosa frente al ritmo de crecimiento de los precios internos de la economía", afirma Méndez.

En cambio, la tasa de interés de los préstamos personales es mayor: 54% anual, un nivel que supera a la inflación actual.

En consecuencia, sostiene que "el ´compre ahora pague después´ no está resultando una fórmula desacertada para quienes han elevado el promedio de endeudamiento con tarjeta", resume.

Sin embargo, aclara este economista que debe considerarse que esta conducta que favorece un mayor endeudamiento, encuentra sus restricciones en materia de ingresos familiares, "singularmente afectados en el último año, y en los límites de cupo de gastos que las emisoras imponen para los usuarios de tarjetas".

En este contexto, las expectativas para los próximos meses son divergentes en función de las posibilidades que brinde el entorno sanitario y las políticas que se adopten para evitar la mayor propagación del Covid-19.

Al respecto, Méndez advierte que se pueden contemplar dos escenarios:

-El primero es que, en el caso de un rebrote de pandemia similar a los que se registran en economías desarrolladas del hemisferio Norte y en países de la región, "debiera esperarse un sostenimiento del sendero de crecimiento de las deudas observado en el último año. Por lo que se mantendría la dinámica observada en gran parte de 2020".

-El segundo escenario es que, en caso de la posibilidad que la propagación de los contagios fuera más suave, "las tarjetas podrían compartir el protagónico de financiamiento sin garantía real con los préstamos personales, un tipo de crédito que podría resurgir a la par de una mejora en las economías familiares, sumamente castigadas en el último año", finaliza Méndez.-