Sorpresa: si en enero invertías $10.000 en dólar, bolsa o plazo fijo, ¿cuánta plata tendrías hoy?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/02/511775.jpg)

El año empezó con un cambio fuerte para los ahorristas, debido a que en los primeros dos meses el precio del dólar libre se movió por debajo de la inflación.

En este escenario, aquellas personas que tienen algunos pesos de sobra buscan la mejor alternativa de inversión, para no perder poder adquisitivo frente a los incrementos de los referentes de la economía.

Al respecto, iProfesional analizó la evolución del primer bimestre del 2021 y de los últimos 12 meses de los principales instrumentos de ahorro para los argentinos, para conocer cuál fue la mejor opción en ese tiempo y cuánto dinero se tendría en la actualidad si se hubiese desembolsado $10.000 en cada uno de ellos.

Para ello se compararon los rendimientos que se obtuvieron con la compra de dólares en las distintas formas que ofrece el mercado, y también se evaluó la ganancia otorgada en la colocación de los pesos en plazos fijos, tanto tradicional como el que ajusta por UVA. A ellos se les suma la adquisición de acciones líderes en la Bolsa de Comercio.

En cuanto al billete estadounidense, se debe aclarar que la vía oficial, que se canaliza a través de los bancos y las casas de cambio, tiene la limitación que sólo permite comprar un máximo autorizado de u$s200 al mes. Un monto al que hay que descontarle los gastos con tarjeta realizados al exterior en el pago de servicios o adquisición de productos en el extranjero.

Además, en precio resulta más oneroso porque se le recarga un 30% del Impuesto País y, desde septiembre del año pasado, se le sumó otro 35% por el cobro por adelantado del impuesto a las Ganancias.

En resumen, ambos recargos encarecieron su cotización, y generaron que en los últimos meses supere al valor del dólar del blue y del que se consigue en la Bolsa de Comercio.

Es que la cotización actual del "dólar solidario" al público ronda los $157, mientras que en las plazas libres (Bolsa de Comercio y en la informal), su valor se ubicó en torno a los $145 hasta fines de febrero pasado.

Inversiones rentables

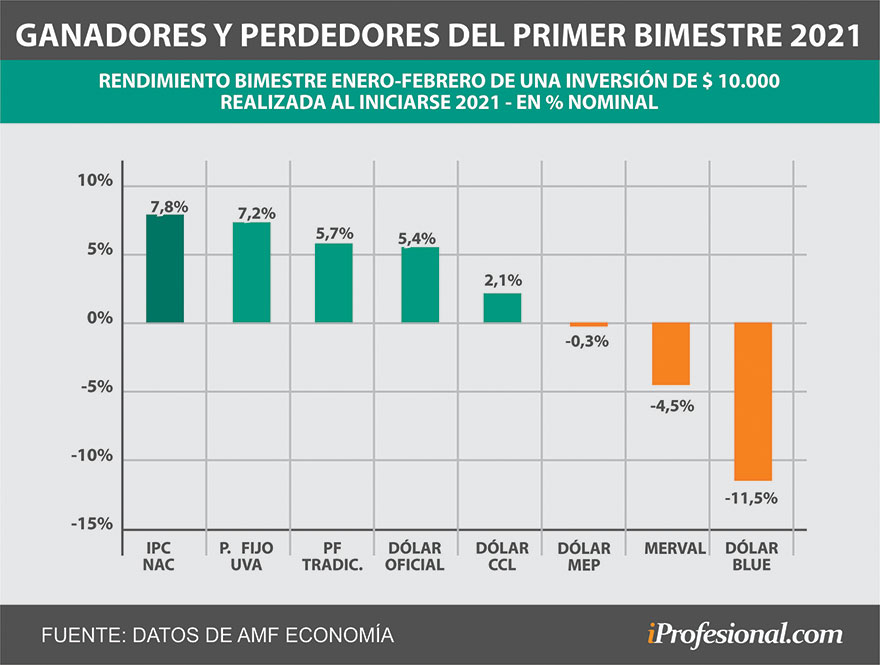

Para comparar las alternativas de inversión más rendidoras desde inicios del 2021 hasta fin de febrero pasado, el resultado muestra claramente ganador al plazo fijo UVA, que acumula en dicho lapso una ganancia del 7,2%.

Por eso, en cuanto a la ganancia obtenida en los dos primeros meses del año, si el primer día hábil de 2021 (lunes 4 de enero) un pequeño inversor poseedor de $10.000 hubiera tomado la decisión de colocar esos fondos en algún tipo de colocación, el resultado "sería sorprendente aunque, en cierta forma, decepcionante", resume a iProfesional el economista Andrés Méndez, de AMF Economía.

"Ninguna de las alternativas utilizables por un pequeño ahorrista brindó un rendimiento que pueda superar al crecimiento de los precios internos en los dos primeros meses. Moraleja: hubiera resultado conveniente consumir una hipotética canasta como la que releva el IPC Nacional, que en el lapso de enero-febrero resultó inalcanzable para la mayoría de las alternativas de inversión, ya que fue de 7,8%", concluye Méndez.

En este contexto, afirma que la dinámica del proceso inflacionario tuvo su correlato en el buen desempeño de los plazos fijos UVA: "Fueron la mejor opción dentro del menú elegido, superando a los plazos fijos tradicionales que -crease o no- ocuparon el segundo lugar en el podio", afirma.

Concretamente, si la opción hubiera sido depositar a plazo en moneda local, el capital al finalizar febrero pasado hubiera alcanzado los $10.724, para quienes estaban posicionados en colocaciones ajustables UVA desde el 4 de enero pasado. En resumen, se ganó 724 pesos por cada $10.000 invertidos en el primer bimestre.

O bien, se hubiese obtenido $10.565 para los seguidores del plazo fijo tradicional renovable cada 30 días. Es decir, un plus de $565.

Un nivel similar de "ganancia" otorgó la compra de dólar oficial, y apenas debajo la adquisición del "conta con liqui", con la compra y venta de acciones y bonos que cotizan en pesos y en dólares en el exterior.

En cambio, aquellos que se volcaron al dólar blue, al MEP (dólar Bolsa) y a la compra de acciones, si vendieron sus tenencias compradas el 4 de enero pasado el primer día de marzo, terminaron perdiendo dinero.

De hecho, aquél que adquirió billetes estadounidenses en las cuevas con esos $10.000 y los vendió a fin de febrero, resultó perdiendo $1.152 respecto al dinero bruto volcado, ya que recibió $8.848.

"Los compradores de dólares fueron los definidos ´perdedores´, no sólo frente a la inflación sino también en relación a las colocaciones a plazo en entidades financieras", detalla Méndez.

Por lo tanto, define la situación para los que apostaron por el dólar MEP y blue, en esta primera parte de 2021, como una especie de "efecto pobreza", ya que afirma que el ahorrista "seguramente estará preocupado, en caso de haber apostado por la moneda estadounidense como un resguardo de valor".

Tampoco la sonrisa se dibujará en quien acudió a una inversión bursátil, debido a que, junto con el dólar blue, el Merval tuvo el peor comportamiento del primer bimestre.

Inicio de 2021: dudoso

La mala noticia para los ahorristas en el comienzo del 2021 es que los precios superaron a las inversiones más tradicionales del mercado, ya que el IPC nacional acumuló una suba de 7,8% en los primeros dos meses.

En cambio, la alternativa de ahorro que más se acercó fue el plazo fijo UVA, que otorgó un 7,2% en el bimestre, seguido por las colocaciones tradicionales (5,7%) y el dólar oficial (5,4%).

Y si se toman en cuenta otras inversiones, como la compra de acciones de empresas líderes (Merval) o dólar blue, la caída de precios de los mismos en la primera parte de 2021 generó pérdidas aún mayores.

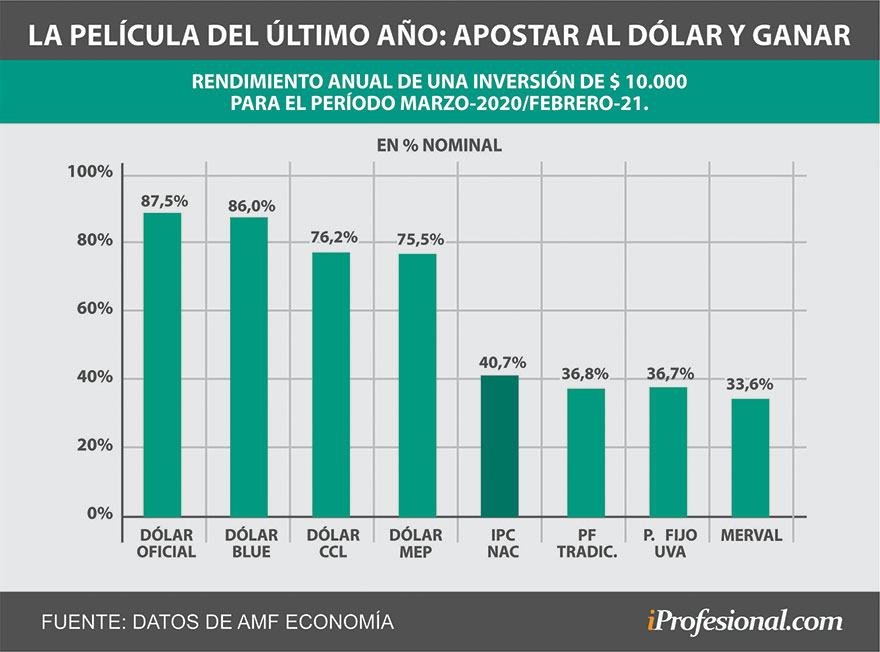

Aunque la ecuación cambia si el período de tiempo que se toma es más amplio, ya que si se invirtió dinero pensando en el mediano plazo, en los últimos 12 meses el gran ganador fue el dólar en todas sus variantes.

Esto se debe a que el ahorrista que fue con sus $10.000 a la plaza oficial, a inicios de marzo de 2020, habría comprado 119,47 dólares, ya que todavía no estaba implementado el impuesto del 35% del adelanto de Ganancias al precio.

Por lo tanto, si los vendió a fines de febrero pasado, obtuvo una ganancia de 87,5% frente al actual valor de $157. Es decir, ahora tendría $18.750.

Muy cerca se ubica el que adquirió blue hace 12 meses atrás, ya que obtuvo un rendimiento de 86%.

En tanto, lo que se obtuvo desde marzo del año pasado hasta fin de febrero con el plazo fijo (36,8%), perdió por pocos puntos contra la inflación, ya que el IPC nacional fue de 40,7%. Y peor le fue al Merval, que sumó en el mismo período un 33,6 por ciento.

"Si se analiza la evolución de los últimos doce meses, podría señalarse que el comportamiento de esta primera parte del 2021 es rupturista. En tal sentido, un inversor que se hubiera posicionado hace exactamente un año atrás en dólares estadounidenses, no sólo dispuso de la mejor alternativa de inversión, sino que además superó a la evolución de los precios internos. Por lo que mejoró su capacidad de compra de una determinada canasta de bienes y servicios", resume Méndez.

Inversión para próximos meses

En conclusión, mientras en los últimos doce meses las inversiones en colocaciones en entidades financieras y en el Merval no pudieron mantener el porcentaje que se deterioró el poder adquisitivo y rindieron menos que la suba de los precios internos, la evolución de las diferentes alternativas de dólares accesibles al público tendieron a duplicarlo.

Por eso, podrían trazarse dos líneas entre quienes ingresaron al dólar hace un año atrás y quienes optaron por la divisa en enero pasado.

La primera es para aquellos que compraron divisas a inicios de 2020 y aún cuentan con un significativo "colchón" de beneficios, por la abrupta suba del billete estadounidense el año pasado.

En tanto, la segunda involucra a los "más remolones" y pueden efectuar, según Méndez, dos lecturas: "La primera es que hacia adelante volverá a repetirse el ciclo del último año, en cuyo caso descansarán esperando la repetición del fenómeno alcista. La segunda es que la tendencia del último bimestre tiene alguna correspondencia con la información que el mercado está proporcionando y, consecuentemente, es probable que su inversión permanezca en una ´zona de pérdidas´ como hasta el mes pasado", resume.

Con una mayor oferta de divisas comerciales, como consecuencia de la mejora en las cotizaciones internacionales de los principales productos que exporta la Argentina, y una brecha entre tipo de cambio oficial y libre que tiende a "volverse más razonable", para este economista, sólo queda en manos de una política monetaria más prudente que no se repitan las "zozobras" del año pasado en materia de depreciación acelerada del peso.

Consecuentemente, los primeros meses de 2021 están marcando este cambio de tendencia que, en rigor, se advertía antes del cierre del año pasado.

"Si bien, en esta fase inicial, aparecen las colocaciones en pesos ajustadas por inflación como las más potables, es muy probable que en pocos meses comience a ceder terreno en materia de rendimientos a los plazos fijos tradicionales y a las colocaciones en el Merval", proyecta Méndez.

Y finaliza: "Por las dudas, el dólar permanecerá agazapado, como lo viene haciendo desde fines de octubre pasado, y como lo ha hecho en reiterados ciclos de la historia argentina, hasta despertar y justificar la preferencia que los inversores sin distingo de tamaño le asignan".

Sólo cabe recordar que a fines de octubre de 2020 el dólar blue llegó a tocar los $195 y el contado con liquidación se le acercó durante unas pocas jornadas.-