Bomba de tiempo: así se deterioró la situación crediticia de las empresas durante la cuarentena

/https://assets.iprofesional.com/assets/jpg/2020/06/498641.jpg)

La situación crediticia de empresas y particulares entró en eclosión en los últimos meses. Incluso, muchas marcas ya debieron cerrar sus persianas.

La crisis económica derivada de la pandemia de coronavirus y las ásperas renegociaciones de deuda externa con los acreedores golpearon a toda la cadena que cuenta con pasivos, por la falta de posibilidades de generar caja para cumplir sus obligaciones.

Sobre todo a los que deben a proveedores del exterior, y que también sufrieron el golpe de la devaluación.

Con un riesgo país en torno a los 2.500 puntos, Argentina tiene los mercados de deuda en dólares cerrados, donde le es imposible obtener financiamiento a tasas razonables.

"Estando en default y en el medio de un proceso de renegociación con los bonistas, la primera cuestión a abordar es si hay un problema de solvencia o liquidez", define a iProfesional Roberto Geretto, economista jefe de Banco CMF.

Así las cosas, este experto sostiene que para vislumbrar un posible problema de solvencia, el análisis usual es ver determinados ratios como los de intereses respecto al PBI, o deuda/PBI, o bien reservas en relación al PBI.

Además, se deben considerar las variables fiscales, en especial, el resultado primario y financiero.

"Tomando números de fines de 2019, se puede apreciar cómo Argentina tenía una relación de deuda bruta en base al PBI del 72%, lo cual, a priori, puede lucir alto. Sin embargo, descartando la deuda intrasector público, dicho porcentaje baja al 43% del PBI, un número aceptable para los estándares globales", resume Geretto.

Asimismo, este economista aclara que el aumento en esta relación se vio afectado por el tipo de cambio real, ya que el incremento del mismo hizo que "gane peso respecto al PBI", debido a que un alto porcentaje de la deuda de Argentina está nominada en dólares.

En cuanto a los intereses de la deuda en base al PBI, "el año pasado cerraron en torno al 3,4% del PBI, lo cual no es una cifra inmanejable", indica Geretto.

Por el lado de las variables fiscales, el Tesoro cerró casi en equilibrio primario, mientras que el déficit financiero fue del 3,8% del PBI, "gracias a los esfuerzos fiscales realizados hasta el 2019".

Claro, ahora, con la pandemia y la consecuente cuarentena, la actividad económica ingresó en una era de hielo.

"Descartado un problema de solvencia, queda por analizar la liquidez. Viendo solamente dos variables que perjudican en la situación crediticia del país, como la evolución de las reservas y el bajo nivel de exportaciones", subraya Geretto.

Para el primer caso, salvo por algún mes concreto donde se acreditaban los desembolsos del FMI, las reservas del Banco Central "han venido cayendo sistemáticamente".

De hecho, "ni siquiera el cepo ha podido parar la caída de estas. Así, actualmente, el stock de reservas brutas de encuentran en torno a los u$s43 mil millones (menos del 10% del PBI), en tanto que las reservas netas están en torno a los u$s10 mil millones", resume Geretto a iProfesional.

¿Dónde poner la plata más allá del dólar y proteger ahorros?: inversiones en pesos que hoy recomiendan expertos

"Hoy el crédito de la Argentina es escaso. Como el Gobierno absorbió todo el crédito interno hace años, lo que provocó una suba de la tasa de interés, para financiar sus gastos, en vez de intentar reducirlo, tuvo que endeudarse afuera", indica Natalia Motyl, analista económica de la Fundación Libertad y Progreso.

Y aclara que, sin embargo, "el Gobierno tampoco logró aprovechar el tiempo que le daba la deuda para resolver sus problemas estructurales. Lo que desembocó en una crisis de confianza que provocó una suba del riesgo país, y a nosotros nos costó más sostener éste modelo implosivo de endeudamiento que requería siempre de más deuda para pagar compromisos tomados previamente".

Así, Motyl resume que la crisis en nuestro país es de "confianza".

Es por ello que "la situación crediticia se encuentra tan atrofiada. Los mercados descuentan que el modelo económico argentino, basado en seis décadas de déficit fiscal persistente, no es sostenible".

Situación crediticia de familias y empresas

Este contexto complicado en las finanzas del país, transitivamente impactó de lleno en el costo financiero y también en la situación crediticia de las familias argentinas y de las empresas.

De esta manera, durante la cuarentena, el shock principal para las familias es "la caída en el nivel de actividad, que naturalmente repercute en los ingresos", enfoca Geretto.

En este sentido, de acuerdo al economista, se espera para el segundo trimestre del año una caída interanual en torno al 16%, "niveles comparables con la crisis del 2002".

El freno económico también se observa por el lado de la oferta, ya que, por ejemplo, el uso de capacidad instalada industrial en abril cayó al 42%, el número más bajo de toda la serie histórica. Incluso, "es peor que los datos del 2002", dice Geretto.

En cuando a la deuda con las tarjetas de crédito, desde mayo de 2019 al mismo mes de 2020, subió un 48,9%.

"Es prácticamente lo mismo que la inflación del período, mientras que los préstamos personales cayeron en valor nominal un 5,5%, lo cual implica que en conjunto ambas carteras no llegaron a crecer lo mismo que la suba de precios", analiza Guillermo Barbero, socio de FIRST Capital Group, a iProfesional.

Y concluye: "Es lo mismo que decir que en términos reales la deuda de las familias ha disminuido en los últimos 12 meses".

La explicación de esto es que también ha bajado el consumo por la cuarentena y la retracción de la actividad económica.

Es decir, se consume lo mínimo indispensable, y las familias no realizan gastos superfluos. Mientras tanto, las empresas sufren el duro golpe de este freno de la economía, datos que sí se evidencia que empeoran.

Argentinos, atraídos por los plazos fijos: cuánto aumentaron los depósitos por la suba de tasas

Mora acumulada

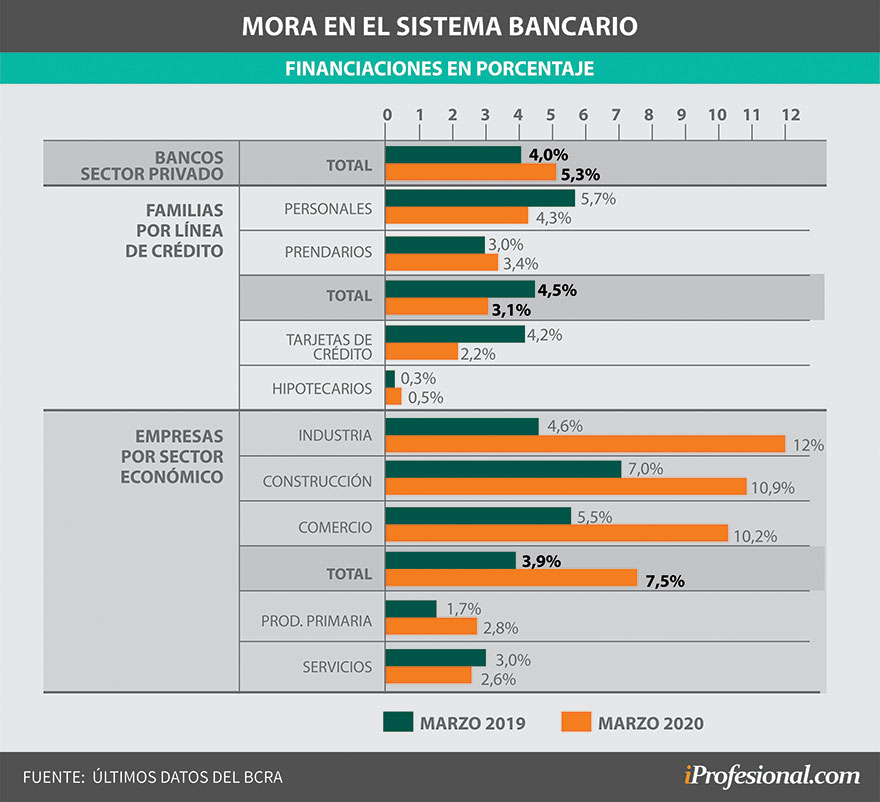

En este contexto, donde la situación crediticia para delante de las empresas e individuos se torna cada vez más complicado, según los últimos datos del Banco Central, se está reflejando el duro momento en algunos datos sobre la mora en los pagos de los financiamientos contraídos.

Si bien los últimos registros oficiales muestran datos de hasta marzo pasado, ya se evidencian algunas "luces amarillas", sobre todo, en las empresas.

Es que si se compara marzo de 2019 respecto al mismo mes del corriente año, se ve que en el total escaló la mora de 3,5% a un 7,5% en toda la cartera de empresas.

En especial, se ven alertas en la industria, donde hoy se ubican las irregularidades en el cumplimiento en el 12%, mientras que 12 meses atrás estaba en 4,6%. Niveles similares se ven en otras áreas claves, como construcción y comercio.

En cambio, en las líneas de créditos de las familias se observa una leve baja en la mora a nivel general, exceptuando los préstamos prendarios, donde subió la irregularidad en un año de 3% al 3,4%.

La "mejora" en los datos difundidos por el Banco Central en los particulares, según los expertos, tiene algunos condicionantes relacionados a las medidas oficiales coyunturales.

"Entiendo que estos mejores números se deben a la baja de tasas de interés que hubo en el sistema, y a que en las tarjetas de crédito se implementó un plan de financiación del saldo en 6 cuotas fijas con 6 meses de gracia", resume Geretto a iProfesional.

A ello se suma que apenas comenzó la cuarentena en marzo pasado, el Gobierno postergó el pago de los plásticos por el cierre preventivo de los bancos y negocios en general, algo que puede incidir en que las cifras de mora sean en realidad peores a las publicadas oficialmente. Incluso, que estén más abajo que las de marzo del año pasado.

A su vez, el mismo BCRA difundió a fines de junio que, por la coyuntura del coronavirus, "se extendieron los plazos de presentación y procesamiento" de los datos de los bancos.

Y que, por lo tanto, todavía no se difundían los datos de abril pasado, mes clave para ver el verdadero impacto de la crisis, debido a que se reflejará el panorama completo de todo un mes. Cabe recordar que la cuarentena comenzó en el final de marzo, entrada la segunda quincena.

Consecuencias de la situación crediticia

Uno de los aspectos que más preocupa a los argentinos endeudados, es que la paralización virtual de la economía por el coronavirus afecta a muchas personas y empresas, debido a que están muy limitados para generar ingresos y se encuentran ahogadas financieramente.

Cotización dólar blue hoy: cuál es el precio el viernes 26 de junio de 2020

Es decir, afrontan limitaciones que les impiden poder cumplir con los compromisos monetarios asumidos.

"Enfrentan una situación de iliquidez de caja y de merma significativa de ingresos. Muchas han sufrido también las consecuencias de la devaluación de la moneda argentina, de las restricciones cambiarias, y de los altos costos impositivos y laborales", detalla a iProfesional el abogado especializado en empresas Diego Serrano Redonnet, socio del Estudio Pérez Alati, Grondona, Benites & Arntsen.

Que agrega que, si bien se han dictado algunas medidas paliativas, "son insuficientes".

Entre las ayudas concedidas, menciona el diferimiento de cuotas de las financiaciones bancarias, disposiciones relativas a cheques rechazados por falta de fondos, líneas especiales subsidiadas de financiamiento, y la suspensión de desalojos y ejecuciones prendarias.

También destaca el programa de asistencia al trabajo y la producción (ATP), por el cual el Estado abona el salario complementario de los trabajadores.

Lo cierto es que estas medidas no alcanzan para salvar de sus deudas a las pequeñas y medianas empresas.

"Gran parte de las empresas deberán reestructurar sus pasivos para que puedan ser sustentables de acuerdo a las proyecciones de sus ingresos, mermados por el efecto de la recesión y de la pandemia", resume Serrano Redonnet.

Si bien, hasta el momento, dado que los tribunales están de feria judicial y las medidas paliativas han mitigado en el corto plazo algunos defaults, "no se ha producido una catarata de concursos, lo cierto es que ya se comienzan a ver situaciones de mora".

Al respecto, afirma este abogado, se requerirá que las "empresas deudoras y sus acreedores busquen solucionar la situación de crisis financiera, sin llevar a la quiebra a las firmas con sus devastadoras consecuencias en la economía y el empleo".

En este sentido, Serrano Redonnet destaca que el derecho argentino ofrece como alternativa clásica el concurso preventivo, pero esta opción tiene "plazos muy largos y costos importantes que lo hacen poco conveniente como solución para una crisis sistémica".

Además, acota que "los tribunales no están preparados para manejar una avalancha de concursos y su prolongado trámite judicial destruye mucho valor en las empresas que lo atraviesan".

Para afrontar estos inconvenientes, este abogado especialista le indica a iProfesional que, como alternativa, existe el "acuerdo preventivo extrajudicial" o APE, incorporado a la legislación argentina en la crisis del año 2002, que "permite negociar privadamente y con mayor rapidez un acuerdo con una mayoría calificada de acreedores y presentarlo a un tribunal para que lo ´homologue´".

Algo que se volvió obligatorio para todos los acreedores comprendidos, "aún para aquellos disidentes que no firmaron el acuerdo".

En este sentido, Serrano Redonnet dice que se obtiene así, en última instancia, un resultado similar al del concurso, pero "en plazos más breves, con mayor flexibilidad y con menores costos".

A su vez, las empresas que hayan emitido Obligaciones Negociables en el mercado de capitales y que hayan contemplado en éstas las llamadas "cláusulas de acción colectiva" o "CACs" (como las que tiene la deuda soberana argentina), "podrán hacer canjes o enmiendas de sus bonos con las mayorías de sus tenedores pactadas en tales cláusulas, sin necesidad de recurrir al APE para reestructurarlas o reperfilarlas", resume.

En definitiva, dada la potencial situación de crisis de insolvencia sistémica provocada o agudizada por la pandemia, "el derecho argentino debe fortalecer e incentivar los mecanismos de acuerdo a la composición privada de intereses entre deudores y acreedores con la menor y más rápida intervención de los tribunales para amparar dichos acuerdos y darles efectos similares a los del concurso preventivo", concluye Serrano Redonnet.

Para finalizar que "debe evitarse a toda costa" el riesgo de que la crisis lleve a muchas empresas al concurso o a la quiebra, y en consecuencia se paralice por mucho tiempo la actividad y la recuperación de la economía.

Es que de continuar la profundización de la crisis, terminarán cerrando más empresas y se destruirá capacidad productiva que impedirá pagar deudas y empeorará la situación crediticia. Por eso, tienen que crearse las condiciones y el marco jurídico que favorezcan la renegociación de los pasivos en este momento tan complejo.-