Efectos de la "yuanización" del Banco Central: entre préstamos para importar e intervenciones mal informadas

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/07/556996.jpg)

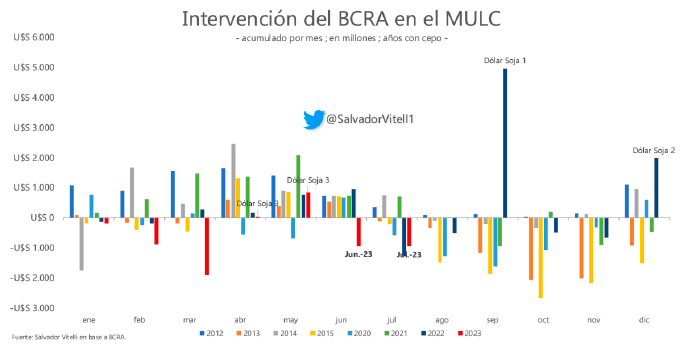

Con el correr de los días de julio se comenzaron a notar ciertos desfasajes entre lo que el Banco Central de la República Argentina informaba a prensa sobre su intervención en el mercado de cambios, para lo que luego se confirmaba por el mismo Banco Central.

La duda estaba planteada en el mercado, pero no se sabía a ciencia cierta qué estaba pasando realmente, porque la autoridad monetaria mal informaba su intervención, y principalmente con números favorables para la entidad en los comunicados de prensa.

Desde aquí se intentará dar una descripción de lo que sucede y cómo analizar los futuros comunicados del Banco Central.

El origen del problema

El 28 de junio presenciamos el primer gran desvío de lo que sería una consecución de datos confusos que generaban incertidumbre sobre cómo estaba resultando el escenario cambiario para el Banco Central, y qué escenario se estaba sucediendo.

A partir de allí los errores comenzaron a ser no solo más frecuentes, sino que también hubo -acumulando por el momento-, subestimaciones de intervención por u$s835 milllones.

¿Por qué se da esta diferencia? Surge básicamente por una modificación, sin anuncio previo, en la manera de comunicar las intervenciones del Banco Central en el mercado de cambios, ya que anteriormente se informaba el dato a prensa de manera unificada. Es decir, ya sea si se vendiera dólares o yuanes, se neteaba el dato y se lo explayaba condensado en un monto en dólares.

Pero la "yuanización" paulatina del mercado de cambios hizo que las intervenciones de la autoridad monetaria pasen a realizarse principalmente en dos monedas, dólares y yuanes. Hasta el momento, el Banco Central ha utilizado yuanes por unos u$s3.600 millones (entre intervención cambiaria y pago al Fondo Monetario Internacional), de los cuales tiene aprobados para libre disponibilidad u$s5.000 millones, y otro tramo autorizado para su uso (que no es lo mismo que conversión) por otros u$s5.000 millones. Además, el swap chino es por u$s18.000 millones.

¿Qué significan dichos números? Que desde mayo hasta el momento, se ha hecho uso por:

- 72% de monto autorizado de libre disponibilidad.

- 36% del monto autorizado hasta el momento.

- 20% del monto total del swap.

Solo en lo que va de julio, se han vendido yuanes por u$s910 millones en intervención cambiaria, mientras que, si se analiza solo el dato de dólares, el Banco Central resulta vendedor en u$s47 millones. Tamaña diferencia denota una clara voluntad del Banco Central de liberar yuanes (a costa de asumir deuda con el país asiático) en lugar de desprenderse de los tan preciados dólares.

Por ende, para poder analizar en correctos términos la intervención que debe hacer la autoridad monetaria en el mercado de cambios para atender la demanda de divisas, ya no solo se debe incluir el dato de dólares, sino ahora también el de yuanes.

Allí se encontrará la respuesta de cuánto le está costando al Banco Central mantener un tipo de cambio como el actual, y al mismo tiempo, una breve mirada sobre cómo se le está dando un rol interesante a los yuanes en el mercado de cambios.

Yuanización del mercado de cambios

Se está asistiendo a un desplazamiento de las operaciones realizadas en dólares, para reemplazarlas por yuanes. ¿Por qué? Justamente porque dólares son los que escasean -y mucho-. Las reservas netas se encuentran en torno a los u$s7.300 millones negativas, y el Banco Central no para de desprenderse de divisas todos los días.

Allí viene a ofrecer un "rescate" el Banco Popular de China, bajo intereses propios lógicamente, ofreciendo un préstamo de divisas cuyos términos se sitúan en una espesa nebulosa de sub-información, pero que de todos modos permite dar cierto alivio temporal a la situación actual a costa de empeorarla a futuro, o por lo menos contraer un empréstito cuya devolución desconocemos si será factible o conveniente económicamente.

Por ende, si bien el escenario de dólares en julio no viene exageradamente mal, sí lo hace si se analiza en términos netos, sumando la intervención vía la moneda asiática. En tan solo 10 ruedas transcurridas de julio, se han vendido neto u$s950 millones, a pocos dólares de superar lo máximo vendido en el séptimo mes de cada año con cepo.

Al mismo tiempo, de manera implícita se fomentan importaciones desde China mediante estas operaciones a sabiendas que, por el momento, la adjudicación de divisas al menos es algo más flexible que si fuese en dólares. Recordemos que el déficit comercial del presente año con el país asiático (en bienes) acumulado hasta mayo fue de u$s3.150 millones.

En definitiva, China le estaría financiando a Argentina sus exportaciones, o bien Argentina solicitando un préstamo a China para poder importar desde allí. Pero como cualquier empréstito, dicho obligación vencerá y Argentina deberá pagar. ¿Cómo? Probablemente con dólares.

Mientras tanto, aquí no solo se subestiman las ventas de divisas sino también las consecuencias de financiar las mismas.

/https://assets.iprofesional.com/assets/jpg/2023/02/550247.jpg)

:quality(85)/https://assets.iprofesional.com/assets/png/2023/05/553176_landscape.png)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/11/587856_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594374_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/11/563261_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/08/582957_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/03/570493_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593688_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595104_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595197_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/589132_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2024/02/567367_landscape.jpeg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594881_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594038_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592867_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2021/05/517151_landscape.jpeg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591606_landscape.jpg)