¿Se viene otra suba de tasas de interés?: las razones que pueden afectar la decisión del BCRA, según expertos

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/01/530283.jpg)

Ante la cifra de inflación de 6,7% en marzo, y las estimaciones de consultoras privadas que reflejan que en abril el costo de vida podría orillar el 6%, en el mercado comenzaron las especulaciones acerca de si el Banco Central volverá a subir las tasas de interés en mayo.

La entidad monetaria, en lo que va del año, actualizó cuatro veces las tasas de interés. En enero la elevó 200 puntos básicos, otros 250 puntos en febrero, y 200 puntos en marzo.

La última suba fue el 13 de abril cuando dispuso elevar en 250 puntos básicos la tasa de interés nominal anual de las Letras de Liquidez (Leliq) a 28 días, que pasó de 44,5% a 47% lo que representa una Tasa Efectiva Anual de 58,7%.

Además, el BCRA estableció el nuevo piso del plazo fijo a 30 días de hasta $10 millones en un 46% anual, lo que implica un rendimiento de 57,1% de tasa efectiva anual (TEA), la que se obtiene de reinvertir todos los meses los intereses.

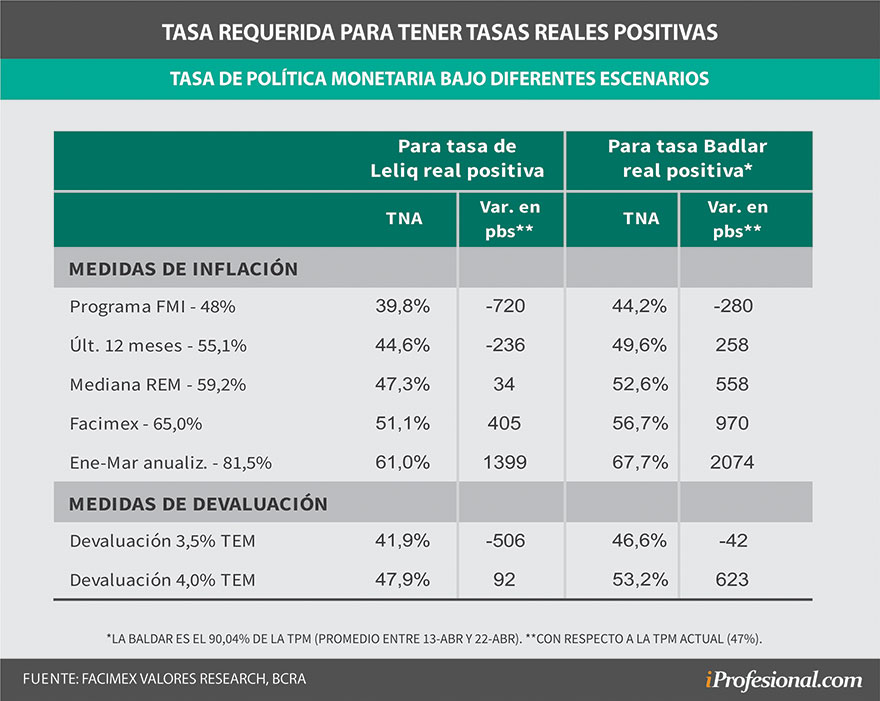

Y es que en el acuerdo con el FMI, el BCRA se comprometió a mantener una tasa de política monetaria efectiva positiva en términos reales; o sea, en relación a la inflación. Esto es clave para hacer más atractivos los instrumentos de inversión en pesos, comenzando por el plazo fijo.

¿Volverá a subir la tasa en mayo?

Algunos analistas aseguran con convicción que el BCRA volverá a actualizar las tasas en mayo. Es el caso de Fernando Baer de Quantum Finanzas quien señaló a iProfesional que "no tengo dudas de que la subirá porque la inflación sigue alta y el BCRA la viene corriendo de atrás".

En sintonía, Lucas Yatche, jefe de estrategia de Liebre Capital razonó que "hay probabilidad de que suba las tasas en mayo asumiendo que los rendimientos reales negativos que hay hoy, la tasa Badlar corriendo al 55% de tasa efectiva (TEA), a la Leliq corriendo en torno al 59%, y una inflación que viene bastante por encima, y además se encuentra por debajo de la devaluación del dólar oficial que corre algo por encima del 60% de TEA lo que genera cierta distorsión en el MULC (mercado único y libre de cambio) y dificulta las posibilidades de acumulación de reservas".

"Todos los meses de este año tras el dato de inflación estuvimos viendo subas en la tasa de interés, con lo cual no sorprendería un nuevo alza", manifestó el analista quien calculó que de ser así "no creo que sea muy diferente a las anteriores, dudo que se aleje mucho de los 200 puntos básicos".

Por su parte, Alejandro Giacoia, economista de EconViews sostuvo que la decisión del BCRA "dependerá del dato de inflación de abril, que se conocerá a mediados de mayo, si es demasiado alto -que comience con 6- podría esperarse una nueva suba". Giacoia calculó que en ese caso la entidad monetaria podría ajustar la tasa de interés "alrededor de 150 puntos".

En cambio en Facimex Valores donde cuentan que en estos días recibieron "consultas de los inversores respecto a la posibilidad de una nueva suba de tasas en mayo", plantean un análisis diferente. Al respecto, argumentan que si bien el BCRA se comprometió con el FMI a mantener una tasa de política monetaria efectiva positiva en términos reales "los documentos del acuerdo revelaron que las autoridades argentinas creen que las decisiones de tasas también deben contemplar el crecimiento del déficit cuasifiscal".

"Esto significa que la decisión de tasas no será tan lineal y el BCRA no necesariamente estará obligado a subir tasas ante datos negativos de inflación".

¿Tiene sentido seguir subiendo las tasas?

Los analistas de Facimex alegan que "si bien la teoría económica indica que es una herramienta apropiada para bajar la inflación, creemos que la respuesta es contraintuitiva en el caso argentino".

En ese sentido, remarcaron que un conocido paper de comienzos de los años 80 (Some Unpleasant Monetarist Arithmetic) mostró que si la política monetaria está subordinada a la política fiscal y la inflación esperada impacta mucho en la demanda de dinero "subir las tasas de interés sin un ajuste fiscal consistente no sólo no servirá para bajar la inflación, sino que incluso puede acelerarla en el corto plazo".

"Básicamente, una contracción monetaria que implique una acumulación de pasivos remunerados por parte del BCRA puede aumentar las expectativas de inflación si los inversores esperan que la política fiscal no acompañe de forma consistente y estos pasivos sean repagados con más emisión en el futuro", explicaron.

Esa visión adquiere relevancia en el caso de Argentina en momentos en que el mercado tiene la lupa puesta en la situación fiscal, luego de conocerse que la meta de déficit fiscal primario del primer trimestre se cerró gracias a un artilugio contable, y cuando crecen las dudas sobre si el bono de ayuda anunciado por el gobierno para reforzar los ingresos de los jubilados y los sectores vulnerables serán financiados con más emisión monetaria.

Al respecto, en Facimex advierten que "si el BCRA sigue endureciendo su política monetaria sin que haya una mayor contracción en el frente fiscal, terminará profundizando el desanclaje de las expectativas de inflación".

Mercado y tasas: el deterioro fiscal juega en contra

En Facimex esperan que ante el mayor gasto social que implicará el pago de los bonos el déficit fiscal primario este año superará la meta de 2,5% comprometida ante el FMI para este año "lo que combinado con las subas de tasas está profundizando la inconsistencia".

Según su visión, "esto elevará los riesgos de una mayor emisión, cuando hace tiempo venimos advirtiendo que la emisión monetaria efectiva será mayor al techo de 1% del PBI que se fijó para el financiamiento monetario del BCRA al Tesoro vía Adelantos Transitorios y giros de utilidades"

"Las últimas decisiones de tasas del BCRA vienen siguiendo la lógica. A medida que fue acelerando la tasa de devaluación, la autoridad monetaria necesitó subir tasas para evitar un impacto negativo sobre las reservas", señaló.

Es que los economistas explican que un crawling peg que corre por encima de la tasa de interés puede generar un problema en el mercado de cambios porque desalienta la liquidación de exportaciones y alienta la demanda de cobertura vía importaciones".

En ese sentido, en Facimex afirmaron que "la magnitud de los aumentos apuntó a encontrar un balance entre la dosis mínima e indispensable para mantener la consistencia monetaria-cambiaria, velando al mismo tiempo por no excederse más allá de ese nivel para no profundizar la inconsistencia fiscal-monetaria elevando aún más las expectativas de inflación".

Con todos estos factores en danza, en Facimex evalúan: "Hacia delante, creemos que el BCRA no seguirá acelerando la tasa de devaluación por encima de estos niveles y por eso no esperamos que siga subiendo tasas".

Según su visión, en un contexto "que combina falta de credibilidad, expectativas desancladas y deterioro de la posición fiscal, nuevas subas de tasas podrían ser vistas como un anticipo de mayor emisión en el futuro, algo que el BCRA querrá evitar"

"Creemos que no tiene sentido seguir subiendo tasas" fundamentaron y esperan que los tipos de interés "se mantengan por encima de la tasa de devaluación, pero muy por debajo de la inflación".