Presión tributaria: cómo afectaría a familias y Pymes una suba de impuestos

/https://assets.iprofesional.com/assets/jpg/2022/02/531025.jpg)

El anuncio que Argentina llegó a un "entendimiento con el FMI" después de casi dos años de idas y vueltas, es en gran medida una buena noticia para todos los agentes económicos, así como también para la economía en general, ya que permitiría reestructurar la deuda de más de u$s40.000 millones, que el gobierno pasado cerró en 2018.

En "la letra chica del acuerdo", el Gobierno nacional se compromete que en los próximos años se deberán cumplir ciertas metas económicas para que este "entendimiento" se convierta finalmente en un acuerdo firme ("Acuerdo de Facilidades Extendidas").

Este acuerdo sería a 10 años. El capital se comenzaría a pagar en el 2026 pero con pago de intereses semestralmente. Esto se concretaría siempre y cuando la economía de nuestro país transite un "sendero de responsabilidad fiscal". El punto clave del acuerdo es el tema del déficit fiscal cero, en donde se propone que se llegue al equilibrio en 2025 (déficit del 2,5% del PBI para el 2022; de 1,9 % para el 2023; de 0,9 % para 2024 y del 0 % para 2025).

Otros puntos claves son: el cierre de la brecha cambiaria, mejora en el nivel de reservas internacionales del BCRA, reducción del financiamiento monetario, baja en los subsidios a la energía, control de la inflación, asegurando tasas reales positivas para respaldar el financiamiento interno y fortalecimiento de la estabilidad.

¿Cómo Argentina aseguraría el pago de las cuotas de la deuda? Si tomamos la ecuación de usos y recursos financieros en donde el Estado usa los recursos en gastos públicos (compra de bienes y servicios, gasto corrientes, Inversión y transferencias/subvenciones; que evidentemente no es lo que apunte el ajuste) y los financia mediante emisión monetaria (el FMI asevera que este punto debe ir disminuyendo), crédito público (nivel máximo de deuda con organismos bilaterales)y recursos tributarios. Aquí va nuestro foco.

Todo apunta a que, si no se puede emitir, ni pedir más préstamos entonces serán los recursos tributarios los que "pagarían el ajuste del reordenamiento fiscal". Por esta razón, es necesario ver cómo actualmente se encuentra la situación tributaria en nuestro país.

Para ello introduciremos el concepto de presión tributaria legal (PTL, que es la recaudación teórica y su relación con el PBI).

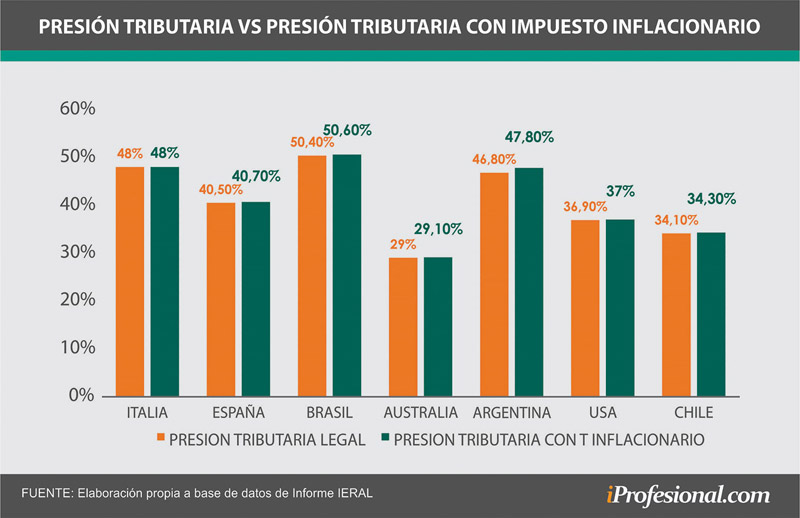

En el siguiente gráfico se observa cómo la PTL en argentina es de un 46,80%, es decir que los impuestos representan más de un 46% del ingreso familiar anual y la situación se agrava cuando se incluye el impuesto inflacionario, ya que se encuentra gravando las tenencias de dinero generando así una presión sobre los ingresos de más del 47% (cuando un gobierno ante déficit fiscal decido no reducir el gasto fiscal y cubre con emisión, generando así presión sobre los precios).

La oposición encabezada por Juntos por el Cambio manifiesta que acompañará en el Congreso de la Nación Argentina en el mes de marzo el acuerdo con el FMI pero con la condición de que el ajuste no lo sufra el sector privado con más impuestos. Sin embargo, veremos cómo impactan hoy los impuestos en las Pymes y familias argentinas.

Ahora, si comparamos la situación de nuestro país con la del resto de países vemos que Brasil tiene el nivel de PTL de más del 50%, seguido por Italia con 48%, y luego se encuentra Argentina, en el tercer puesto, con 47,80%, después está España con 40% y con menores niveles Australia con 29%, Chile con 34% y Estados Unidos, con 36%.

Estos datos dan cuenta que la presión tributaria es un reflejo claro de presión sobre los ingresos, patrimonio y consumo de todos los habitantes. Sin embargo, los demás países en dicha situación impositiva está atravesando hace más de una década inflación crónica y crisis monetarias fiscales.

Cómo afectaría a las familias una suba de impuestos

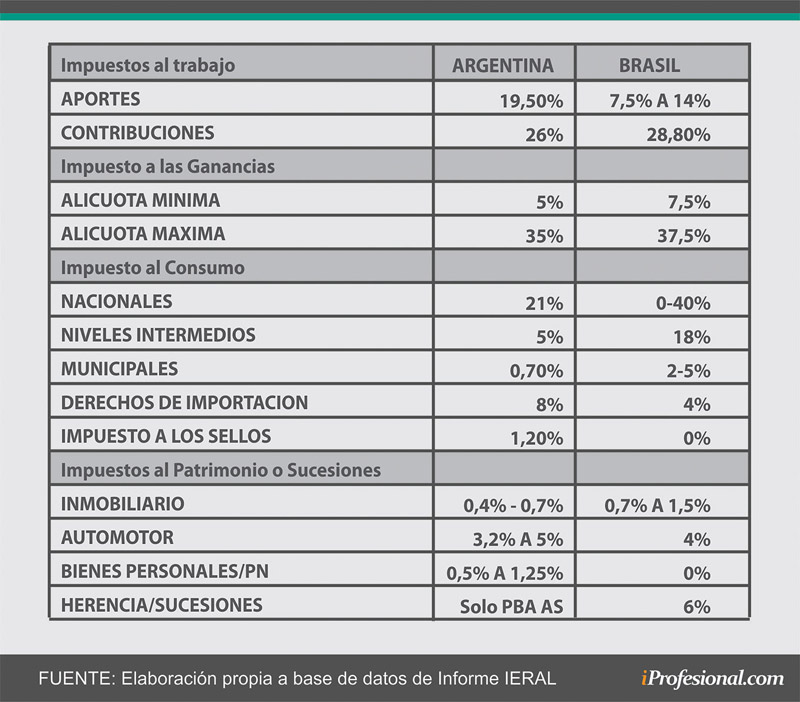

¿Cuáles son los impuestos más relevantes que recaen sobre una familia? Debemos partir de la base que "la firma del consenso fiscal" lejos de bajar la carga tributaria o eliminar impuestos distorsivos como Ingresos Brutos o sellos, profundizó la carga tributaria porque no se encuentra apuntando a reformar o corregir distorsiones, sino que solo se estarían buscando mayor recaudación en un corto plazo.

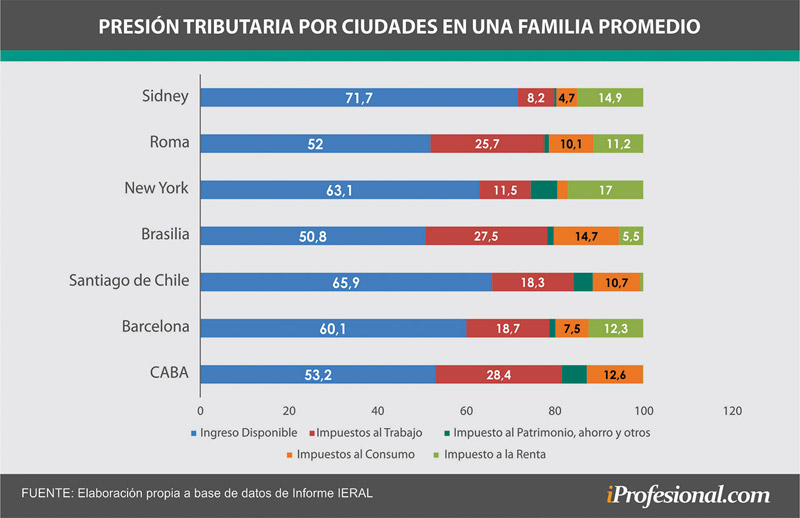

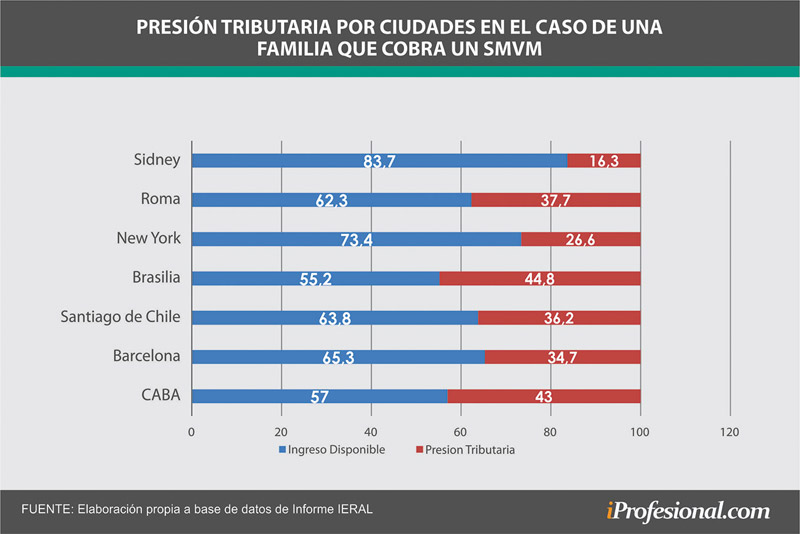

La idea del Gobierno incluso manifestada por Martín Guzmán es conseguir más financiamiento para cubrir la falta de recursos monetarios vía impuestos. Debemos tomar en cuenta cómo afectaría esto por ejemplo a una familia promedio en donde actualmente del total de sus ingresos el 46,8% se va en impuestos (mayor presión de los impuestos al trabajo como lo son las contribuciones y aportes) o cuando el 43% de lo que una familia con un salario mínimo vital y móvil (SMVM) tiene como ingreso presiona impositivamente al SMVM.

Esto significaría una situación altamente distorsiva para estos agentes económicos, no solo porque la inflación ya se lleva gran parte de los pesos sino porque los salarios según las últimas paritarias nacionales no crecerían más del 40%, generando así un rendimiento negativo sobre los recursos de una familia promedio.

Ahora, si vemos la situación tributaria de cada familia en relación con otras ciudades en el mundo, por ejemplo en Brasilia, del total de ingresos de una familia con un SMVM, el 44,8% se va directamente en impuestos.

En CABA se destina un 43% de sus ingresos; en Roma, un 37,7%; en Santiago de Chile, el 36,2%, en Nueva York, un 26,6% y en Sidney, un 16,3%. Esto nos indica que si la financiación que se necesita tiene que ir mediante el aumento de las alícuotas, es probable que una familia que tenga como ingresos dos SMVM, caería por debajo de la línea de pobreza si llegara a aumentar los impuestos.

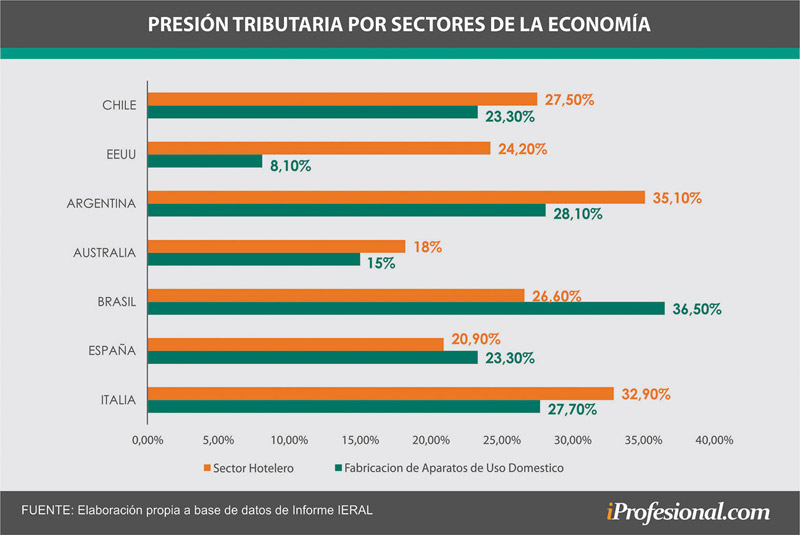

¿Cómo afectaría una mayor presión tributaria sobre algunos sectores de la economía? Tomemos al sector hotelero, que es actualmente del 35% (en mayor proporción los impuestos sobre el trabajo y ganancias), mientras que para el sector de aparatos de uso doméstico es un 28% (ganancias, sellos, automotor, impuestos al trabajo).

El problema no son solo las alícuotas impositivas distorsionadas por el aumento nominal de los ingresos, sino que la misma situación inflacionaria también presiona sobre costos laborales (a su vez sirve como ingreso adicional al gobierno nacional) con mínimos no imponibles desactualizados, la falta de tratamiento diferencial en ciertos sectores que generan mayor rentabilidad.

De esta manera se distorsiona aún más la verdadera capacidad contributiva de los sectores generadores de dólares. Aunque se asegure que no aumentarán los niveles de alícuotas, mantener este esquema impositivo se considera también otro medio de recaudación activo para el fisco.

Otra fuente recursos a la que apuntará el Gobierno ante la necesidad de financiamiento será reducir la evasión (evita pagar impuestos) y elusión impositiva (contribuyentes que utilizan maniobras bajo la ley para evitar pagar).

Impuestos: combatirán la evasión tributaria

Tal como lo indicó, Mercedes Marcó del Pont (actual titular de AFIP) tendrá bajo la lupa publica a todos los sectores de mayor capacidad contributiva. Recordemos además que la evasión y elusión tributaria es del 33% (el promedio en América latina es del 22%).

Fuentes del Estado aseguran que se virará de una política tributaria hacia una que tenga más que ver con la administración tributaria, es decir mediante ciertas herramientas de AFIP como fiscalización máxima de activos de los ciudadanos en el exterior, establecimiento valores de referencia tanto de importación como exportación, continuar con aportes extraordinarios a las grandes fortunas, intimaciones a contribuyentes morosos. Se pretende que estos nuevos ingresos puedan cerrar el rojo fiscal.

Sin lugar a dudas, la creatividad para conseguir financiamiento extra se está poniendo en juego en medio de este acuerdo. La idea del gobierno es que la actividad se recomponga para mejorar los ingresos de dólares, así como también pesos extra con las nuevas medidas tributarias. Distintas fuentes del Estado aseguran que se está planteando un objetivo recaudatorio ante las nuevas medidas tributarias.

La realidad es que no se pretende una baja real de gasto publico sino la necesidad a toda costa de "re-buscar" ingresos con una recaudación mucho más afinada sobre los contribuyentes y así como la espera de dólares frescos de las actividades económicas del país.

Todo lo antes dicho son solo objetivos y medidas que aplacarían las consecuencias de la inflación crónica. Sin embargo, al continuar ignorando las verdaderas causas será solo cuestión de tiempo para que la economía del país vuelva a retomar la senda de la crisis sin reformas estructuras presentes en el actual tramo del acuerdo con el FMI.