Monotributo: procedimiento permanente de transición al Régimen General

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/08/521680.jpg)

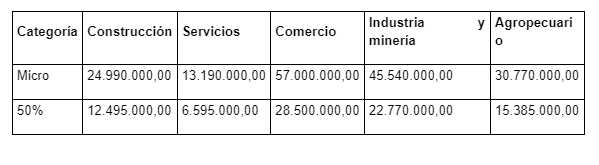

El artículo 21.1 de la Ley de Monotributo, incorporado por la Ley 27618 con efectos a partir del 1 de enero de 2022, establece que los contribuyentes que resulten excluidos o efectúen la renuncia al Régimen Simplificado con el fin de obtener el carácter de inscriptos ante el Régimen General podrán acogerse a los beneficios del presente artículo, por única vez, y en la medida que sus ingresos brutos no superen, a la fecha que determine la reglamentación, el cincuenta por ciento (50%) del límite de ventas totales anuales previsto para la categorización como micro empresas de acuerdo con la actividad desarrollada en la Resolución SEPyME 220/ 2019 o la que en el futuro la reemplace.

La inscripción en el Régimen General se podrá realizar por única vez se cumpla con la siguiente condición: los ingresos brutos no deben superar el 50% del límite de las ventas totales anuales previstas para la categoría de microempresa.

Dichos valores son los siguientes, comenta el CPN Osvaldo Purciariello, especialista impositivo de Arizmendi:

Los ingresos brutos son los devengados en los últimos doce (12) meses calendario anteriores a la formalización de la adhesión de los beneficios. De haber iniciado actividad en el Monotributo con posterioridad a los doce meses calendarios se deberá anualizar los ingresos brutos obtenidos a efectos de ver si cumple o no la condición para acceder los beneficios del régimen de transición.

Primer Beneficio

Impuesto al Valor Agregado

En el primer período fiscal finalizado con posterioridad a que la exclusión o renuncia surtiera efectos se puede sumar al crédito fiscal computable según lo previsto en los artículos 12 y 13 de la Ley de IVA, el crédito fiscal que se les hubiere discriminado en los 12 meses anteriores a la fecha en que la exclusión o renuncia haya surtido efecto por las compras, locaciones o prestaciones de servicios en la medida en que estén vinculadas a la actividad por la que se declara el impuesto.

Recordemos que el punto 1. del artículo 20 de la Resolución General AFIP 5003/2021 modifica la Resolución General AFIP 1415/2003 sobre facturación y registración disponiendo que los responsables Inscriptos en el IVA deberán emitir por sus ventas y prestaciones de servicios comprobantes Letra ‘A’ por operaciones realizadas con otros responsables inscriptos o con sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (Monotributo).

Los comprobantes emitidos a sujetos monotributistas deberán contener la leyenda: ‘El crédito fiscal discriminado en el presente comprobante, sólo podrá ser computado a efectos del Régimen de Sostenimiento e Inclusión Fiscal para Pequeños Contribuyentes de la Ley Nº 27.618’.".

La entrada en vigencia de esta disposición es para las operaciones que se perfecciones a partir del día 1 de julio de 2021, inclusive.

Impuesto a las ganancias

La posibilidad de deducir como gasto de la categoría de renta que corresponda al contribuyente el monto neto de IVA que se les hubiera facturado en los 12 meses anteriores a la fecha en que la exclusión o la renuncia por las compras, locaciones o prestaciones de servicios cuya deducción hubiera sido imputada al período fiscal al que hubiera pertenecido dichos meses conforme a la ley del impuesto a las ganancias, en la medida en que se hubiere encontrado vinculada con la misma actividad por la que se declara el impuesto. La referida detracción se practicará sin perjuicio de las demás deducciones que resulten aplicables al período fiscal de que se trate, de conformidad con las disposiciones de la Ley de Impuesto a las Ganancias.

Aclara la Ley 27618 que no resultará de aplicación ninguna disposición de otra norma legal que se oponga a lo aquí dispuesto.

Segundo beneficio

Impuesto al Valor Agregado

El artículo 21.2 de la Ley de Monotributo dispone que los contribuyentes que hubiesen comunicado su exclusión al Régimen Simplificado y solicitado el alta en los tributos del Régimen General de los que resultasen responsables hasta el último día del mes siguiente al que hubiere tenido lugar la causal de exclusión, en las formas previstas para ello o que hayan renunciado con el fin de incorporarse a este, podrán gozar, por única vez, del beneficio previsto en el presente artículo, en la medida que sus ingresos brutos no superen, a la fecha que determine la reglamentación, el cincuenta por ciento (50%) del límite de ventas totales anuales previsto para la categorización como micro empresas de acuerdo con la actividad desarrollada en la Resolución SEPyME 220/ 2019 o la que en el futuro la reemplace.

A los fines de la determinación del impuesto al valor agregado correspondiente a los hechos imponibles que se perfeccionen a partir del primer período fiscal del año calendario siguiente al que tenga efectos la referida exclusión o renuncia, los contribuyentes comprendidos en el párrafo anterior gozarán de una reducción del saldo deudor que pudiera surgir, en cada período fiscal, al detraer del débito fiscal determinado conforme a lo dispuesto en el artículo 11 de la Ley de Impuesto al Valor Agregado el crédito fiscal que pudiera corresponder, establecido de conformidad con los artículos 12 y 13 de esa misma ley.

La mencionada reducción será del cincuenta por ciento (50%) en el primer año; disminuyéndose al treinta por ciento (30%) en el segundo año y al diez por ciento (10%) en el tercero.

Por lo tanto, los artículos 21.1 y 21.2 se aplican conjuntamente, en tanto que en el caso del artículo 21.2 se debe cumplir con la obligación de comunicar a la AFIP la exclusión hasta el último día del mes siguiente al que se produjo la causal de exclusión.

Exteriorización del beneficio en la Declaración Jurada del IVA

Si el contribuyente ejerció la opción en el sistema registral de "Reducción del saldo deudor de IVA" en caracterizaciones dentro de "Características y registros especiales" estará registrado con el código 519 "Régimen Voluntario de Promoción Tributaria del Régimen general". El contribuyente cuando confeccione la declaración jurada de IVA al ingresar en "Mis Aplicaciones Web" F "2002-IVA por actividad" en el servicio web de AFIP, en la solapa de "liquidación" el beneficio queda registrado en el ítem "Reducción del saldo técnico-Beneficio a Pequeños Contribuyentes cumplidores art 12". El beneficio la aplicación lo calcula en forma automática.