Radiografía de los inversores ángeles que apuestan por las startups argentinas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/02/454168.jpg)

El panorama para obtener financiamiento para desarrollar un emprendimiento en la Argentina está cambiando, aunque muy lentamente.

Con la Ley de Emprendedores se pensó en abrir la posibilidad de obtener capital mediante crowdfunding, algo que prometía a modernizar las oportunidades para quienes inician una startup en el país. Pero todavía no se implementó oficialmente ningún sistema para utilizar esa herramienta.

Por otra parte, el Estado comenzó a co-invertir a fin de 2017 con los privados para impulsar firmas en sectores innovadores. Esto tuvo como correlato la llegada de algunos grandes fondos al país y la incipiente formación de aceleradoras e incubadoras.

"El escenario cambió en el sentido de que hay más jugadores pero todavía hay que esperar porque las aceleradoras nuevas están recién empezando a invertir e iniciando sus procesos. Esto va a cambiar pero no es de un día para el otro", dijo al respecto Diego González Bravo, presidente de la Asociación Argentina de Capital Privado, Emprendedor y Semilla (ARCAP).

En este marco, los recursos aún son escasos en el mercado local y el obtener financiamiento mediante rondas de inversión sigue siendo la metodología más utilizada.

En esos casos no son no solo los grandes fondos los que ponen sus fichas en las compañías en las que ven potencial, sino también los más pequeños, inversores ángeles, que detectan oportunidades para multiplicar su dinero.

Poco se sabía sobre este eslabón del ecosistema emprendedor local sobre el que tanto se ha escrito durante años. Pero ARCAP compartió finalmente los resultados de un trabajo realizado junto a IAE Business School entre mayo y diciembre de 2017, y que pinta una radiografía de este sector.

"En nuestro conocimiento, éste es el primer estudio de inversores ángeles en Argentina, y fue una iniciativa conjunta del Observatorio Latinoamericano de Financiamiento a Emprendedores (OLFE) de IAE Business School y ARCAP", dijo Carolina Dams, co-directora del OLFE, decana de la Facultad de Ciencias Empresariales de la Universidad Austral y Profesora de Entrepreneurial Finance en la mencionada escuela de negocios.

Se trata de individuos que desembolsan capital en startups argentinas, más allá de su propia nacionalidad. Aunque según los datos relevados, el 93,6% de quienes se vuelcan a esta forma de inversión son locales. Los pocos extranjeros que participan como ángeles son de Venezuela, Países Bajos, Canadá y España.

Para González Bravo "es natural" que los ángeles sean, por lo general, locales, ya que además de retornos (si son exitosos) lo que obtienen son beneficios fiscales en el país en el cual tributan.

Además, la actividad está fuertemente concentrada: entre los argentinos, 41% provienen de la Ciudad de Buenos Aires y otro 33% de la Provincia.

Esto diferencia al pequeño ecosistema inversor "argento" de otros más desarrollados, como el de EE.UU., en donde el 63% de los ángeles está fuera de las tres zonas más activas como inversoras (San Francisco, Nueva York y Boston). También en ese país son mucho más activos los clubes a la hora de reclutar: un 66% de los inversores se inicia en esta actividad por esa vía (aquí solo el 24%).

"En el caso Argentino, que es un ecosistema bastante concentrado, podría relacionarse, de sostenerse en un muestreo representativo, con un ecosistema de evolución más reciente, a través de un network aun pequeño", explicó a este medio Virginia Sarria Allende, co-directora del OLFE y vice decana de IAE Business School.

La académica también destacó que los inversores en empresas locales son notablemente más jóvenes que sus pares norteamericanos. La edad promedio del inversor ángel argentino es de 45 años. El intervalo más común para iniciarse en esta actividad es entre los 41 y los 50 años (46% de los encuestados) y del restante porcentaje una gran mayoría es incluso más joven, a diferencia de lo que ocurre en otros mercados en los que las personas comienzan a arriesgar su capital en este tipo de inversiones a más tardía edad.

En Estados Unidos, por ejemplo, más del 60% de los "angel investors" tiene entre 51 y 70 años de edad, según un informe de Wharton University de 2017.

"No existe una particularidad por la aquí los ángeles comiencen a invertir a edades más tempranas. La sensación que tengo es que entre ellos hay muchos de perfil emprendedor, que porque les fue bien o porque tienen una buena situación económica, invierten en otros proyectos. Y esa generalmente es gente joven", opinó el presidente de ARCAP en diálogo con iProfesional, y confirmó además que la actividad de los clubes en la Argentina está comenzando a activarse.

De hecho la Asociación recibió dos solicitudes de clubes del interior del país -en Santa Fe y Tandil- que quieren incorporarse como socios.

Todavía hay dudas

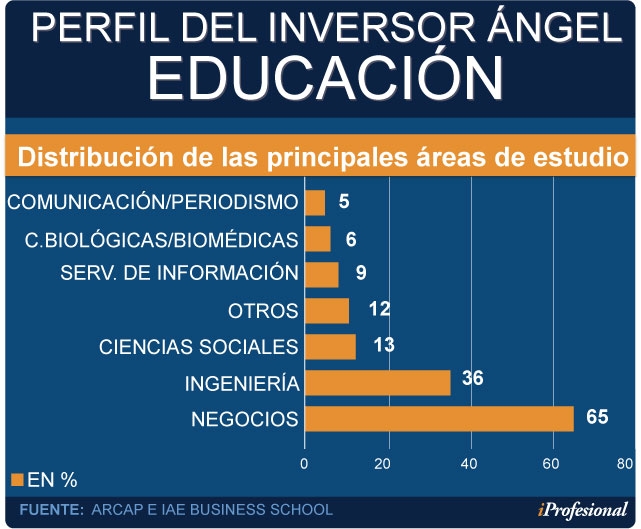

Al analizar el nivel académico alcanzado por quienes financian startups argentinas, surge que sólo 10% no completó la universidad. El 35% tiene título universitario, otro 53% finalizó además una maestría y un 3% ya cuenta con un Doctorado.

La gran mayoría estudió carreras vinculadas a los negocios, y el segundo grupo en cantidad proviene del rubro tecnología. No es de extrañar entonces que muchos de los encuestados hayan tenido posiciones ejecutivas, y que el 64% hayan sido fundadores o CEO de empresas.

Sin embargo, también hay en la Argentina pequeños inversores que provienen precisamente de los mismos campos en los que abundan las startups: ciencias sociales, biotecnología y medios.

Y en la mayoría de los casos, como en tecnología y agricultura, quienes aportan el capital tienen trayectorias laborales en el mismo campo en el que operan las firmas que impulsan.

"Que los ángeles provengan de las mismas industrias en las que invierten no es casual, ya que aparte de plata aportan conocimiento, red de contactos, etc. Además, es común que se conviertan luego en mentores o sean parte del 'advisory board' de esas compañías cuando crecen", relató González Bravo.

Pese a estas experiencias valiosas desde el punto de vista académico y profesional, la inversión semilla o de riesgo no es la de "primera elección". El 83% tenía una experiencia previa en los mercados financieros (capital, bonos, futuros, etc.) antes de "debutar" como ángeles corporativos.

No se trata de falta de confianza en las empresas o en la capacidad de seleccionar buenas oportunidades: "Invertir en startups tiene un alto nivel de riesgo. De cada 10 inversiones, posiblemente en 4 se pierda toda la plata, en 4 se recupere el capital y 2 sean exitosas, y repagarán el capital total más un retorno. Por eso en el mundo un inversor ángel invierte en etapas tempranas un porcentaje pequeño de su capital", respondió Dams.

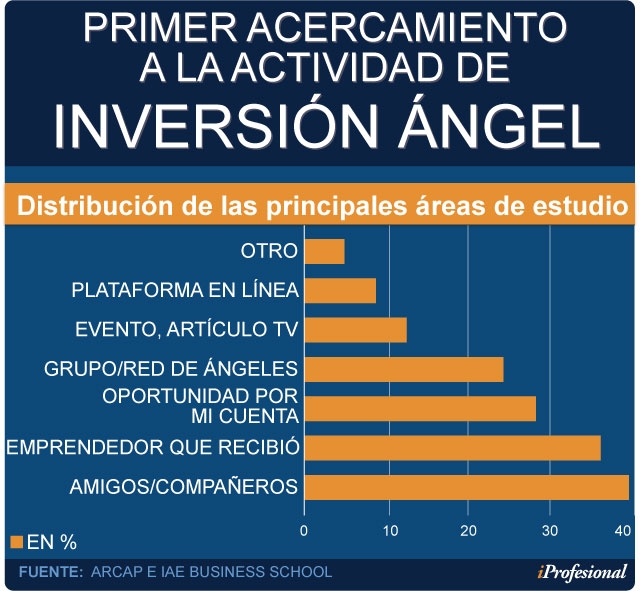

¿Cómo se iniciaron en esta actividad? El 40% se interesó al ver como un amigo o compañero de trabajo se dedicaba a invertir en firmas en etapas tempranas, y una cantidad similar (36%) lo hizo por estar ya vinculado a la industria del capital emprendedor.

El inversor argentino inicia la actividad ángel generalmente por iniciativa personal (41%). En Norteamérica esto sucede en el 24% de los casos.

"El estadio más reciente de desarrollo del ecosistema de financiamiento emprendedor en Argentina, también puede explicar algo de su dinámica particular: en Estados Unidos la participación en actividades de financiamiento emprendedor se presenta como un fenómeno de tipo más bien asociativo mientras que en argentina la actividad responde más a la iniciativa personal", remarcó Sarria Allende.

"Pero es interesante validar que otros aspectos -relacionados con el nivel de educación, temáticas de estudio y áreas de expertise- no presentan diferencias que luzcan significativas", opinó.

Para la mayoría se trata de una actividad relativamente nueva. El 40% de los encuestados invirtieron por primera vez como ángeles entre 2011 y 2015.

Además, 2015 fue el año con el número más alto de nuevos inversores. La actividad de inversión en nuestra muestra empieza en 1976.

"Durante el periodo 2011/2015 se produce un pico en la cantidad de personas que comienzan a realizar este tipo de inversión. Ello se debe, principalmente, al surgimiento de las aceleradoras. En 2011, se crean las dos principales del país (NXTP y Wayra), inspiradas en el modelo americano de YCombinator y 500 Startups", explicó Dams a este medio.

Estas entidades innovadoras en el mercado local, relató la docente y directiva de Austral, crearon una red de mentores, muchos de los cuales terminaron convirtiéndose en inversores ángeles.

"También, muchos que no se animaban a invertir en este tipo de proyectos, se acercaron a las aceleradoras, para empezar a hacerlo. En Argentina, si bien ya existían Clubes de íngeles, como el del IAE que tiene 15 años, la aparición de este nuevo jugador en el ecosistema emprendedor, ayudó a que muchas personas, que ya hacían otro tipo de inversiones, se animen a invertir en startups", resumió.

En promedio, cada uno de los encuestados en el estudio realizó unas 7,3 inversiones desde sus comienzos, un porcentaje más bajo que lo que ocurre en Estados Unidos.

Los encuestados declaran haber desembolsado, en promedio, u$s44.000 en sus inversiones personales en una ronda semilla (cuando en EE.UU. esa cifra asciende a u$s106.000). Pero el 42% invierte menos de u$s25.000 por año.

"Una ficha de inversión de entre u$s25.000 y u$s50.000 para el sector de ángeles local hace sentido en una primera ronda de inversión de una empresa cuando arranca. Hoy por hoy, sobre todo en lo que es tecnología está el concepto de 'lean startup', donde se empieza bien chiquito, se valida el modelo de negocio y se hace un testeo de mercado, y recién ahí se levanta una ronda de 500.000 o un millón de dólares", aclaró González Bravo, quien además de presidir ARCAP es managing partner del fondo Draper Cygnus.

Recomendó además que los pequeños inversores que ingresan en esta actividad inviertan una cifra acorde a un porcentaje pequeño de su patrimonio. "Suele ser un 5% o 10%, diversificado en varios proyectos para reducir el riesgo. Entonces, un promedio como ese hace sentido, aunque haya inversores ángeles que inviertan u$s150.000 o u$s200.000 o lo que su bolsillo les permita", cerró.

De acuerdo al estudio de ARCAP e IAE, el 75% asigna 20% o menos de su inversión financiera total a su actividad como ángel. Solo 4% de los encuestados asigna más de 70% del totales.

Si bien son pocos los "ángeles" en Argentina, el 56% de los que opera hizo al menos una inversión de seguimiento (follow-on), y un pequeño porcentaje (18%) llega a realizar tres o más.

La hora de la verdad

No solo basta con conocer el perfil de los inversores ángeles que operan en la Argentina sino también conocer si son exitosos en sus elecciones.

Un dato que relevó el reporte de ARCAP e IAE Business School es que el 60% de los encuestados comunicaron haber logrado al menos un retorno, si bien el estudio no midió el volumen del mismo.

"Es muy bueno ese dato y a mí me sorprendió. Es un buen promedio y un buen antecedente para los que quieran entrar en la inversión ángel, y para que los que ya están no se vayan", dijo González Bravo.

El tamaño promedio del portafolio de quienes se embarcan en esta actividad en la Argentina es de 5 startups, con una mediana de 3 y una gama que varía entre 1 y 25 firmas en etapas tempranas. El 75% de los encuestados tiene 5 o menos startups activas en su portafolio destacaron desde ARCAP.

Además de los resultados individuales, aún hay mucho trabajo que hacer de parte de la comunidad inversora para impulsar la actividad. "Si bien se observa una tendencia creciente en la cantidad de inversores ángeles y la cantidad de inversiones que se realizan, aun es un tipo de inversión poco habitual. Los inversores que no están cerca del ecosistema, no se animan a dar el paso. Sin embargo, distintos actores del ecosistema estamos intentando motivar y capacitar, para que más se sumen a este movimiento", dijo Dams a este medio.