Dólar, tasa e inflación: el peso argentino, campeón en la "Copa del Mundo" de la devaluación de monedas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/05/457641.jpg)

Al tope de la tabla. Desde que cambió el contexto internacional y empezó una nueva ola devaluatoria de los distintos signos monetarios, nadie (salvo la imbatible Venezuela) vio depreciar tanto su divisa como la Argentina.

A fines de año pasado, todos los indicios apuntaban a que la fiesta de las tasas bajas a nivel global estaba llegando a su fin y que se avecinaban tiempos más complicados. En particular, para los países emergentes.

Con el transcurso de los meses, ese pronóstico comenzó a materializarse. Y cobró mayor intensidad a mediados de abril, cuando la Reserva Federal de EE.UU. informó la decisión de mantener invariable el denominado "dotplot". Es decir, los objetivos fijados por su ex presidenta Janet Yellen.

Entre ellos figura el de subir el precio del dinero tres y hasta cuatro veces, con el consiguiente efecto negativo sobre las inversiones en las distintas naciones.

Fue precisamente a partir de ese momento que el dólar retomó su carrera alcista frente a otras divisas, como el euro, el yen y el franco suizo, en un contexto de marcada volatilidad de los mercados internacionales.

En forma paralela, los rendimientos de los bonos estadounidenses a 10 años treparon por encima de la marca clave del 3% por primera vez en cuatro años.

Este repunte viene ejerciendo fuerte presión en las plazas emergentes y empujando a los distintos signos monetarios a la baja frente al dólar.

A este marco, claramente adverso, se sumó la cadena de errores que ha cometido la administración Macri desde diciembre:

- El puntapié inicial fue el anuncio del cambio en las metas de inflación de entre 8% y 12% al 15% anual. El mercado entendió que la medida estaría acompañada por la baja de tasas en pesos (para impulsar la economía) e hicieron lo lógico: salieron en masa a comprar dólares.

- Luego sobrevino el impuesto a la renta financiera a inversores externos. Ya habiendo ganado "fortunas", optaron por salir de las Lebac antes de su entrada en vigencia y también hicieron lo lógico: se desprendieron de los títulos y salieron masivamente a cambiarlos por billetes verdes.

Ese incremento de demanda, sin una expansión de la oferta de igual tenor, disparó el dólar de $18,9 (31 de diciembre) a los casi $24 de hoy.

Se trata, nada más y nada menos, que de una devaluación cercana al 25% en apenas cinco meses.

"Por lo errores políticos se llega a lo que pasa hoy. Y esto se suma a la caída en la confianza hacia el Gobierno -como causa o efecto- y a una política monetaria errática", afirma la experta Sabrina Corujo, de Portfolio Personal.

El ranking devaluatorio

Si se compara lo acontecido con el billete verde desde diciembre con la inflación en ese lapso, surge a las claras cómo el avance del dólar más que duplicó la evolución del índice de precios.

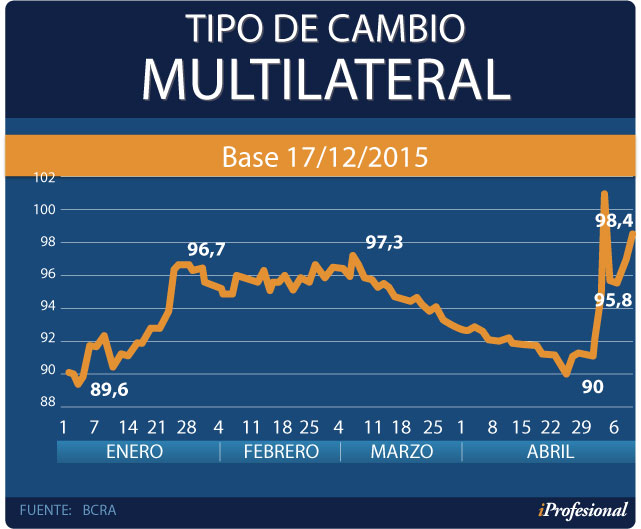

Es decir, en la Argentina, la devaluación en términos reales merodeó el 12%, movimiento que permitió la recuperación del tipo de cambio real multilateral.

El país también registró una mejora de la competitividad cambiaria frente a los signos monetarios de los siguientes países con los que comercia:

- Frente a China, más del 15%

- Respecto a Estados Unidos, 12%

- Zona Euro, 10%

- Uruguay, 9,8%

- Brasil, 3,4%

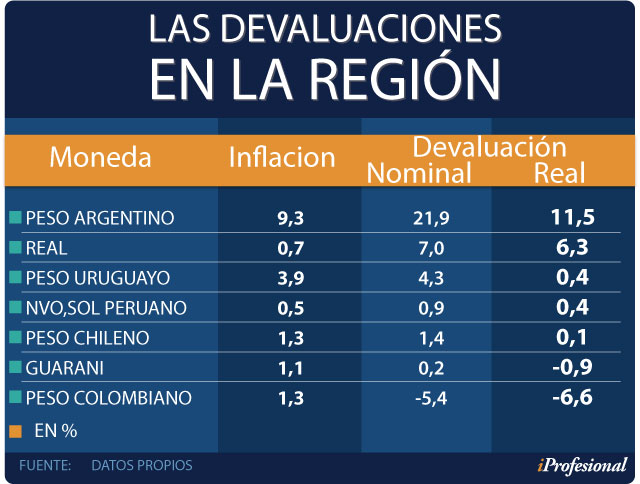

El hecho de que la Argentina haya ganado tanta competitividad en términos cambiarios responde a que, en lo que va del año, salvo Brasil (cuya moneda se depreció 6,3% en términos reales) en el resto de la región los respectivos tipos de cambio no mostraron grandes variaciones.

En Uruguay, por ejemplo, el peso avanzó 0,4% frente a la inflación, mientras que el peso chileno subió 0,1%. Otras monedas, en cambio, como el guaraní y el peso colombiano, corrieron por debajo del índice de precios (ver cuadro).

En cuanto a las proyecciones, por el lado de la moneda brasileña, principal socio comercial de la Argentina, desde AndBank prevén que su debilidad "continuará hasta octubre", mes en el que se dilucidará el resultado electoral.

Su pronóstico se basa en que Lula da Silva -preso y condenado por corrupción- mantiene su candidatura gracias al apoyo de las clases más populares, mientras que los aspirantes más conservadores no convencen al mercado.

Esta incertidumbre en la previa a los comicios llevó al dólar a los niveles más altos desde mediados de 2016.

El Banco Central de Brasil (BCB) comenzó a ofrecer "swaps" cambiarios (equivalentes a la venta de dólares a futuro) en una cantidad mayor a la necesaria, para así suavizar los movimientos en el mercado.

El mano a mano con Rusia y Brasil

Asegurado el primer puesto en esta "Copa América" de las devaluaciones, el paso siguiente es ver que sucedió en la "Copa del Mundo".

Y en esta contienda los resultados son prácticamente los mismos: ese casi 12% de pérdida de poder de compra del peso argentino-en términos reales- prácticamente duplica a sus inmediatos perseguidores.

A la moneda local le siguen la rupia india, la lira turca, el real brasileño y el rublo ruso, que se devaluaron en promedio poco más del 6% frente a la inflación de cada país, según los últimos datos disponibles.

La suba del tipo de cambio en estas naciones se debe a que los inversores están saliendo de los activos de renta fija (bonos) y se ha disparado la rentabilidad de la deuda, en particular en emergentes.

"El fortalecimiento del dólar está incrementando la presión sobre los activos de países emergentes. Son los grandes perdedores y las divisas de casi toda esta región se están depreciando", afirman desde BBVA.

Por su parte, desde el Instituto Internacional de Finanzas (IIF) advierten sobre los peligros para estas plazas vinculados con la fortaleza de la divisa estadounidense.

"La reciente resurrección del dólar borró de un plumazo las ganancias derivadas de las estrategias de carry trade. Sobre todo en divisas como el peso argentino, el rublo ruso, el real brasileño y lira turca, que mostraron grandes pérdidas en estas semanas", consignan.

"La nueva fortaleza de la divisa estadounidense es una seria amenaza para los signos monetarios de emergentes", destacan desde el IFF.

Además, la entidad señala que ese fortalecimiento tiene la potencia suficiente como para que algunos países entren en crisis.

Algunos de ellos intentan contrarrestar este movimiento vendiendo parte de sus reservas para cubrir la mayor demanda de dólares, tal como ocurre en Argentina.

El problema es que ese caudal atesorado tiene un tamaño limitado si se pretende nadar a contracorriente de los mercados durante un periodo muy prolongado.

Una de las herramientas para que los inversores se mantengan en moneda local, y no profundizar la gran crisis cambiaria, es la suba de tasas: "Sería lo más conveniente, tal como hizo la Argentina elevándolas hasta el 40% para defender al peso", destacan desde IIF.

El fortalecimiento del dólar también tiene impacto directo en el crecimiento económico.

Es que muchas empresas que se han financiado en dólares en épocas de tasas bajas en Estados Unidos, ahora deben hacer frente al mayor costo de ese endeudamiento en moneda local.

Ante esta situación, es previsible que se frene la inversión de muchas de estas compañías, habida cuenta que tendrán que destinar mayor parte de sus ingresos al pago de pasivos, dañando el crecimiento económico de los países emergentes.

Esta viene a ser la contracara de lo que han hecho muchas de estas compañías durante años: tomaban deuda en dólares -aprovechando las bajas tasas en EE.UU.- para realizar inversiones en países emergentes, para lo cual transformaban esos billetes verdes en el signo monetario del país correspondiente.

En estas plazas, las tasas eran mucho más altas y sus activos estaban muy bien remunerados.

Ahora, ese traspaso de monedas o carry trade (tomar deuda a bajo interés en una divisa para luego invertir ese dinero en otra que ofrece mayor rendimiento), pasó a jugar en contra de los países menos desarrollados.

"Las perspectivas para la entrada de capital no residente a los mercados emergentes se han deteriorado. Los crecientes rendimientos de los bonos estadounidenses y un dólar más fuerte generaron una 'parada repentina' en los flujos de cartera", consignan desde el IIF.

En cuanto a lo que pueda suceder, será clave la negociación con el FMI como también la posterior reacción del mercado ante las exigencias que imponga.