¿Quién quita lo bailado?: aún con mal noviembre, acciones triplican su precio en el año

:quality(85)/https://assets.iprofesional.com/assets/jpg/2017/03/441182.jpg)

Noviembre terminó con pérdidas para aquellos que apostaron por las acciones y bonos, pero si se analizan los primeros once meses del año, el balance que realizan analistas y operadores sobre la evolución de los papeles que cotizan en el mercado porteño es más que positivo, ya que supera holgadamente a lo sucedido con las variables que suelen tomarse como referencia para medir esos resultados en términos reales.

En lo que hace al Panel Líder, que agrupa a las acciones con mayor volumen de negociación, en todo el 2017 acumula una suba del 59%, por lo que multiplica por tres al avance de los precios de la economía, que redondea el 21%, y supera por varios cuerpos al dólar, que avanza en el mismo período un magro 9%.

En este contexto, en todo el 2017 existe un selecto grupo de papeles que cotizan en el Merval de Buenos Aires que avanzaron muy por encima del promedio, la mayoría de ellos del sector energético.

En tal sentido, este año, la gran ganadora sigue siendo Transportadora de Gas del Norte (TGN), con una suba cercana al 365%, seguida entre las compañías del sector por Distribuidora de Gas Cuyana (202%) y Transener, con el 198%.

Otra firma que se destaca, ya que ocupa el segundo lugar del ranking general, es del rubro tecnológico: Boldt, que escala un 223%, y algunos escalones más abajo se ubica Andes Energía (PGR), que trepa 182 por ciento.

En sentido inverso, Tenaris y San Miguel son las únicas dos compañías del Merval, cuyos precios se comportan en terreno negativo ya que caen a lo largo del año 9,1% y 1,8%, respectivamente.

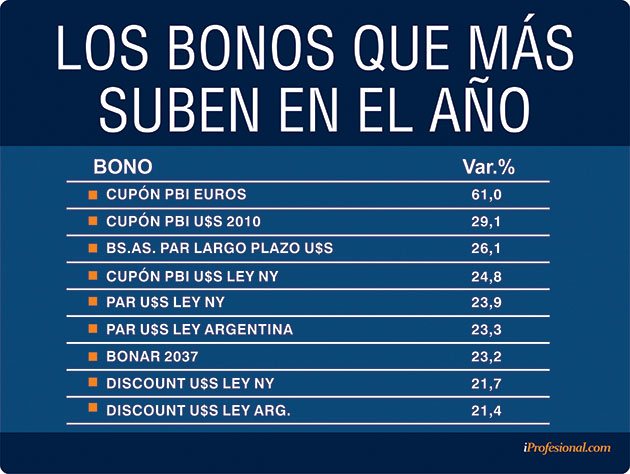

En cuanto a la renta fija, los ganadores indiscutidos entre enero y noviembre, al menos en lo que hace a la suba de su cotización, son las diversas series del Cupón atado al PBI, liderados por el denominado en euros, debido a que su precio se incrementa 61%, aunque con un bajo volumen de operaciones.

Le sigue la versión emitida en dólares del canje 2010 con legislación de los tribunales de Nueva York, que avanza un 29%. Y completa el podio el bono Buenos Aires Par, Largo Plazo, en dólares al 2035, que aumenta 26%.

En cuanto a las inversiones más conservadoras, a lo largo de 2017 quienes apostaron al plazo fijo obtuvieron en promedio una renta del orden del 18%, mientras que los ahorristas que se volcaron a las Lebac lograron un rendimiento acumulado superior al 25%, por lo que estos últimos les ganaron en los primeros 11 meses a la inflación (más de 20% acumulado).

En el orden internacional, lo más significativo pasa por Wall Street, donde el desempeño de los indicadores líderes arroja resultados más que interesantes.

En tal sentido, todas las palmas se las lleva el Nasdaq, que en el período avanza 31%, con algunas acciones como es el caso de Apple, que trepan por encima del 48%.

Por su parte, el S&P 500 muestra una suba del orden del 18%, en tanto que el Dow Jones crece alrededor del 23%.

La continuidad de la tendencia positiva que beneficia a la renta variable a nivel global tiene su correlato en los mercados emergentes, siendo el Merval uno de los destacados, ya que exhibe una ganancia en dólares del 44%, mientras que el índice que los agrupa trepa un 32%.

Cabe agregar que la Bolsa de San Pablo, el Bovespa, arroja en el año un aumento del orden del 17%.

Por el lado de las materias primas, pese a la reciente recuperación en las cotizaciones, el petróleo presenta una contracción de poco más del 2%, en tanto que entre las agrícolas la tendencia es una leve retracción de los precios, que les impide recuperar parte de lo recuperado a lo largo del año.

En tal sentido, lo más significativo se da en el caso del maíz en el mercado de Chicago, ya que acota la caída de su cotización al 5,5%, mientras que la soja pierde un 2,5%. Por su parte, el trigo baja 1%.

En cuanto al oro, que volvió a ganar atractivo en los últimos días como refugio de valor ante las tensiones geopolíticas entre Corea del Norte y EE.UU., su cotización muestra una suba del 10% en lo que va del año.

Qué pasó en noviembre

En el orden local, el Merval mostró una gran volatilidad a lo largo del mes, que dejaron como resultado una baja generalizada de las cotizaciones.

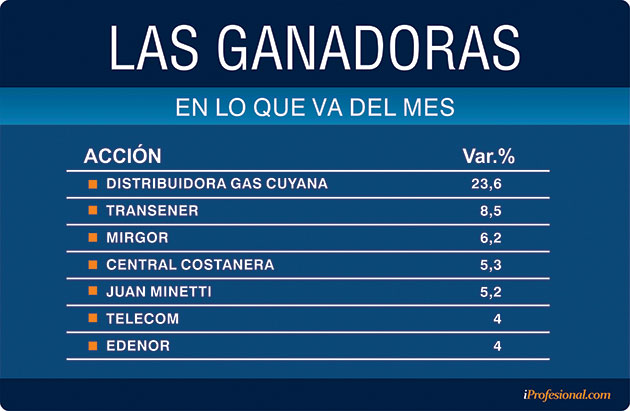

Bajo estas condiciones, la gran ganadora de noviembre fue Distribuidora de Gas Cuyana (24%), seguidas por Transener (8,5%), Mirgor (6,2%) y Juan Minetti y Central Costanera, ambas con un ascenso de más del 5%.

Por debajo de ellas, se ubicaron las subas de las acciones de Telecom y Edenor, que ganaron 4 por ciento.

En sentido inverso, los papeles que más retrocedieron en el mes fueron los de Macro, que perdieron más del 20%, seguidos por Agrometal (-18%) y Comercial del Plata, con una baja del 13%.

En tanto, en títulos públicos fueron pocos los que lograron resultados positivos, siendo lo más destacado lo sucedido con el Par en pesos, que avanzó un 3% durante noviembre.Por el contrario, los cupones atados al PBI sufrieron un duro golpe, debido a que en algunos casos -como los emitidos en pesos-, retrocedieron en el mes un 12%.

Mirando para adelante

En opinión de Augusto Posleman, director de Portfolio Personal, "las últimas semanas del año no van a pasar inadvertidas, esperamos un incremento de la volatilidad y una marcada selectividad, con lo que el perfil de cada inversor será determinante para armar una estrategia de corto. En especial, esto último para aquellos que busquen llegar con tranquilidad a las fiestas y a sus vacaciones".

"De hecho, y en contraposición, quienes busquen adrenalina la tendrán más fácil. Acá los arbitrajes, sin dudas, podrán generar buenas oportunidades", agregó Posleman.

Por su parte, para Lucas Gardiner "en renta variable seguimos sesgados en el sector energético. Creemos que ahí hay valor todavía porque el Gobierno entiende que la matriz energética es clave para pensar en un país de crecimiento a mediano plazo, y que estos sectores tienen que ser rentables".

"Incluso viendo que algunos papeles marcan máximos todos los días, creemos que todavía tienen recorrido", sostuvo Gardiner, y completó: "Central Puerto es un papel que veo bastante atrasado desde hace tiempo, es una buena compañía muy interesante para mirar".

Además, el experto de Portfolio Personal consideró que "siempre tendría en mi portafolio un papel como Pampa Energía sabiendo que no tendrá la volatilidad de otros papeles, sumaría también algunas acciones de la construcción como Loma Negra y algún papel del sector bancario".

Eduardo Fernández , analista de Rava, consideró que "desde la óptica del análisis técnico veíamos que el índice Merval estaba para ajustar, más que nada cuando este importante indicador no pudo atravesar en las últimas semanas la fuerte zona de resistencia ubicada en torno a los 27.500".

"Luego de perder la cota de los 27.000 puntos, se avala la idea de que el mercado de renta variable podría seguir bajando en el corto plazo, para ir en busca, como mínimo de los 26.400 puntos", concluyó Fernández.

En este contexto, Francisco Pardo, presidente de Mariva Asset Management, sugiere posicionarse en un 40% en bonos en dólares, 35% en activos de renta fija en pesos, 15% en acciones y 10% en un fondo balanceado.

Mirando hacia el futuro, Pardo resalta que "luego de la contundente victoria política del gobierno en las elecciones de medio término, el mercado tiene la atención puesta en las reformas estructurales que intentará capitalizar Macri, en un contexto de sólida recuperación económica".

"La velocidad y la profundidad de estos avances van a ser el próximo catalizador para la deuda argentina", apunta el presidente de Mariva Asset Management

En cuanto a los bonos soberanos, sostiene como factible una comprensión de spreads de 50 puntos básicos de la deuda soberana, teniendo en cuenta una posible suba de la nota de las calificadoras.