Renta financiera, Impuestos Internos, autónomos e inmuebles: ganadores y perdedores de la reforma

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2017/10/450008.jpg)

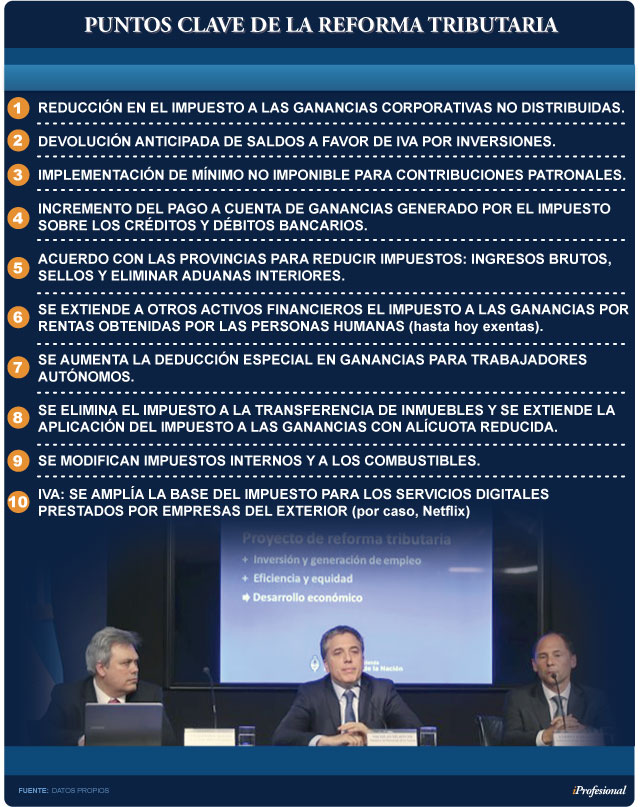

Ya no hay misterios. El ministro de Economía, Nicolás Dujovne, se encargó de despejar todas las dudas. La reforma tributaria ya está entre nosotros y empezará a recorrer el camino para su aprobación.

El gradualismo marca la extensa iniciativa que - entre los puntos salientes- instala un impuesto sobre la renta financiera para personas físicas, implementa un alivio para los autónomos en Ganancias y alcanza a la venta de inmuebles con un nuevo tributo.

"La reforma tributaria propuesta por el poder ejecutivo tiene como objetivo un claro mensaje a los inversores y una hoja de ruta a mediano y largo plazo", señaló Iván Sasovsky, CEO de Sasovsky & Asociados.

"Se trata de un plan de acción cuyos mayores efectos se comenzarán a sentir por el grado de seguridad jurídica y previsibilidad que se pueda imprimir para el desarrollo de un sistema tributario mas normal y acoplado con el de nuestros competidores a nivel internacional", agregó el experto.

"La reforma en sí imprime una carta de defunción al déficit fiscal general y en particular a los impuestos distorsivos y confiscatorios como el impuesto a los débitos y créditos bancarios y sobre todo al Impuesto sobre los Ingresos Brutos, ambos anacrónicos y regresivos", aseguró Sasovsky.

En igual sentido, Diego Fraga, socio del estudio RCTZZ indicó que se está ante "una reforma gradualista que está dentro de lo políticamente posible y está en línea con lo que los tributaristas solicitaban".

"Va en buena dirección porque elimina distorsiones, alivia la carga fiscal de las empresas y apunta a bajar el principal costo distorsivo que viene dado por el Impuesto a los Ingresos Brutos", agregó Fraga.

"La devolución anticipada de saldos a favor de IVA por inversiones es una medida muy razonable que viene con fuerte impulso del sector industrial y será muy bienvenida", agregó el tributarista.

Una reforma pro empresa

La iniciativa prevé una reducción gradual de la tasa en el Impuesto a las Ganancias que soportan las empresas de 10 puntos porcentuales. En efecto, uno de los grandes ejes de la reforma consiste en reducir la carga fiscal que soportan las empresas.

Como primer escalón, la alícuota en Ganancias para las compañías bajará de 35% (2017 y 2018) a 30% (para 2019 y 2020). Luego, la tasa de Ganancias para las empresas pasará al 25%, desde 2021 en adelante.

La baja se compensará con la aplicación de un impuesto del 10% a la distribución de dividendos. De esta manera, se premia a las compañías que reinvierten sus ganancias.

Complementariamente, se implementa un régimen que devuelve el crédito fiscal de IVA a las empresas que hayan realizado inversiones y no la hayan recuperado en un lapso de seis meses.

También, a favor de las companías, se establece un mínimo no imponible de $12.000 de salario bruto para las contribuciones patronales.

Se implementará de manera gradual en cinco años y se ajustará por el índice de precios al consumidor. También se unificarán de manera gradual las alícuotas de contribuciones patronales para el sector privado (alícuota única de 19,5%) y se elimina el esquema de reducción de contribuciones por zona geográfica.

Respecto al impuesto al cheque, la idea oficial apunta a que pueda tomarse a cuenta de Ganancias.

Se implementará un esquema gradual, por lo que el primer año se podrá descontar hasta 20% y así sucesivamente hasta llegar a los cinco años.

A su vez, en el Impuesto a las Ganancias (personas físicas), se establece la inaplicabilidad de disposiciones que establecen tratamientos preferenciales para ciertos grupos de trabajadores.

En referencia a los aportes personales a la seguridad social, se elimina gradualmente el límite máximo aplicable a la base imponible (actualmente de $82.000 mensuales).

Autónomos, en la lista de ganadores

Los trabajadores autónomos se presentan como uno de los grupos ganadores de esta reforma. La propuesta oficial se traduce en duplicar la llamada deducción especial en el Impuesto a las Ganancias, un monto que se resta de los ingresos facturados antes de calcular cuánto debe pagarse de impuesto.

Desde el Consejo Profesional en Ciencias Económicas porteño señalaron que, para alguien con ingresos de $200.000, el impuesto bajaría de $11.252 a $3292 por aplicación de la iniciativa.

Monotributistas

Respecto al Monotributo se reducirán de tres a dos las recategorizaciones por año.

También se elimina el requisito de empleados mínimos para las categorías más altas. Y se actualiza el valor unitario de venta máximo permitido.

Por el momento, se descartó implementar un nuevo condicionante para permanecer en el Monotributo. En los borradores del proyectose establecía que no podían estar adheridos al Monotributo quienes tengan un patrimonio superior a tres veces el piso en el Impuesto a los Bienes Personales.

Nuevo impuesto a los inmuebles

El Ejecutivo decidió eliminar el impuesto sobre la transferencia de inmuebles y agregar la venta de inmuebles y boletos como hecho imponible autónomo en el Impuesto a las Ganancias para personas físicas, no dependiente de la habitualidad. Queda exenta la venta de la casa habitación y la alícuota baja al 15% en caso de venta posterior a 3 años.

La medida es aplicable a inmuebles adquiridos luego de la vigencia excepto herencias.

Renta financiera

Respecto al alcance de la renta financiera de personas físicas, Se elimina la exención para personas físicas de depósitos bancarios. También se elimina la exención de rentas provenientes de títulos públicos. Excepto para beneficiarios del exterior.

En tanto, queda gravada la venta de títulos públicos y se eliminan las exenciones para obligaciones negociables, venta de cuotas de fondos comunes de inversión y certificados de fideicomisos.

Sólo la venta de acciones en bolsa queda exenta del tributo, con algunas condiciones de oferta pública.

Las tasas son de 5% para la venta de títulos públicos en pesos sin claúsula de ajuste. De 15% para venta de títulos púlicos en dólares o con claúsula de ajuste.

También la tasa para los intereses de depósitos bancarios y títulos públicos es del 5% a los que sean en pesos sin claúsula de ajuste y de 15% para los que sean en dólares o con claúsula de ajuste.

Respecto a este ítem, Mario Volman, socio de Kaplan, Volman & Asociados, señaló:

- Los inversores en títulos en dólares preferirán aquellos que paguen una baja tasa de interés (gravada) pero que coticen por debajo de la par, por ejemplo, el PAR 2038 que cotiza al 72%;

- Los títulos soberanos brasileros estarán privilegiados al momento de invertir ya que por el CDI firmado con aquel país, aún luego de la modificación al Protocolo del 21 de julio pasado, los cupones y la utilidad en la compra venta están exentos en el Impuesto a las Ganancias. Va de suyo que el Convenio con Brasil al ser un tratado firmado con una potencia extranjera prevalece sobre la legislación positiva Argentina.

Impuestos internos

La iniciativa también implementa una serie de modificaciones en las tasas nominales de Impuestos Internos:

- Los celulares, televisores, monitores y otros productos similares pasan de tributar 17% de impuestos internos a 0%.

- Los autos de gama media que van de $380.000 a $800.000 reducirán sus tributos de impuestos internos de 10% a 0.

- Las motos de gama media de $70.000 a $140.000 pasan también de 10% a 0.

- Las aeronaves suben de 10% a 20%.

- Las embarcaciones de gama alta (más de $430.000) duplican sus tributos internos de 10% a 20%.

- Las motos de alta gama (más de $140.000) también pasan del 10% al 20%.

- Whisky, coñac y otras bebidas blancas pasan del 20% a una propuesta gradual que los llevará al 29%.

- Las cervezas del 8 al 17%.

- Los espumantes del 0% al 17% de manera gradual.

- Los vinos y sidras de 0 a 10% también de manera gradual.

- Las gaseosas en general y otras bebidas sin alcohol pasan de entre 4 y 8% a un 17% gradual las que tienen azúcar añadido. Cabe aclarar que las light o sin azúcar mantienen el 0%.

- Los cigarrillos tendrán una tasa del 70%.

En tanto, los impuestos a los combustibles se simplificarán.

Pasan a ser dos montos de suma fija (uno de ellos por emisiones de CO2 y el otro establecido de forma tal que no altere la carga tributaria actual).

Cuando varíe el tipo de cambio real o el precio del petróleo, la nueva estructura del impuesto funcionará como amortiguador y el precio de los combustibles variará menos que bajo la estructura actual. Se respetarán los pagos a cuenta, reducciones por zona geográfica, exenciones y asignaciones específicas de recursos actuales.

Otro punto refiere a que las empresas que proveen servicios en el país pero no están radicadas aquí paguen IVA como es el caso de Netflix. Las tarjetas de crédito oficiarán como agentes de percepción.