Los bonos soberanos son las estrellas del mercado: ¿cuánto pueden subir con el nuevo contexto político?

/https://assets.iprofesional.com/assets/jpg/2017/10/449875.jpg)

En la arena política, el Gobierno sigue de festejo. En terreno financiero, la City acompaña esa celebración, no sólo por el clima promercado que ofrece el macrismo sino también por la evolución de los activos argentinos.

Entre ellos, destacan a los bonos en dólares, que vienen mostrando una buena performance a lo largo del año, reflejada en el índice que elabora el IAMC (Instituto Argentino del Mercado de capitales):

-Los denominados "largos", ya subieron 21% de precio

-Los "cortos" (de vencimiento más cercano), cerca del 11%

En la medida en que se incrementa la demanda, se reduce el "premio" (tasa de interés) que deben ofrecer para seducir a inversores.

En otras palabras, "precio" y "tasa" son dos variables que se mueven en dirección opuesta, de modo que el repunte del primero llevó a una baja del rendimiento de uno 220 puntos básicos en el año.

La suba de las cotizaciones se debe, en gran medida, al buen resultado de Cambiemos en las PASO de agosto, refrendado en octubre.

También, al bajo "premio" (tipo de interés) que otorgan los activos de países desarrollados, lo que confiere a los bonos argentinos un gran atractivo en el ranking de renta fija.

Los títulos largos son los más representativos del mercado y están comandados principalmente por:

- El Discount

- El Par

- Las series del Bonar (al 2024, 2025, 2027, 2037 y 2117)

Estos títulos son los que concentran buena parte del volumen que se opera diariamente.

¿Cuáles son los que más treparon de precio? Las palmas se las lleva el Par (23%), seguido muy de cerca por el Discount (22%).

El Bonar 2024, que avanzó un 11% en los últimos meses, es el que concentra el mayor monto negociado.

Con estas variaciones, la pregunta que se hacen muchos inversores es si aún tienen margen para seguir subiendo.

Para dar respuesta, una opción es comparar sus rendimientos con los ofrecidos por los títulos de otros países de la región (a igual período de vencimiento), bajo el supuesto de que los rendimientos tienden a converger a mediano plazo.

¿Este supuesto es muy fuerte? Depende del cristal con el que se mire. No obstante, si observa lo sucedido en los últimos meses -desde julio a la fecha- luce muy factible.

La importancia del riesgo paísEl camino que recorren los títulos argentinos tiene su correlato en el índice "riesgo país" (que elabora el JP Morgan).

Este indicador alcanzó una triste fama en 2001 y 2002, cuando la crisis lo disparó a niveles cercanos a los 6.900 puntos básicos (69%).

Hoy día, el ministro de Hacienda, Nicolás Dujovne, se vanagloria al decir que bajó a su menor nivel de los últimos 10 años.

Por cada 100 puntos de este índice, la Argentina debe pagar 1% más de tasa con respecto a la de un bono estadounidense (considerado libre de riesgo).

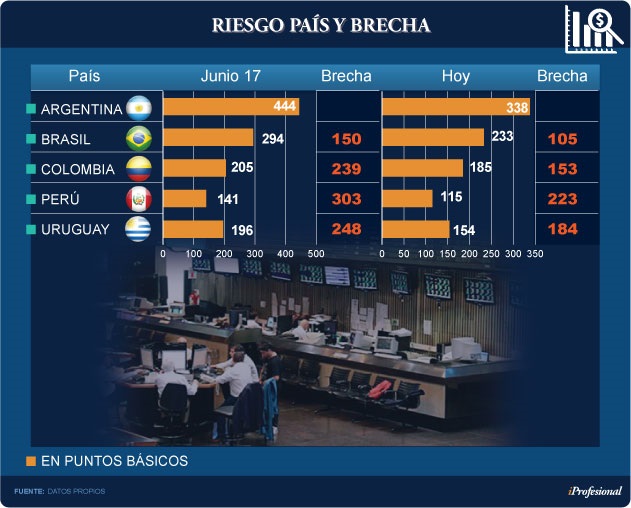

¿Cómo evolucionó este indicador desde julio a la fecha? Pasó de 444 puntos a 408 (agosto), luego a 368 (septiembre) y a 338 (lunes post-elecciones de octubre).

Este indicador es muy tenido en cuenta al momento de emitir deuda, pública o privada, y los analistas lo ven como un buen termómetro para "medir" la situación financiera de una nación.

A partir de su marcado descenso, la deuda soberana argentina redujo notablemente la distancia que la separa de la de otras naciones del "vecindario".

En cuanto al ranking, la Argentina (338) se ubica por encima de Brasil (233), de Colombia (185), de Uruguay (154) y de Perú (115).

Así, las brechas van de un 105 en el primer caso, al 223 en el último.

Sin embargo, al observar la "foto" de junio y compararla con la actual, queda claro que esos gap meses atrás eran mucho más amplios (ver cuadro).

Rendimiento objetivo para cada bono

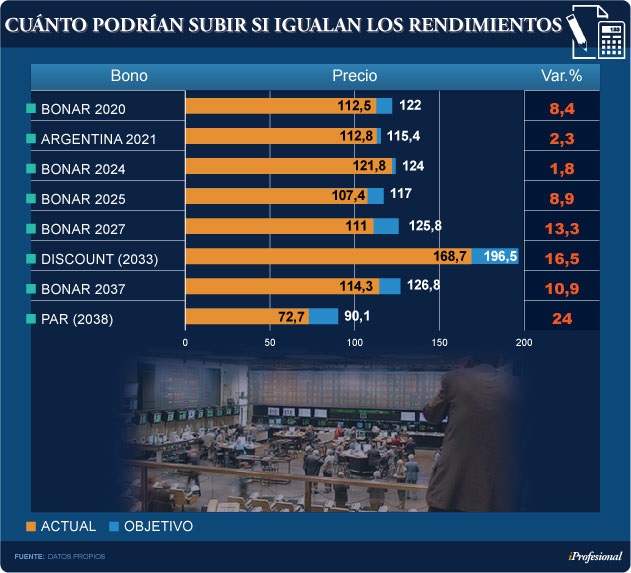

El análisis de las tasas que ofrecen los diferentes títulos argentinos según sus fechas de vencimiento (en relación con los de Chile, Brasil, Paraguay, Uruguay y México) brinda una aproximación de cuál es la brecha y potencial en cada caso (ver cuadro).

La mayoría aún tiene buenas posibilidades de crecimiento siempre, claro está, que la economía local y los mercados internacionales evolucionen de modo favorable.

El Par y el Discount son los que muestran un mayor potencial alcista, del 24% y 17% respectivamente.

En cuanto a los títulos cortos, el Bonar 2020 es el que presenta las mayores posibilidades de repunte (ver cuadro).

¿Cuánto y cuándo paga cada uno?Uno de los principales atractivos que ofrece la renta fija (bonos) es que el inversor se asegura el cobro en fecha cierta de un monto establecido de antemano en concepto de intereses.

Hay claras diferencias de tasa que brindan las diferentes "especies", según las condiciones de emisión y rendimiento. Este último surge de comparar el precio actual con la sumatoria de todos los importes que abonará (flujo de fondos).

Se denomina cupón al monto que recibirá el inversor en concepto de intereses y amortización. La frecuencia de pago es variable, puede ser mensual, trimestral, semestral o anual.

Para quienes se guían por los "cupones" que cobrarán, todas las palmas se las llevan el Bonar 2024 y el 2020, que pagan anualmente el 8,75% y 8%, en dos cancelaciones anuales (ver cuadro).

La opinión de la City En el segmento de los bonos en dólares, los analistas de Balanz Capital brindan algunas recomendaciones vinculadas con el nivel de riesgo que se desee asumir.

"Para los inversores conservadores, se recomiendan bonos del tramo corto, como el Bonar 2020 y el 2024. El primero paga cupones de 8% semestrales. El segundo, de 8,75%", señalan.

Desde Galicia Administradora de Fondos destacan que "en un contexto internacional que descuenta subas en las tasas de referencia, vemos que se mantiene el optimismo sobre la evolución de la Argentina".

"En este sentido, la sugerencia es posicionarse en el tramo medio de la curva en dólares", completan.

Paula Premrou, de Portfolio Personal, observa una "clara preferencia de los inversores por los bonos".

En su opinión, Argentina tiene margen para reducir la brecha de riesgo país respecto a otros territorios de la región, aunque mucho dependerá del ritmo al que se avance en achicar el déficit.

"Encontrar bonos que gocen de buen crédito y buenas perspectivas, como los argentinos, no es tan fácil hoy en día", señala Marcelo Elbaum, de Allaria Ledesma.

Germán Fermo, director de Macro Finance, indica: "Si el Gobierno avanza con su plan de reformas estructurales, el riesgo país argentino se acercará rápido al de Brasil, "representando para los bonos largos un retorno potencial de apreciación cercano al 14%".

Desde Invertir Online afirman que los títulos argentinos aún ofrecen un "exceso de retorno de uno 109 puntos básicos frente a sus pares brasileños".

En la visión de sus analistas, el resultado de las elecciones animará a varias calificadoras de riesgo a mejorar la nota local.

"Esto llevará a una continuidad en la reducción del riesgo país y a una consiguiente mejoría en de los títulos argentinos", concluyen.