El mercado impulsó al alza los contratos de futuros hasta que el BCRA volvió a intervenir

:quality(85)/https://assets.iprofesional.com/assets/jpg/2015/11/425146.jpg)

Los últimos días del Gobierno ya se están trasladando al mercado cambiario. Primero fue el blue hace dos semanas en fijar su precio en torno a los $15, y luego fue el "contado con liquidación" que escaló el lunes hasta casi el mismo valor, después que durante mucho tiempo se mantuvo en torno a los 14 pesos.

Hoy es el dólar futuro, el tipo de cambio que se negocia para los próximos meses, que llegó a trepar hasta 5% en algunas posiciones hasta que intervino el Banco Central y comenzó a bajar a los precios implícitos del dólar.

Así, para fines de diciembre llegó a negociarse a un máximo de $10,30. Lo que representaba una suba de 3,2% ya que su valor previo del lunes era de $9,98. Pero finalmente el BCRA intervino vendiendo títulos y finalizó a $9,99 para esa posición.

Las posiciones de febrero y marzo son las que registraron las mayores operaciones. De hecho, los precios para el segundo mes de 2016 llegó a escalar hasta $10,80 (desde un previo de $10,65) y registró más de 30.000 operaciones.

Luego de la intervención del Central, cayó 0,8% y cerró a $10,56 para febrero.

Lo mismo para marzo que bien, que llegó a trepar hasta $11,50, desde un valor previo de $10,99. Pero antes del cierre el BCRA vendió títulos a futuros y bajó 1,5% para cerrar en 10,83 pesos.

El Banco Central intervino en los últimos 10 minutos antes del cierre del mercado de este martes para bajar los precios, y vendió aproximadamente unos $600 millones en títulos, según información brindada por operadores de ABC cambios.

Esta reacción del mercado a la previa del balotaje marca un reacomodamiento de precios que se está anticipando a una mayor devaluación y un posible nuevo precio del dólar oficial más en cercano a $14 que a los $9,65 actuales. Aunque, por el momento, el Banco Central no pretende sincerar.

Esta escalada fue en sintonía al allanamiento en el Banco Central que ordenó el juez federal Claudio Bonadio en el marco de la causa por la denuncia contra su presidente, Alejandro Vanoli, y miembros del directorio, por la venta de dólares a futuro.

En este operativo intervinieron efectivos de la Policía Metropolitana y funcionarios judiciales. Cabe recordar que el fiscal federal Eduardo Taiano imputó a Vanoli y a todo el directorio de la entidad monetaria por operaciones de dólares a futuro que fueron denunciadas por dirigentes de Cambiemos.

Taiano precisó en su dictamen que hay elementos suficientes para que se abra un expediente y se analice la posible comisión del delito de "defraudación contra la administración pública".¿Para qué interviene?

El Banco Central apela a diferentes maniobras para que la divisa estadounidense en sus variadas acepciones (blue, conta con liqui, bolsa, MEP, entre otras) no se dispare.

También interviene activamente en el mercado de dólar futuro. Lo hace para calmar las expectativas que tienen los inversores sobre una posible devaluación.

Es que cuanto más caras coticen las "especies" mencionadas y se alejen del precio fijado por el Banco Central, mayor es la sensación de que sobrevendrá una corrección del tipo de cambio oficial.

Claro que calmar las aguas no es gratis y los altos costos formarán parte de la herencia que recibirá la próxima administración.

En este sentido, los analistas vienen formulando claras advertencias respecto a que si el Banco Central hoy pacta un acuerdo de dólar futuro a un determinado precio, cada peso que luego se incremente el billete verde (por encima de lo acordado) le significará una carga aun mayor.

Y esa carga puede superar los $100.000 millones, dependiendo del valor que adquiera la divisa estadounidense en los próximos meses.

¿Quién gana y quién pierde en el mercado de dólar futuro?

Para bajar las expectativas devaluatorias, el Banco Central ha realizado un "vendaval" de ventas de este tipo de contratos. Los principales compradores han sido las empresas e inversores, que los buscan para cubrirse de una devaluación.

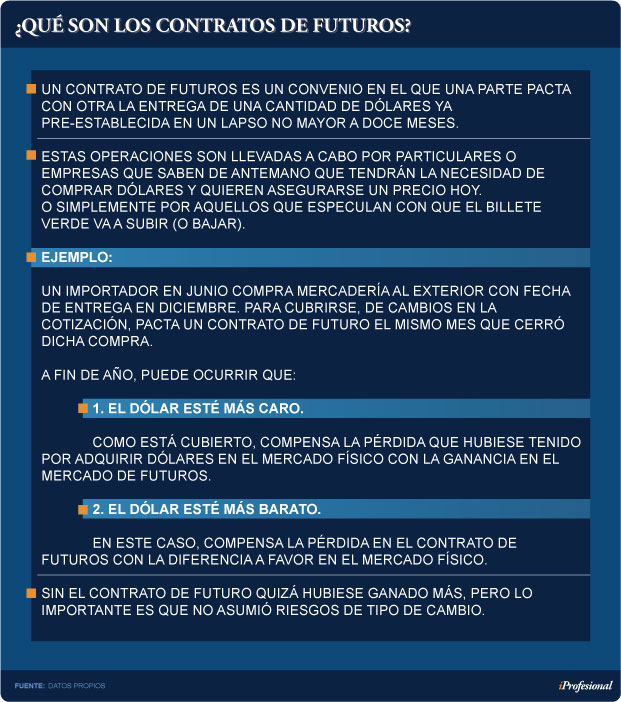

El mercado funciona así:

-Los inversores compran contratos a futuro con un determinado valor del dólar. Al hacerlo, deben poner como garantía un 20% en efectivo (hasta ahora, ese nivel era del 10%).

-Aun cuando se pacten valores en moneda extranjera, este mercado funciona en pesos, tanto para entrar como para liquidarse los convenios.

El día del vencimiento, dicho inversor:

-Perderá si el precio del billete verde oficial fijado por el BCRA termina siendo inferior al concertado previamente. En ese caso, será dicho inversor quien ponga la diferencia.

-Ganará si el tipo de cambio al día del vencimiento supera al que figura en el convenio. En ese caso, será el Banco Central quien "pague" ese gap.

A modo de ejemplo: si comercializaron estos acuerdos a un valor de $10 a marzo de 2016 y para esa fecha la divisa estadounidense oficial cotiza a $11, entonces el BCRA deberá "poner de su bolsillo" ese $1 de diferencia.

Obviamente, cuanto más alto se ubique el billete verde fijado por la autoridad monetaria, mayor será el monto que deberá desembolsar.

¿Cuánto lleva vendido? Nada menos que unos u$s20.000 millones (u$s10.600 millones en el circuito Rofex y u$s11.800 millones en el MAE)

"Nosotros queremos frenar esto porque claramente hay una actitud temeraria del Banco Central, que le quiere complicar la vida al que asuma el diez de diciembre", denunció Prat Gay semanas atrás, al advertir que Alejandro Vanoli "está vendiendo dólares que no posee".

"Esto tiene una implicancia patrimonial muy grave, porque está comercializando a $10 lo que podría vender a $14", advirtió.

Sostuvo además que este accionar estaría "rozando el delito", tras confirmar la denuncia judicial realizada por el espacio político Cambiemos.