Monotributo: un régimen cada vez más desactualizado y que pide "a gritos" un cambio

:quality(85)/https://assets.iprofesional.com/assets/jpg/2012/08/364115.jpg)

Cuando la presidenta Cristina Kirchner anunció el aumento de las deducciones y de las cargas de familia en el Impuesto a las Ganancias mencionó la palabra "monotributistas" y a muchos pequeños contribuyentes se les encendió una luz de esperanza.

No obstante, la ilusión duró menos de 24 horas ya que el titular de la Administración Federal de Ingresos Públicos (AFIP), Ricardo Echegaray, se encargó de aclarar que el Gobierno no tenía planeado realizar ningún cambio en el Régimen Simplificado.

Incluso, aseguró que "en el Monotributo es donde encontramos la mayor cantidad de enanismo y hasta de fraude fiscal" y luego resolvió el envío de notificaciones a quienes les detectaron alguna inconsistencia.

Más allá de estos dichos, lo cierto es que cada vez son más los pequeños contribuyentes que se ven "forzados" a salir del régimen.

Esto es así debido a que, en la actualidad, es muy fácil sobrepasar alguno de los parámetros máximos que establece la normativa vigente (como los ingresos brutos o alquileres abonados) ya que los mismos se encuentran desactualizados.

Oportunamente, iProfesional.com explicó que el aumento del valor locativo de los locales comerciales hizo que el Monotributo deje de ser una alternativa para quienes inician sus actividades.

Y esto es así debido a que el precio de la renta de locales y oficinas superaba ampliamente los parámetros establecidos en la normativa. (Lea más: Monotributo: ¿cuál es la variable "sorpresa" que puede dar la estocada final al régimen simplificado?).

A esto se suma que el último cambio en los montos aplicables al régimen se produjo a fines de 2009 y que la inflación acumulada desde esa fecha hasta el año pasado fue de, aproximadamente, el 90 por ciento.

En aquella oportunidad se fijaron como máximos de facturación anual $200.000 para locaciones de servicios y $300.000 para el resto de las actividades.

Por esta razón, los especialistas consultados por iProfesional.com coincidieron en que es necesario un inminente ajuste en los parámetros ya que el aumento de los costos de los productos, sumado a los incrementos salariales que impactan en los precios, torna muy complicada la permanencia en el Régimen Simplificado.

Al respecto, Iván Sasovsky, titular del estudio que lleva su nombre, indicó que "los umbrales para definir a un pequeño contribuyente se han ido achicando hasta llegar a ser hoy una simple sombra de lo que en algún momento fueron".Un camino cada vez más cerrado

El tiempo de permanencia de los contribuyentes dentro del Monotributo es para muchos cada vez más corto. Y esto es así dado que los topes permanecen congelados ante una economía que se ve afectada por un proceso inflacionario.

Entonces, tanto los que están inscriptos como locadores o prestadores de servicios como los que realizan otras actividades sufren las consecuencias del aumento de precios, que torna casi imposible mantenerse dentro del régimen.

Tal es el caso de quienes se encuentran encuadrados en la categoría "L" -para venta de productos- que tienen un tope de facturación de $300.000 al año y que están obligados a poseer tres empleados como requisito de permanencia.

sueldo mínimo de convenio de los empleados de comercio de la categoría maestranza y servicios (es decir, una de las más bajas), estaríamos frente a un sueldo mensual de $6.050".

Este valor incluye como único adicional el presentismo y un importe promedio de cargas sociales del 17 por ciento.

Es decir, un monotributista en estas condiciones debe afrontar un gasto anual por sus tres empleados de $235.950. Si a este valor se le incluye el pago de la cuota del régimen simplificado ($2.957 por mes), sumaría un total $271.434 al año. O, dicho de otra manera, estos gastos representarían un 90% de los ingresos máximos de facturación permitida.

"Por lo tanto, solamente por los importes de los sueldos mínimos que se deben abonar, convierten en ilusoria la posibilidad de permanecer en el Monotributo para estas categorías, ya que obviamente a estos gastos hay que sumarles, como mínimo, el costo de los bienes vendidos, los alquileres y todo el resto de los servicios pagados", señaló Buedo.

Pero esta situación no es exclusiva de quienes venden productos. También los que prestan servicios se ven claramente afectados por la falta de actualización de los parámetros que delimitan el régimen.

Por ejemplo, un profesional que en 2010 facturaba $10.500 por mes estaba encuadrado en la categoría "H". Ahora bien, si éste hubiese ajustado su tarifa para 2011 un 19% (unos puntos por debajo de la inflación), facturaría $12.500 mensuales y treparía al último escalón.

Incluso, su permanencia en este peldaño sería temporal si repitiera el procedimiento de ajuste en un 20% por año (algo que parece lógico), ya que en 2013 debería abandonar el Régimen Simplificado porque su facturación mensual sería de $18.000 (el máximo permitido es de $16.667).

En este escenario, Sasovsky destacó que "para comprender en dónde estamos parados frente al Monotributo, debemos observar dos temas fundamentales":

- El avance acelerado de la regresividad que se contrapone con la progresividad de la tributación nacional.

- La carga administrativa con la que se diseñó esta forma de tributación, la cual sin dudas se ha ido multiplicando con el correr de los tiempos hasta llegar a constituir un verdadero costo económico y de estructura para los miembros de este cada vez más "selecto club de los monotributistas".

El especialista sostuvo que sería recomendable que "así como cuatrimestralmente los contribuyentes deben adecuar sus categorías para contemplar los efectos del 'crecimiento' del emprendimiento", el fisco debería "actualizar de igual forma los límites de categorización para 'mantener' la finalidad progresiva del régimen".

Por esta razón, Sasovsky remarcó: "Entiendo que cuando se pierde el foco del porqué de las cosas, es el momento en el que todo pierde sentido".

Y disparó: "No sirve de nada tener un régimen para pequeños contribuyentes en el que los mismos sujetos no puedan mantenerse como tales y menos aún cuando los elementos objetivos que los definen no representan su función".Ingresos fijos vs. costos en alza

Otro de los factores que demuestran la desactualización de los parámetros que establece el Monotributo es el de los costos.

Al respecto, Salvador Gabriel Nicosia, titular del Estudio SGN, explicó que una de los motivos de exclusión del régimen es el importe de las compras más los gastos inherentes al desarrollo de la actividad.

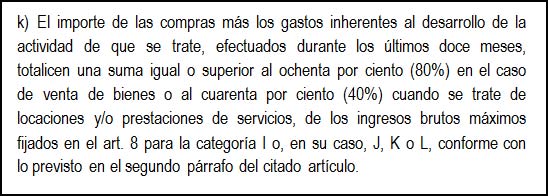

En efecto, el artículo 20 de la Ley del Monotributo establece en su inciso k, lo siguiente:

"Con lo cual al aplicar los porcentajes establecidos en el mencionado artículo partiendo de una base desactualizada se incurre en gastos arbitrarios a valores fuera del mercado", remarcó el especialista.

Y agregó: "Es evidente la necesidad de una modificación de los topes de las categorías de ingresos del régimen simplificado como consecuencia del aumento en el nivel general de precios".

Esto es así, según Nicosia, ya que implica un nivel de facturación más elevado para hacer frente a los diferentes costos en aumento.

"Esto hace que los pequeños contribuyentes se ubiquen en niveles superiores en la escala o, incluso, hasta que pierdan tal condición por exceder los topes máximos establecidos", concluyó el especialista.Un proyecto para corregir los parámetros

Por su parte, el consultor tributario Juan Carlos García indicó que "la problemática actual de un monotributista no difiere de la que viven actualmente en una economía inflacionaria el resto de los contribuyentes: escalas de alícuotas de impuestos, valores límites a cómputos de créditos fiscales, deducciones de gastos y otro tipo de conceptos que no se ajustan hace años".

Por esta razón, el experto destacó que "lo que más urge en el mencionado régimen es la actualización del monto de los ingresos brutos que delimitan cada categoría".

Y aclaró que "cierto sector de la Cámara de Diputados (legisladores del Partido Radical) así lo ha entendido y ha presentado un proyecto de ley para actualizar de manera automática y en forma anual los parámetros económicos que se toman para categorizar a los monotributistas".

Para García, "son los legisladores quienes deberán decidir si coinciden con la apreciación de la existencia de una economía inflacionaria y dañina o si, por el contrario, la misma goza de tan buena salud que no se justifica realizar ningún cambio".

A modo de ejemplo, el experto destacó el caso de la Reforma Tributaria de Colombia (Ley 1.607) para mostrar cómo es considerada esta situación en otros países.

La misma, según el especialista, agregó al sistema ordinario de liquidación del Impuesto a la Renta dos sistemas de Impuesto Mínimo a los cuáles pueden acceder los contribuyentes que no superen determinado monto de ingresos.

"Lo destacable del caso es que el total de ingresos a ser considerado según el caso, no es medido en pesos colombianos sino en una unidad de medida denominada UVT (Unidad de Valor Tributaria) la cual se actualiza año a año", concluyó García.