Comercial del Plata destina $2.500 millones para comprar el resto del capital de Morixe

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/09/560252.jpg)

A principios de julio pasado, Sociedad Comercial del Plata (SCP), compró Morixe Hermanos por u$s18 millones.

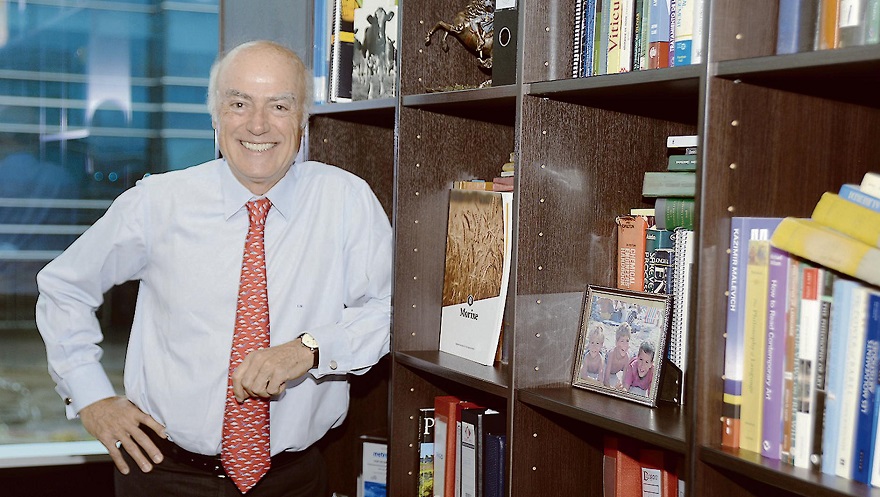

En realidad, la empresa que conduce Ignacio Noel se quedó con el 78% del capital accionario de la fabricante de harinas donde el empresario también posee acciones.

Con esa transacción, el objetivo de SCP fue el de incrementar su participación en el segmento agroindustrial y fortalecer su portfolio de negocios manteniendo el balance entre sectores ligados al mercado interno (construcción, logística y distribución combustibles) y sectores con ingresos ligados al dólar (gas y petróleo, agroindustria).

De hecho, según cálculos de la propia sociedad, el ingreso de Morixe a SCP generará un incremento de las ventas consolidadas en más de u$s100 millones anuales con un 25% derivado de negocios de exportación.

Sociedad Comercial del Plata apuesta por más acciones

Ahora, y como parte "obligada" de la transacción, SCP salió a realizar una Oferta Pública de Acciones (OPA) sobre las más de 5.500 accionistas de Morixe que flotan en el mercado de capitales.

Se trata de una operación habitual en este tipo de compras que se realizan en cumplimiento de las normas de mercado de capitales y que obligan a SCP a efectuar esta OPA por el resto de las acciones circulantes de la fabricante de harina.

Comercial del Plata mantiene la cotización de Morixe

"La sociedad confía en el futuro del mercado de capitales argentino, por lo que su intención es mantener la cotización bursátil de Morixe Hermanos SA, tal como viene ocurriendo ininterrumpidamente desde hace más de 60 años", informó la compañía en un documento enviado a la CNV.

Lo que en concreto ocurrirá es la implementación de una oferta para la adquisición de la totalidad de las acciones Clase A y Clase B, actualmente emitidas y en circulación de Morixe Hermanos, libres y exentas de todo gravamen, prenda o medida cautelar y que no sean de propiedad de SCP.

En este sentido, para saber cuánto dinero deberá disponer la sociedad si la operación se concreta de manera total hay que sumar el valor de la OPA que es de $40 por las 281 millones de acciones de Morixe, por el 22,2% de los accionistas minoritarios, todo lo cual arroja una suma cercana a los $2.500 millones.

De todos modos, cabe recordar que la propia sociedad anunció públicamente al momento de la compra (hecho relevante y actas de directorio y manifestaciones del propio Ignacio Noel) que no es su intención adquirir ese 22,2% restante y pretende que Morixe siga cotizando en la bolsa bajo la siglas de MORI.

Por eso, las condiciones esenciales de la oferta se realizan en cumplimiento del título III de la Ley 26.831, de Mercados de Capitales, relativo a la oferta pública de adquisición por toma de control. Y está dirigida a los titulares de 381.682 acciones ordinarias, escriturales, Clase A, de valor nominal un peso ($ 1) cada una y derecho a cinco votos por acción y 62.189.641 acciones ordinarias, escriturales, Clase B, de valor nominal un peso ($ 1) cada una y derecho a un voto por acción.

Es decir, la OPA se lleva a cabo para 62.571.323 de acciones representativas del 22,20% del capital social y del 21,85% del total de votos de Morixe que se encuentran admitidas al régimen de oferta pública de la CNV.

En este sentido, SCP ofrece pagar, como única y total contraprestación, la suma de $40,80 por cada Acción Clase A o Clase B, en tanto que el Banco de Galicia y Buenos Aires ha otorgado una garantía respecto al pago del precio ofrecido.

"El oferente no tiene intenciones de retirar del régimen de la oferta pública los valores de Morixe; formular una declaración unilateral de adquisición u oferta pública de adquisición por retiro; y/o realizar fusiones u otras operaciones societarias de relevancia que involucren a Morixe", agrega la nota de SCP enviada a la CNV.

La sociedad considera que "el precio ofrecido es equitativo y fue fijado por encima de los parámetros mínimos establecidos por la Ley de Mercado de Capitales y las Normas".

Aclara además que se trata de una oferta "irrevocable" sin que haya lugar a su modificación, desistimiento o cesación de efectos sino en los casos y forma previstos en dicho capítulo de las normas.

Y explica que el pago de la propuesta se hará con fondos propios, no siendo necesaria la obtención de financiamiento de terceros.

En cuanto a los plazo y términos para aceptar la OPA, estará vigente por de 20 días hábiles que comenzaron el pasado 19 de septiembre y finalizan el 2 de octubre próximo, aunque podrá haber un plazo adicional.

/https://assets.iprofesional.com/assets/jpg/2023/04/552062.jpg)