Sistemas de recaudación provinciales: entre el federalismo, la confiscación y el canibalismo

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2024/03/569136.jpg)

Los regímenes de retención y percepción del impuesto sobre los ingresos brutos inicialmente fueron concebidos como herramientas para combatir la evasión fiscal. Sin embargo desde la crisis del Tequila para acá han derivado en una práctica que distorsiona y magnifica desproporcionadamente las cargas impositivas para los contribuyentes.

Ello así, dado que se convirtieron en una tentadora maquinaria para los administradores tributarios de aumentar artificialmente los ingresos fiscales con sólo ajustar las alícuotas que aplican y mediante la utilización de parámetros cada vez más arbitrarios. El enamoramiento por el sistema se debe a que no se requieren grandes debates legislativos para su implementación; alcanza con meras resoluciones administrativas (hecho del príncipe, diría algún administrativista).

De esta forma, se distorsionan e incrementan las alícuotas efectivas a las que se ven sometidos los contribuyentes, generándose premeditadamente persistentes saldos a favor que, en algunos casos, recaen sobre sujetos que ni son contribuyentes o residen en otras jurisdicciones (violando así la territorialidad). Esta situación ha llevado a que los ciudadanos se conviertan en prestamistas involuntarios y gratuitos de las arcas provinciales.

Los excesos en los regímenes de recaudación y la consecuente generación de saldos a favor resuenan desde hace tiempo en las redes sociales, en informes de organizaciones empresariales e incluso en acuerdos fiscales como el Consenso Fiscal de 2017. Estos saldos son una realidad trágica y tangible, no una sensación.

Partimos de la base de que no resulta demasiado razonable que un fisco haga anticipar un impuesto que debe liquidarse dentro de los 15 días. Lo cierto es que el sistema está hecho para que los saldos a favor existan y para que las jurisdicciones puedan financiarse gratuitamente con los contribuyentes.

En la práctica, estos excesos limitan la capacidad de utilizar los recursos de manera productiva, al retenerse -en muchos casos, definitivamente- tales fondos. En periodos de alta inflación, obligar a los contribuyentes a anticipar impuestos -sin ningún tipo de actualización- es apropiarse indebidamente del dinero ajeno.

Pero no sólo los fiscos obtienen beneficios: los fondos quedan en manos de agentes recaudadores que (no miremos para otro lado) pueden beneficiarse con la colocación de dicho capital hasta su ingreso en las arcas públicas. Pensemos, por ejemplo, en las cuantiosas retenciones que debe practicar un banco y la "tasa" que puede obtener hasta el vencimiento del plazo para su ingreso.

Consecuencias fatales de impuestos sin ley

Las retenciones y percepciones excesivas se suelen transformar en impuestos adicionales, sin ley que los sustente, desatendiendo los principios fundamentales del derecho tributario. Ni que hablar cuando se generan saldos a favor de manera recurrente. Estos saldos resultan de difícil recuperación, pues para ello se suele entrar en procesos burocráticos dignos de una novela de Kafka y que, en la mayoría de los casos, cuando se devuelven, ello puede ocurrir luego de varios años.

No debe sorprender que estos sistemas lleven a cada vez más ciudadanos se aparten de la formalidad y así frustrar sistemas electrónicos de pago que hasta hace poco (pandemia mediante) habían contribuido a que una buena parte del comercio del país se bancarizara o digitalizara.

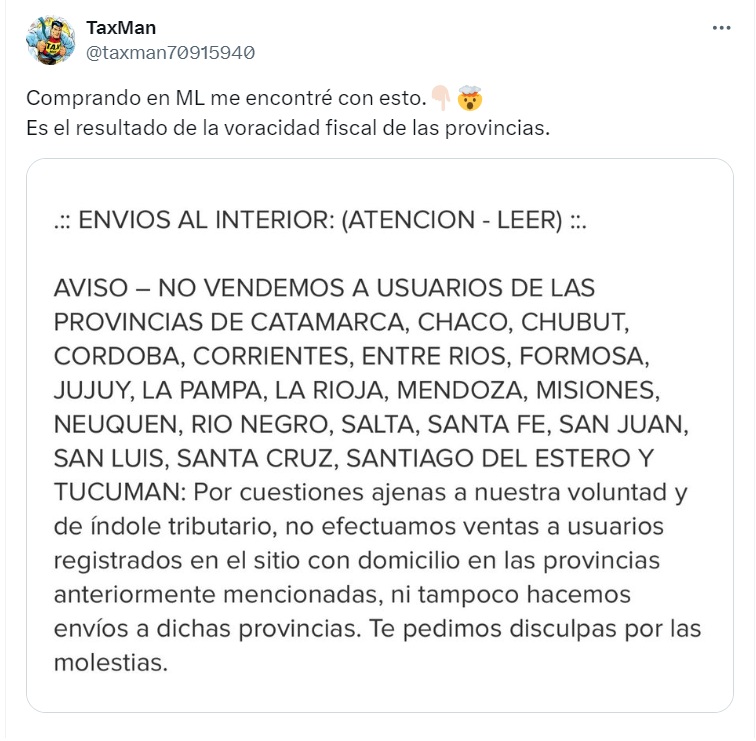

Los abusos y superposiciones en los regímenes de recaudación también generan problemas prácticos, como la negativa de algunos comerciantes a operar con ciertas jurisdicciones provinciales, como se evidencia en casos reportados en redes sociales, lo que limita la libre circulación de bienes y servicios y opera en los hechos como aduanas interiores, perjudicando a los ciudadanos de las mismas provincias que aprueban esos perversos regímenes. Ver en este sentido:

En pocas palabras, estos métodos abusivos de recaudación anticipada tienen un fuerte impacto económico negativo. Esto se traduce en consecuencias importantes y no deseadas para el desarrollo del país y para el acceso de los ciudadanos a bienes y servicios, generando limitaciones comerciales y disparidades regionales contribuyendo al problema en lugar de resolverlo.

Hacia soluciones creativas dentro de las normas vigentes

El federalismo fiscal no puede ser la excusa de los administradores tributarios para violar sistemáticamente los derechos y garantías de los contribuyentes so pretexto de sus facultades recaudatorias y la indisponibilidad de la renta pública. Hoy en día los fiscos provinciales parecen competir en quién es más agresivo en sus respectivos regímenes de retención y percepción.

Todo esto subraya la necesidad de que alguna autoridad intervenga para restablecer el orden en el sistema tributario y promover la formalización de la economía como necesidad estratégica nacional.

Existen organismos creados a partir de pactos federales que podrían tomar cartas en el asunto: nos referimos a la Comisión Federal de Impuestos y a la Comisión Arbitral, que en mayor o menor medida podrían realizar mejores esfuerzos en coordinar, armonizar e integrar la tributación local. No es suficiente practicar turismo tributario e ir a sesionar en Base Marambio. Ver en este sentido:

Es importante recordar que la firma del Convenio Multilateral y de la Ley de Coparticipación Federal tuvieron como objetivo asegurar que los contribuyentes que desarrollan actividades lucrativas en múltiples jurisdicciones no vean magnificada su carga tributaria bajo la pretensión de cada uno de los fiscos de quedarse con el total de la torta, como bien nos enseñaba el maestro Bulit Goñi.

Dada la inactividad (y, en muchos casos, complacencia) de los organismos intrafederales (cuya legalidad también ha sido puesta en duda por algunas sentencias judiciales) creemos que existen algunas soluciones, parciales pero necesarias para -cuanto menos- atemperar los abusos a los que durante años han estado sometidos los contribuyentes.

Por ejemplo, el Banco Central de la República Argentina podría jugar un papel fundamental en la regulación de los sistemas de pago y en la reducción de los costos dentro del sistema financiero, estableciendo limitaciones razonables a los sistemas de retenciones en CBU y CVU, como el SIRCREB y SIRCUPA, contribuyendo de esta forma a la consolidación y desarrollo de una verdadera Autopista Nacional de Pagos (tal como sostiene el ex vicepresidente del BCRA, Lucas Llach). Cuando las provincias crean regímenes que terminan actuando como impuestos sin ley y atentando gravemente contra la formalización de la economía, es necesario que el gobierno federal intervenga.

La Ley de Entidades Financieras (21.526) establece que el secreto financiero no se levanta para las provincias salvo en casos muy concretos. Si una ley federal les prohíbe a las provincias acceder a los datos de operaciones pasivas, ¿¡cómo se les va a permitir interferir, vía SIRCREB, en el movimiento de dinero de sus clientes?!

La autoridad de aplicación de las entidades financieras es el BCRA, por lo que éste debería ser quien regule, ordene y restrinja toda clase de abusos de las provincias en este ámbito. De hecho, como bien señala un experto en temas de federalismo fiscal como Aníbal O. Bertea, durante el sinceramiento fiscal aprobado mediante la Ley 27.260, esta autoridad fue la que prohibió retener o percibir en las cuentas afectadas a este régimen.

A través de este mecanismo, podría obligarse a las entidades financieras a limitar las alícuotas de retención o percepción aplicables a los contribuyentes que ingresan a estos polémicos sistemas, así como también, para el caso de las operaciones esporádicas o venta de artículos personales por plataformas digitales, fijar pautas respecto a la necesidad de una cantidad de operaciones mínimas que deben realizarse para ser sujetas a las detracciones.

Otra solución a ser explorada consiste en que el Gobierno federal permita a los contribuyentes usar -en una especie de cuenta corriente tributaria- los saldos a favor que se generen a los contribuyentes en las provincias y la Ciudad Autónoma de Buenos Aires, los cuales luego detraería de la coparticipación federal o de las transferencias discrecionales que pensaba asignar a cada jurisdicción.

También entendemos que es necesario evaluar todo el sistema de recaudación y considerar soluciones que no sólo respeten los derechos de los contribuyentes, sino que también promuevan la formalización económica y la equidad fiscal. La Constitución Nacional contiene cláusulas que indirectamente pueden condicionar las potestades tributarias de las jurisdicciones subnacionales en favor de un tipo de regulación como la que postulamos.

Así, las denominadas cláusulas del progreso y del comercio se erigen como herramientas útiles para planificar políticas de bienestar a largo plazo y resolver desequilibrios económicos.

Obviamente, una solución de mayor solidez requiere la intervención del Congreso Nacional y un amplio consenso político, hasta tanto se arribe a una nueva ley de coparticipación que contenga expresamente limitaciones y soluciones para este flagelo.

Lamentablemente mientras ninguna de estas (u otras) alternativas se discuta y alguna de ellas se implemente, la solución siempre será individual, con el dispendio jurisdiccional que ello provoca, y en detrimento de alcanzar el ideal de nación prospera que todos anhelamos.

No es cuestión de buscar más nichos de recaudación con los cuales seguir asfixiando a la economía formalizada, como tasas al limón o similares, sino hacer emerger esa economía subterránea que aguarda agazapada hasta que se aprueban nuevos regímenes de amnistía fiscal pero que, en el cotidiano, no contribuyen al sostenimiento y fortalecimiento de las finanzas nacionales y subnacionales.

¡Basta de sheriffs empoderados tras el escudo del federalismo fiscal! ¡La formación del tesoro público no puede conformarse saqueando a los contribuyentes, desconociendo la propiedad privada y violando la seguridad jurídica!

Resta sólo recordar las valientes expresiones de José O. Casas cuando en un fallo, como juez del Superior Tribunal de Justicia de la Ciudad Autónoma de Buenos Aires, sostuvo que "la pretensión deliberada del fisco de generar pagos a cuenta (…) con cabal conciencia de ello por parte de los funcionarios —configurando el elemento subjetivo de su conducta antijurídica— bien podría encuadrar en el delito de "exacciones ilegales", tipificado por el artículo 266 del Código Penal".

Por Tributaristas Tuiteros