Inflación, dólar e impuestos: el comportamiento de cada uno en los últimos 15 meses

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/10/561686.jpg)

Luego de transcurridos quince meses, desde el 1 de enero del año pasado, según los datos que surgen del INDEC, el mismo organismo que hizo las mediciones en todo ese período, la información que surge puede estar diciendo algo. Esto sucede a pesar de que, a descrédito de la estadística, algunos opinen que los números se acomodan según la postura que se defiende.

Los indicadores de la macro están mejorando: déficit fiscal, cotización de títulos, riesgo país, nivel de reservas y la emisión monetaria; pero, en Argentina, cuando la macro festeja generalmente la micro padece.

Para completar el análisis, se deberían considerar las fechas en que se celebraron las elecciones PASO y las definitivas que transcurrieron durante el año pasado. Tampoco tendrían que dejarse afuera las opiniones y las promesas de los diferentes candidatos que, probablemente, incidieron en la evolución que tienen las, sensibles, variables económicas del país.

Vamos al escenario económico y luego a ver lo que sucedió con los impuestos:

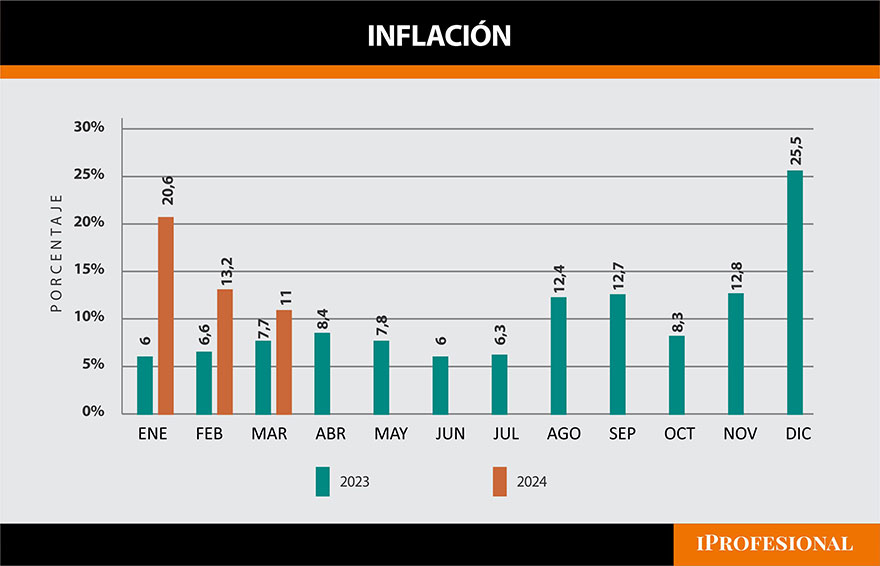

1 - La evolución de la inflación:

La variación de los precios minoristas, según el índice de Costo de Vida publicado por el INDEC, tuvo la siguiente evolución desde comienzos del año 2023, hasta la actualidad:

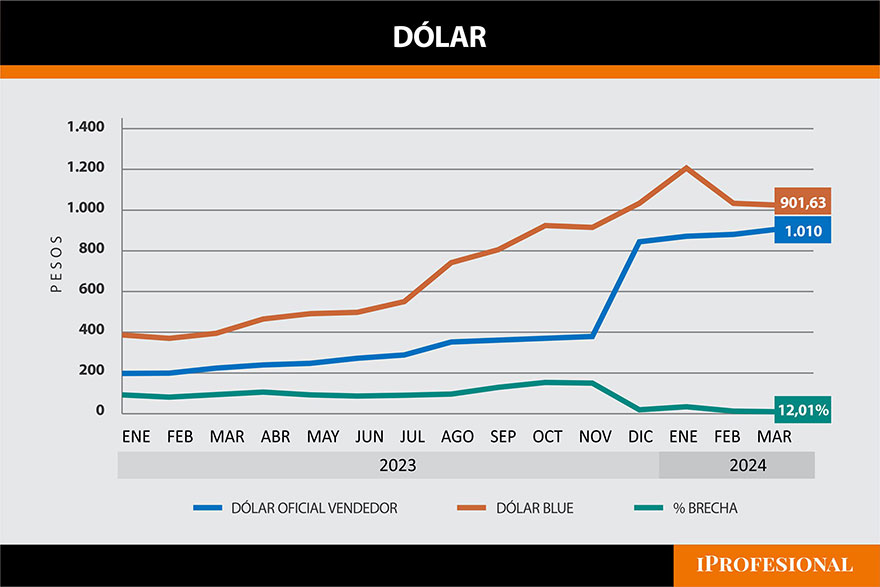

2 - Evolución del dólar oficial, el dólar paralelo y la brecha cambiaria:

El tránsito del dólar oficial en comparación con los otros tipos de cambio, también tuvo distintos resultados, durante los quince meses.

La brecha, según el cristal con que se mire, podría definirse como perjudicial ya que distorsiona el desarrollo de la economía. Sin embargo, desde el lado favorable, hizo un gran aporte a la recaudación tributaria de estos años. El Estado se benefició.

Esto es por la influencia del impuesto PAIS y por las percepciones que cuando se permiten descontar de otros impuestos y reintegrar a los contribuyentes, se hace a valor histórico, licuándose su valor real con los altos niveles de inflación.

3 - Los diferentes caminos tributarios transitados

Mientras tanto, en estos 15 meses, entre los dos gobiernos se pasó del "alivio" al "apriete del cinturón". El gobierno, con las políticas del Ministro de Economía Sergio Massa, entre otras cosas, durante el año pasado implementó las siguientes medidas:

- El decreto 438/03 dispuso el pago de una asignación no remunerativa, a favor de los empleados en relación de dependencia privados y los trabajadores del Estado nacional. El valor total de este beneficio asciende a $60.000, que deberá abonarse en dos cuotas iguales de $30.000 cada una, con los salarios devengados en los meses de agosto y septiembre del 2023.

Las Micro y Pequeñas empresas que tenían el certificado vigente ante la AFIP, podían descontar las asignaciones abonadas de las contribuciones patronales (de seguridad social) abonadas. En el caso de empleadores de trabajadores de casas particulares, en algunos casos, podían solicitar el reintegro del 50% del adicional abonado a los trabajadores.

- Durante el año pasado se establecieron, hasta el mes de septiembre, tres categorías de trabajadores, de acuerdo con el nivel de los sueldos brutos mensuales: a) los que quedaban excluidos de la retención; b) los que pagaron menos de impuesto porque computaron una deducción progresiva adicional y 3) los que no tuvieron contemplaciones. A partir de octubre a través del decreto 473/23, se dispuso que para pagar el impuesto a las ganancias el sueldo mensual bruto debía superar 15 sueldos mínimos vitales y móviles

Por otro lado, se aumentaron los tramos de las alícuotas que se aplican para calcular –mes a mes- la retención. Este beneficio fue retroactivo al 1 de enero de 2023.

La AFIP postergó el vencimiento del componente impositivo de las cuotas del régimen simplificado, correspondiente a las categorías A, B, C y D, que vencen de septiembre de este año a febrero de este año. También hubo una prórroga a los vencimientos de los aportes de autónomos.

Luego, en una sesión con tribunas llenas y con el voto del presidente actual, fue aprobada la ley 27.725, que determinó para el año 2024 que la mayoría de los empleados en relación de dependencia iban a dejar de sufrir retenciones del impuesto a las ganancias, ya que para los que superaran los 15 SMMV (sueldos mínimos vitales y móviles) se creaba un impuesto cedular a los altos ingresos que superaban ese límite. Esta ley actualmente se encuentra vigente, a pesar del conflicto que se generó en las provincias por perder parte de la coparticipación federal, existiendo la idea de retrotraer la medida, dentro los diferentes borradores que van y vienen del Congreso.

El gobierno actual, propone revertir la ley de mejora de ganancias, volviendo al viejo régimen de la cuarta categoría, gravando los sueldos brutos de los empleados solteros superiores a $1.800.000 y de los casados, con dos hijos, superiores a $2.300.000. El último borrador también elimina exenciones que se habían incorporado en el régimen de retención en los últimos años.

Qué se eliminaría ahora

El incremento del 22% en los montos de las deducciones personales y en el valor de las tablas que consideraban los trabajadores que desarrollaban tareas en lo definido como zona patagónica. La exención de las diferencias de horas extras realizadas en los días feriados e inhábiles. Asimismo, se propone eliminar la exención que regía para los bonos por productividad y fallo de caja. Además, se elimina la desgravación de los suplementos particulares que cobra el personal en actividad militar. Se pretende dejar sin efecto la exención impositiva del aguinaldo, para los trabajadores que cobran hasta un determinado nivel de sueldos mensuales brutos.

Quedaría sin efecto la exención de determinados conceptos que perciben los trabajadores que realizan guardias en tareas de atención de la salud. Se eliminan exenciones de viáticos que estaban previstos para el personal del transporte y los demás convenios colectivos de trabajo. No se admitirán deducciones o desgravaciones especiales, salvo las que fueron establecidas por la ley 26.176, a favor del convenio de trabajadores petroleros para los conceptos de viandas y viáticos. Este último punto quedará limitado a favor de los trabajadores que desarrollan sus tareas como "personal de pozo", quedando excluido el personal directivo, ejecutivo y gerencial.

Otras medidas del nuevo Gobierno:

- Devaluación dólar: Aumentó el valor del dólar oficial (tipo comprador) en más de un 100%, pasando de $382,50 a $784. A través del decreto 29 y de las resoluciones generales de la AFIP 5463 y 5464 se modificaron las tasas del impuesto PAIS y de las percepciones de impuestos. Se lleva al 17,5% la alícuota del impuesto PAIS aplicable a todas las operaciones de adquisición en el exterior de mercaderías y por servicios de transporte.

- Reintegro del IVA: Esta medida, que estuvo vigente hasta fin de año, requería de una ley para continuar en el 2024. Tuvo la aprobación de la Cámara de Diputados, pero nunca la aprobó el Senado. En realidad, era un programa que estaba mal llamado, porque no significa una devolución concreta del IVA en el consumo de los bienes de la canasta básica ya que consistió en un reintegro del importe total gastado por determinados consumidores de bajos recursos económicos

- Moratoria y blanqueo: Dentro del borrador de reforma tributaria, figura una necesaria moratoria y un nuevo blanqueo que hasta cien mil dólares que se exterioricen no se paga impuesto.

- Dentro del paquete tributario, se propone reducir Bienes Personales y la eliminación del impuesto sobre la transferencia de inmuebles. Se propone crear un régimen voluntario de pago anticipado de cinco años del impuesto sobre los Bienes Personales, teniendo en cuenta los activos gravados existentes al momento de la vigencia y un sistema simplificado de pago. Se intentan eliminar las alícuotas mayores para los bienes del exterior.

Régimen Simplificado: Por un lado, se propone aumentar el precio unitario de los bienes que se permiten comercializar bajo la inscripción del Monotributo. Otro artículo sustituye los parámetros de ingresos/facturación y los montos de los alquileres devengados anualmente, para las diferentes categorías de encuadre de los contribuyentes.

/https://assets.iprofesional.com/assets/jpg/2024/03/568981.jpg)