Pelea entre Milei y el Congreso: quiénes pagarán Bienes Personales en junio sin la Ley ómnibus

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2024/02/566960.jpg)

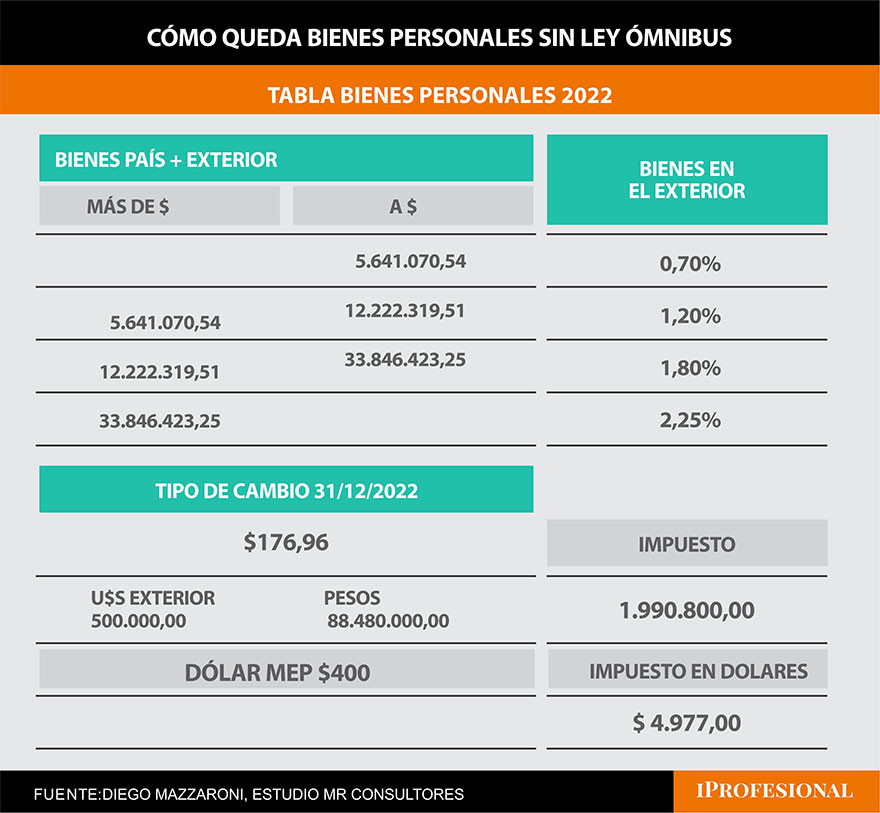

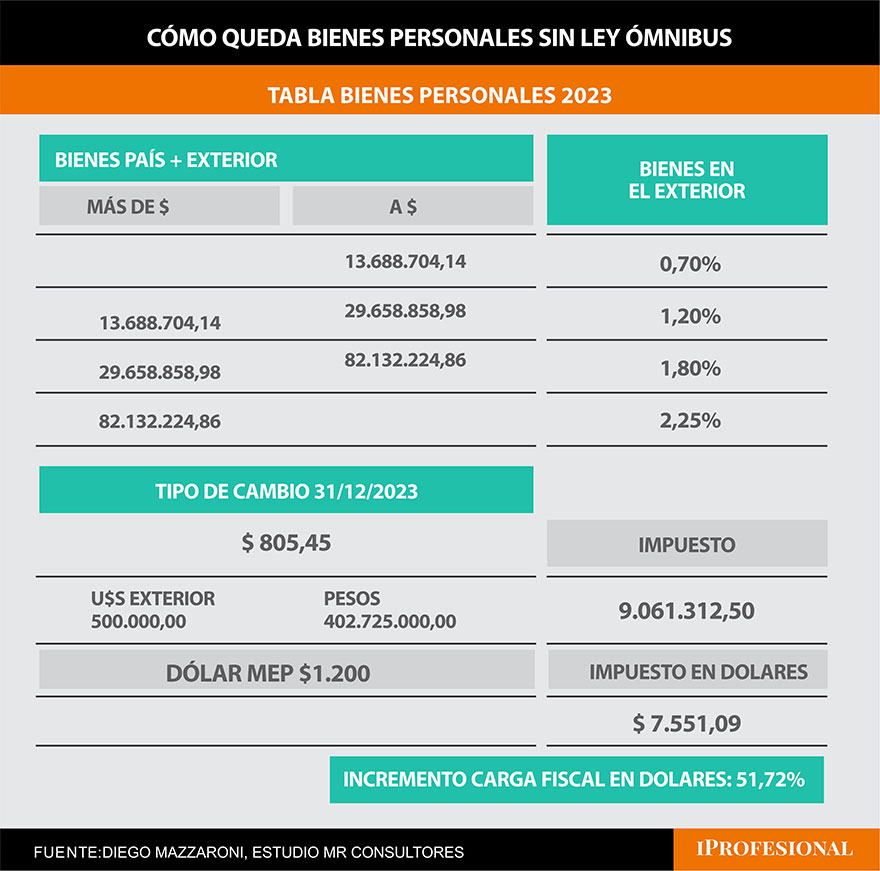

El Impuesto sobre los Bienes Personales a pagar en junio será mucho mayor y alcanzará a muchas más personas por la caída de la ley ómnibus, ya que este proyecto del presidente Javier Milei proponía la suba del mínimo no imponible y la baja de las alícuotas.

Como consecuencia de que el Gobierno retiró el proyecto que modificaba el Impuesto sobre los Bienes Personales, es altamente probable que el período fiscal 2023 deba liquidarse conforme las disposiciones vigentes al 31 de diciembre de 2023, indica Alberto Mastandrea, socio de BDO Argentina.

Cómo cambia Bienes Personales sin ley ómnibus

El proyecto de Ley ómnibus unificaba las alícuotas para los bienes del país y del exterior y definía una alícuota máxima del 1,50% hasta 2026 y de 0,5% en 2027, en lugar de las actuales de 1,75% para los bienes del país y 2,25% para los bienes radicados en el exterior, precisa.

A su vez, aumentaba el mínimo no imponible a $100 millones y el correspondiente a la casa habitación a $350 millones, explica.

Sin embargo, dado que el proyecto fue retirado, los montos vigentes son significativamente menor a los que regiría con la reforma. En efecto, el mínimo no imponible aplicable para el período fiscal 2023 quedó definido en la suma de $27.377.408,08, mientras que el de la casa habitación permanecería en $136.887.041,42, afirma.

Qué estrategia pueden adoptar los contribuyentes

Dada la vigencia de una alícuota más gravosa para los bienes que se encuentren situados y/o radicados en el exterior, revive la posibilidad que los sujetos analicen repatriar activos financieros situados en el exterior hasta el día 31 de marzo 2024 y por un monto equivalente al 5% del total de los bienes situados en el exterior (cualquiera fuera el tipo de bien), sostiene.

Se considera repatriación de activos financieros del exterior al ingreso al país, hasta el día 31 de marzo de 2024, de los siguientes bienes, enumera Mastandrea:

- Moneda extranjera situada en el exterior.

- Importes generados como resultado de la realización de los activos financieros situados en el exterior al 31 de diciembre 2023. La venta se podrá realizar antes del 31 de marzo.

Es condición para mantener el beneficio que los fondos repatriados permanezcan depositados en una cuenta abierta a nombre de su titular en entidades bancarias del país hasta el 31 de diciembre 2024 o, una vez cumplida la repatriación y efectuado el mencionado depósito, esos fondos se afecten, en forma parcial o total, a ciertos destinos, señala.

Cuáles son los bienes exentos del impuesto

Mastandrea apunta que están exentos del Impuesto sobre los Bienes Personales, entre otros:

- Inmuebles rurales cuyos titulares sean personas humanas y sucesiones indivisas, cualquiera sea su destino o afectación.

- Títulos, bonos y demás títulos valores emitidos por la Nación, las provincias, las municipalidades y la ciudad de Buenos Aires, y los certificados de depósitos reprogramados (CEDROS);

- Depósitos en moneda argentina y extranjera efectuados en las instituciones bancarias argentinas, en plazo fijo o caja de ahorro.

- Cuentas individuales correspondientes a los planes de seguro de retiro privados en el país.

- Obligaciones negociables emitidas en moneda nacional que hagan oferta pública.

- Cuotapartes de fondos comunes de inversión y los certificados de participación y valores representativos de deuda fiduciaria de fideicomisos financieros bajo control de la CNV y cuyo activo subyacente principal esté integrado en cierta composición por los depósitos y bienes exentos del tributo.

Cómo quedan la casahabitación y la construcción

Para el período fiscal 2023 y siguientes, quedan exentos los inmuebles destinados a locación para casahabitación, siempre que los contratos se encuentren debidamente registrados en la AFIP y el valor de cada inmueble sea igual o inferior a $136.887.041,42 para dicho período fiscal, remarca Mastandrea.

Adicionalmente, cabría tener en consideración los beneficios establecidos por el régimen de incentivo a la construcción (Ley 27.613) que, según manifiesta el experto, consistían en los que sigue:

- Exención temporal del Impuesto sobre los Bienes Personales sobre las sumas que se inviertan hasta el día 31/12/2022. La exención opera hasta que se produzca la finalización del proyecto inmobiliario, su adjudicación o la enajenación del derecho y/o la participación originados con motivo de aquella, lo que ocurra en primer lugar. El beneficio nunca podrá superar el plazo máximo de dos períodos fiscales (31/12/2024).

- Pago a cuenta aplicable al Impuesto sobre los Bienes Personales equivalente al 1% de las sumas que se inviertan hasta el día 31/12/2022. Si no se pudo aprovechar para el período fiscal 2022, se podrá utilizar en el período fiscal 2023.

Además, por el tratado para evitar la doble imposición entre Argentina y Bolivia el patrimonio situado en el territorio de uno de los estados contratantes, será gravable únicamente por este país. Así, las participaciones sociales, acciones y otros valores mobiliarios emitidos por compañías radicadas en Bolivia se encuentran exentos del Impuesto sobre los Bienes Personales, subraya.

Cómo tributan Bitcoin y el resto de las criptomonedas

Por último, un aspecto aún no resuelto normativamente se vincula con el tratamiento a otorgarle a las monedas digitales. Sobre el particular, recordemos que existen dos posturas bien diferenciadas, advierte:

- Una afirma que se trata de un activo intangible y, por lo tanto, exento del tributo.

- La segunda sostiene que se trata de un activo financiero gravado por el impuesto, y esta es la postura de la AFIP.

Si bien hasta 2019, la AFIP consideró que las monedas digitales estaban exentas por tratarse de un activo intangible, en 2022 se expidió en el sentido de que tipificarse como títulos valores y, por lo tanto, están gravados en el Impuesto sobre los Bienes Personales, recuerda.

Este criterio aseveró que las criptomonedas, para la AFIP, participan de las características principales de los títulos valores; es decir, lo siguiente, enfatiza Mastandrea:

- Son valores incorporados a un registro de anotaciones en cuenta (la blockchain).

- Resultan bienes homogéneos y fungibles en los términos del Código Civil y Comercial.

- Su emisión o agrupación es efectuada en serie, conformada esta por cada bloque que integra la cadena, y pueden ser susceptibles de tráfico generalizado e impersonal en los mercados financieros.

Esto explica que el tratamiento de los criptoactivos aún continúa siendo controvertido, concluyó Mastandrea.

/https://assets.iprofesional.com/assets/jpg/2021/05/516288.jpg)