Los cambios que vienen en enero para Ganancias y Monotributo

:quality(85)/https://assets.iprofesional.com/assets/jpg/2016/12/438361.jpg)

Gracias a lo que estableció el año pasado la Ley 27.346, en enero se actualizarán las categorías del Régimen Simplificado. También, se ajustarán las deducciones y las escalas que se utilizan para el cálculo de la Retención del Impuesto a las Ganancias que soportan los empleados y los jubilados.

Los autónomos, en cambio, tendrán que esperar más tiempo para notar los beneficios, ya que aparecerán en el recálculo de los anticipos que venzan durante el año 2018 y recién cuando presenten la declaración anual que vencerá en el 2019.

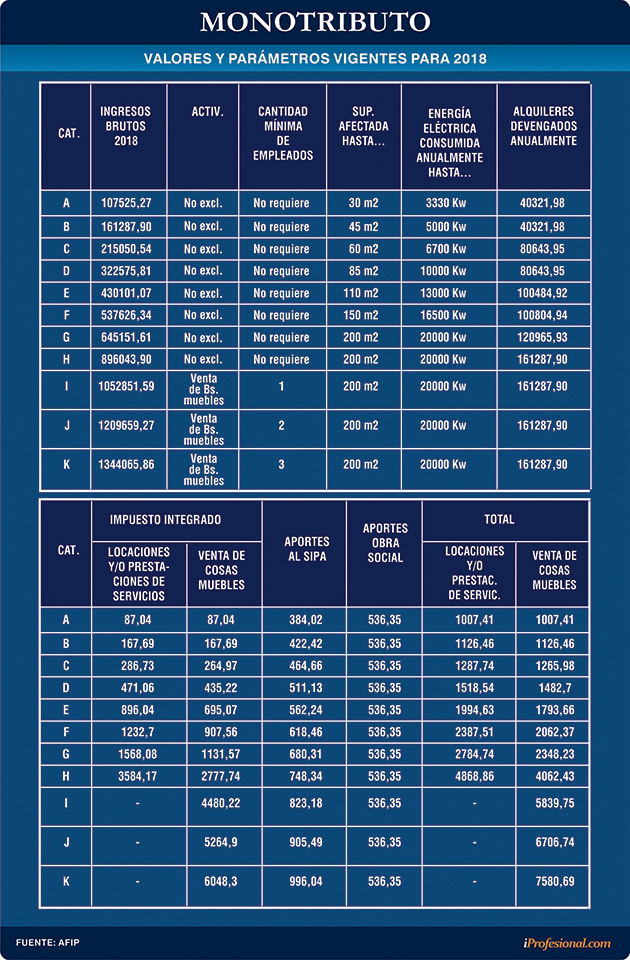

En el caso del Monotributo la variable de actualización que se usa es la movilidad previsional, los aumentos de este año, del 13,32% que rige desde el mes de septiembre, más el incremento que hubo en el mes de marzo de 12,96%, dan como resultado que las categorías del Monotributo tengan que actualizarse finalmente un 28%.

Con la modificación realizada recientemente, que cambió la fórmula para la determinación del índice previsional, a partir del próximo ajuste, que se hará en enero de 2019, el aumento estará dado por la combinación de la inflación (70%) y el índice de evolución salarial RIPTE que aportará un 30%.

La ley 27.346 dispuso que las modificaciones del Monotributo se realicen en todos los meses de septiembre; sin embargo la AFIP modificó la fecha llevando los cambios al mes de enero.

En cuanto al Impuesto a las Ganancias, la misma norma ordena que las deducciones personales (mínimo no imponible, deducción especial y las cargas de familia) deban actualizarse según el índice salarial RIPTE, que con la variación que tuvo desde octubre de 2016 a octubre de 2017, llegó al 28,77%.

Cambios en el Monotributo

En la página Web de la AFIP ya figuran las nuevas tablas de las diferentes categorías del Monotributo, que regirán desde el 1 de enero de 2018.

La próxima recategorización deberá hacerse el 20 de enero próximo, teniendo en cuenta los nuevos parámetros de ingresos y de alquileres que fueron incrementados en un 28%.

Pero además suben, en ese mismo porcentaje, las mensualidades de los componentes impositivos, previsional y de la obra social que tienen que pagarse ya desde enero.

Las nuevas cuotas que surjan de la recategorización influirán desde febrero, pero aquellos que no cambien también tendrán los incrementos en las cuotas por los nuevos valores que regirán. Con lo que hoy está vigente, los que no tengan cambios en sus parámetros no deberían hacer trámites.

La cuota del componente de obra social hasta hoy poseía un mecanismo de ajuste autónomo, pero ahora también se lo incrementa un 28%, llegando a $ 536,35 para la afiliación individual y para cada una de las cargas de familia que adhieran.

Los cambios de la reforma

Los principales cambios que se harían en el Régimen Simplificado, con la reforma tributaria que se encuentra en el Congreso, son los siguientes: - Se incrementa a $15.000 el valor unitario de los bienes que se pueden comercializar (hoy $ 2.500).

- Las sociedades de hecho no podrán ser más monotributistas. Se elimina la cantidad mínima de empleados que obligatoriamente deben tener las tres categorías más altas. Habrá dos recategorizaciones semestrales (hoy 3 cuatrimestrales).

- No habrá exclusión por el patrimonio que se posea; lógicamente, como sucede siempre, los gastos, las compras y los movimientos bancarios deberán responder a los ingresos declarados en el Monotributo. Modifican el premio por cumplimiento, al adherir a pagos por débito automático. Se mantiene el número de tres actividades que se pueden incorporar al Régimen Simplificado.

Modificaciones en Ganancias para el 2018

Para actualizar las deducciones y las escalas la ley 27.346 estableció que tendrá que utilizarse el coeficiente que surja de la variación anual de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), correspondiente al mes de octubre del año anterior al del ajuste respecto al mismo mes del año previo.

La evolución del índice produjo un aumento del 28,77% en las deducciones personales y en los tramos de las escalas. La AFIP, a través de un comunicado de prensa reconoció la actualización y publicó las nuevas tablas en su página Web.

Actualmente pagan Ganancias los trabajadores que superan los siguientes ingresos mensuales netos: 1* Empleados solteros: $23.185; 2* Casados: $26.912, y 3* Casados con dos hijos: $ 30.671. A partir de enero estos valores pasarían a: $29.855; $34.655 y $39.495, respectivamente.

Pero además se ajustaron los escalones de las alícuotas, lo que producirá que los que paguen lo tengan que hacer con menores tasas efectivas de impuesto.

Para los empleados el beneficio debería ser inmediato, o sea tendría que regir sobre los sueldos que se cobren desde el primer día del mes de enero. Si las empresas pagan diciembre, hasta el cuarto día hábil de enero de 2018, el efecto que tendría el tributo sobre ese sueldo sería menor ya que pasa al año que viene, cuando las deducciones y las escalas sean mayores.

Qué propone la reforma

De lo que está hoy en el Congreso, referido a las desvinculaciones laborales, sólo estarán gravadas por el Impuesto a las Ganancias las indemnizaciones de cargos directivos y ejecutivos de empresas públicas y privadas que excedan los montos indemnizatorios mínimos establecidos por las leyes laborales.

Lo mismo ocurrirá con los importes percibidos por acuerdos consensuados y por retiros voluntarios que excedan esos límites.

En este punto existe un retroceso, ya que antes con los fallos de la Corte en todas las desvinculaciones laborales, incluidas las que superaban los topes legales de indemnización, quedaban eximidas del Impuesto a las Ganancias.

Por otro lado, se autorizará la deducción de los aportes que se hacen a seguros de retiro privados, controlados por la Superintendencia de Seguros de la Nación.

Para los autónomos la reforma promete incrementar la deducción especial al doble, todavía sigue sin entenderse porqué no se equipara con la de los empleados, y aumentaría en una vez y media para los nuevos profesionales y los nuevos emprendedores.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594495_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/593600_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2021/04/515477.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/06/537174_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/09/584815_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2021/07/520323_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594906_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594905_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2022/12/547763_landscape.jpeg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594578_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591549_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/03/570376_landscape.jpg)