Ya reglamentados, rigen nuevos beneficios fiscales y financieros para las pequeñas empresas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2015/04/417788.jpg)

La ley 27.264, publicada en el Boletín Oficial el 1 de agosto de 2016, establece beneficios fiscales, medidas de fomento para las inversiones y ventajas financieras para las Pequeñas y Medianas Empresas.

Esta norma fue reglamentada recientemente, por medio de un decreto y dos resoluciones de la AFIP, poniéndose en vigencia desde ahora el pago del IVA a los 90 días y el cómputo del Impuesto sobre los débitos y créditos bancarios.

Beneficios fiscales:

Los contribuyentes que encuadren dentro de la categoría de Micro, Pequeñas y Medianas Empresas, según lo que establece la ley 25.300, no pagarán el Impuesto a la Ganancia Mínima Presunta, desde el ejercicio 2017.

La ley ómnibus de blanqueo (27.260), sancionada recientemente, ya prevé que este tributo se elimine para todos las empresas a partir del año 2019.

Por otro lado, las que se encuentran definidas como micro y pequeñas empresas podrán computar el 100% del Impuesto sobre los débitos y créditos bancarios como pago a cuenta del Impuesto a las Ganancias.

En cambio, las que califican como medianas que integran el “Tramo I” de la clasificación realizada por la ley 25.300, podrán computar el 50% de ese tributo.

El cómputo del pago a cuenta podrá realizarse en la declaración jurada anual o en los anticipos del Impuesto a las Ganancias.

De generarse saldo a favor, por el cómputo efectuado, la empresa podrá solicitarle a la AFIP la reducción de sus anticipos que tenga que ingresar a futuro. Actualmente, todos los contribuyentes pueden descontar sólo el 34% del tributo cobrado por las acreditaciones (depósitos) de Ganancias y de Mínima Presunta.

Otro beneficio que se prevé, siempre para ese tipo de empresas, es el de poder ingresar el Impuesto al Valor Agregado a los 90 días de su liquidación.

Si bien, a partir de este mes de junio, la AFIP autorizó ingresar el impuesto trimestralmente, el pago de las tres liquidaciones se tiene que efectivizar en la fecha de vencimiento correspondiente al tercer mes que integra el trimestre; acumulándose de esta manera un importante monto a pagar.

Por otro lado, en los casos que los pequeños contribuyentes posean saldos a favor y a la vez sean deudores del Fisco, se permitirá la compensación directa de los saldos, a través del sistema de “Cuentas Tributarias”.

Por último, en materia impositiva, se faculta a la AFIP para efectuar tareas de simplificación tributaria para aliviar la carga que tienen las PYMES; y al Poder Ejecutivo a otorgar beneficios tributarios diferenciales a favor de las empresas que se encuentren ubicadas en zonas de frontera.

Fomento de inversiones:

La ley crea un Régimen de fomento de inversiones productivas para las Pymes, para las erogaciones que se realicen, entre el 1 de julio de 2016 hasta el 31 de diciembre de 2018, destinadas a bienes de capital y a obras de infraestructura. Se favorecerán las inversiones en la fabricación, la importación y la compra de bienes nuevos o usados, excluyéndose automóviles.

Se mantendrá la estabilidad fiscal para las Pymes, no permitiéndose incrementar la carga impositiva para ese tipo de empresas, invitándose a las provincias para que hagan lo mismo con los impuestos provinciales y municipales.

Las empresas que hagan este tipo de inversiones, podrán computar el 10% de las mismas como pago a cuenta del Impuesto a las Ganancias, en el ejercicio que se hace la inversión, hasta el límite del 2% calculado sobre las ventas del ejercicio.

Para las empresas ubicadas en el “tramo I” de las categorías vigentes de Pymes el límite de los beneficios de la inversión será del 3% sobre la facturación anual.

Asimismo, para las nuevas empresas habrá posibilidades de cómputo de pago a cuenta en el Impuesto a las Ganancias, del 10% de las inversiones y si queda aún un saldo pendiente, el mismo se trasladará durante 5 años.

Por otro lado, en el IVA los saldos a favor originados por créditos fiscales técnicos que se generen por esas inversiones se podrán transformar en un bono que podrá ser utilizado luego para cancelar otros impuestos nacionales.

Finalmente en el proyecto de ley se propone modificar, anualmente, los parámetros para considerar a las empresas en la categoría de pequeñas y medianas. De esta manera, los montos de facturación de los últimos tres años dejarían de existir para definir a las Pymes. Además, se prevé otorgar un Régimen de bonificación de tasas de interés, con mayores porcentajes para las que se encuentren ubicadas determinadas regiones del país.

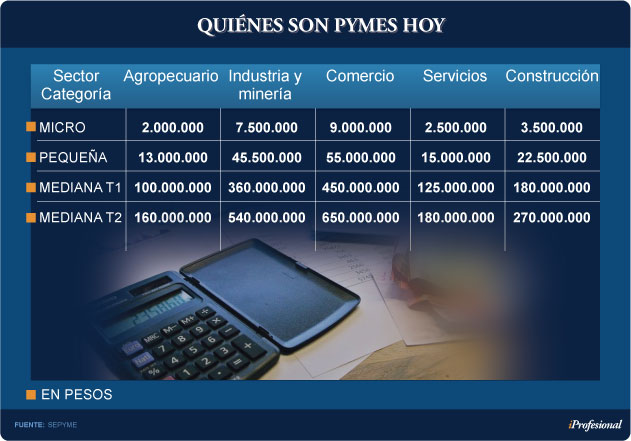

Quiénes son Pymes hoy:

Según la última Resolución de la SEPYME (11/2016) se consideran pequeñas y medianas empresas las que no superaron los siguientes montos anuales de facturación de los tres últimos años (sin impuestos):

Trámites previos:

Para conseguir los beneficios, previamente hay que hacer un trámite de inscripción que se efectúa desde la página Web de la AFIP.

Antes que nada, debe constituirse el domicilio electrónico, trámite que se realiza dando de alta esta opción, incluida dentro del sitio “Administrador de Relaciones con Clave Fiscal”.

Luego, dentro del “Sistema Registral” tiene que brindarse una dirección de correo electrónico y un número de teléfono del contribuyente.

Continuando con el trámite se tiene que dar de alta la opción y de debe ingresar con el CUIT y la clave fiscal dentro de la página Web de la AFIP, al servicio denominado “PYME Solicitud de categorización y/o Beneficios”.

A partir de la información que se brinda, sobre el total de ventas anuales de los tres últimos ejercicios comerciales, que ya viene informado en el sistema, la Secretaria de Emprendedores y de la Pequeña y Mediana Empresa calculará un promedio para categorizar a quienes hayan solicitado este beneficio, para determinar si se encuadran dentro de la categoría de PyME.

Aceptada la solicitud, se podrán visualizar el mensaje en el servicio “e-ventanilla” o en el “Sistema Registral”, en el menú “Consultas” las categorizaciones de “Empresa PyME”.

Qué rige ahora:

El decreto 1101 y las resoluciones de la AFIP 3945 y 3946, reglamentaron los beneficios fiscales para las Pymes.

1. Pago del IVA a los 90 días: Las declaraciones juradas se tendrán que seguir presentando mensualmente. El pago de cada liquidación vencerá en el tercer mes siguiente (90 días) y deberá realizarse únicamente utilizando el volante electrónico de pago (VEP).

Estos pagos diferidos no podrán incluirse en los planes de facilidades de pago permanentes que autoriza la AFIP. Para las Micro y Pequeñas empresas, que ya poseen el beneficio de pago del IVA trimestral (dado por la RG 3878) la incorporación será de oficio, a partir del período fiscal del mes de diciembre de 2016.

En cambio, las empresas Medianas del tramo 1 podrán seguir con el beneficio sólo hasta que venza su declaración de Ganancias.

2. Impuesto al Cheque: Las Micro y Pequeñas Empresas y las industrias manufactureras que sean Medianas Empresas –tramo 1- tienen el beneficio de computar el Impuesto retenido por los bancos a cuenta de Ganancias. Las Micro y Pequeñas Empresas pueden descontar el 100%. Las Industrias manufactureras medianas –tramo I de la tabla- podrán computar el 50% de todos los movimientos.

Las demás empresas (no Pymes) podrán seguir computando, como hasta ahora, el 34% del impuesto que se retiene por las acreditaciones bancarias. El beneficio regirá a partir de los descuentos que hicieron y hagan los bancos desde el día 10 de agosto de 2016, en la medida que la inscripción se efectúe hasta fin de este año.