Recaudación blue: en dólar paralelo, el ingreso impositivo ya es menor al del inicio del cepo

:quality(85)/https://assets.iprofesional.com/assets/jpg/2015/08/422821.jpg)

Los números de la recaudación fueron excelentes en los últimos tres meses. Lejos de los indicadores que muestran una caída en la actividad, las cifras proporcionadas por la AFIP no detienen su ritmo alcista.

Hasta la misma presidenta Cristina Kirchner celebró los máximos alcanzados en la última cadena nacional, cuando aseguró que "jamás se registraron tres récords de recaudación consecutivos".

Claro que estos ingresos se dan en una moneda que pierde día a día valor, al calor de la inflación.¿Qué pasaría si se considerase otro parámetro de análisis como, por ejemplo, el dólar blue? En este caso, no habría mucho para festejar.

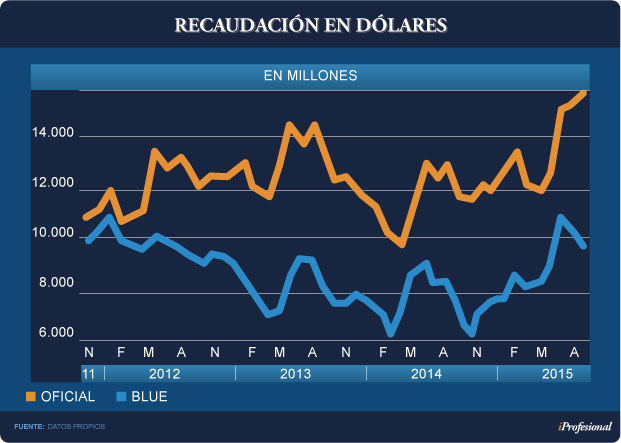

Tomando esta referencia se observa que -lejos de marcar un récord absoluto- julio estuvo por debajo de lo obtenido en noviembre de 2011, cuando comenzó el cepo cambiario.Ese mes la recaudación había totalizado unos u$s9.974 millones, mientras que los últimos ingresos -medidos en blue- alcanzaron los u$s9.772 millones.

Pero hay más. Si se analiza la serie histórica, se puede apreciar que sólo en contadas ocasiones (diciembre de 2011; enero, febrero y mayo de 2012; mayo y junio de 2015) se superó el monto recaudado en noviembre de 2011, tomado como base.

En todos los otros meses, estuvo por debajo (ver infografía):

Al medir las cifras de recaudación en ambas cotizaciones y llevarlas a un gráfico, se puede observar el distanciamiento.

En otras palabras, cómo evolucionó la brecha cambiaria: se mantuvo estable en los primeros meses del cepo y comenzó a ampliarse a partir de mayo de 2012.

El análissi cambia si se considera como parámetro al dólar oficial, ya que la recaudación también muestra una tendencia a la suba. Esto, producto de la moderación en las devaluaciones que llevó adelante el Gobierno en los últimos años.

No obstante, del análisis de los datos surge un dato clave: el incremento que muestran los ingresos a las arcas estatales es mucho más tenue que el que surge del análisis de los valores en pesos.

Por caso, si se compara el aumento entre noviembre de 2011 y julio de 2015 en moneda nominal, se observa un crecimiento del 200%. En cambio, medido en dólares, ese guarismo se reduce a una cifra que apenas supera el 44 por ciento.

Como se observa en el gráfico, mientras la curva de recaudación en pesos no para de crecer, la que mide los ingresos a la caja estatal -en términos de dólares a precio oficial- se muestra más bien chata o apenas con un leve ascenso.Recaudación vs. inflación Otro de los cristales con los que se puede analizar la recaudación "nominal" es llevarla a términos reales. Es decir, extrayendo de la cifra la inflación que mide tanto el INDEC como las consultoras privadas (que da a conocer el Congreso Nacional).

Lo que salta a primera vista es algo que ya es un secreto a voces: los datos que anuncia cada mes el fisco nacional no son tan exorbitantes cuando se considera la suba de precios de los bienes y servicios.

Como se puede apreciar en el gráfico, existen por lo menos tres realidades bien diferentes:

• La de los datos duros (nominales) que elabora la AFIP.

• Afectando las cifras por la inflación INDEC

• Haciendo lo mismo con el índice Congreso.

Mientras que en el "mundo de lo nominal" la recaudación es la más alta, las curvas muestran una clara caída cuando se considera la inflación oficial y una mucho mayor con la elaborada por los privados.

Más allá de que los números recaudatorios no son tan abultados al considerar la inflación, hay que destacar que -tomando los valores difundidos por el Parlamento- los meses de mayo, junio y julio de 2015 mostraron incrementos del 17, 18 y 20 por ciento -respectivamente- en comparación con noviembre de 2011.

Parte de la suba, según indicaron fuentes de la AFIP a iProfesional, se explica por los trabajos realizados por el fisco nacional para reducir la cantidad de contribuyentes con incumplimientos impositivos.

Sin embargo, es importante destacar que el incremento en la recaudación también es resultado de la excelente performance que tuvo el Impuesto a las Ganancias en estos últimos meses como resultado de la falta de ajuste en sus parámetros.

Tal como diera cuenta este medio, el gravamen comenzó a experimentar una suba que lo posiciona como uno de los que más aportan al total general ($1 de cada $4 en 2015), impulsado por los aportes que hacen los empleados en relación de dependencia, las empresas y a raíz de la percepión que se cobra a la hora de adquirir dólares ahorro.

Dicho de otro modo, aumenta gracias al efecto nocivo que genera la inflación en un tributo que mantuvo casi estáticos las deducciones que pueden computarse, al tiempo que se prohibió la indexación de los estados contables.

Otros impuestos "atrasados"Lo que sucede con Ganancias no es exclusivo de ese impuesto. Por el contrario, son varios los gravámenes que se ven afectados por la falta de ajuste de sus parámetros. Algunos, incluso, llevan varios años sin cambios.

El mejor ejemplo del atraso que sufre el sistema tributario es Bienes Personales, que fue modificado por última vez en 2007. En aquella oportunidad, se elevó de $102.500 a $305.000 el mínimo no imponible.

Desde aquel momento hasta la actualidad, no se incrementó el piso del gravamen pese a que los niveles de inflación fueron empujando los valores de los componentes que forman parte del patrimonio alcanzado, como ser autos, propiedades y hasta el dinero en efectivo.

De esta manera, y tal como diera cuenta este medio en reiteradas oportunidades, basta adquirir un pequeño departamento en un barrio de alta demanda, como Recoleta, para que una persona se convierta en contribuyente.

Pero, más allá de estos casos concretos, hay un dato que puede explicar mejor el atraso que posee el impuesto: al momento de su creación, el tributo tenía un mínimo de 100.000 dólares. Hoy, ese monto está apenas por debajo de los 33.000 dólares.

La falta de adecuación de los parámetros llegó también al Impuesto al Valor Agregado (IVA), ya que comprar un vehículo implica una pérdida asombrosa. Ocurre que, desde hace ya más de 14 años, se estableció un tope al monto que puede computarse de crédito fiscal por las adquisiciones de autos.

Así, aunque en muchos sectores -como el de seguridad privada- los rodados son importantes para la actividad que desarrollan, sólo pueden restar de los débitos fiscales (que surgen por las ventas realizadas) un máximo de 4.200 pesos.

De esta manera, por la compra de un vehículo de $121.000 sólo se podría considerar un 20% del crédito fiscal generado (que es de $21.000). Dicho de otro modo: la persona debe cargar con un costo adicional de 16.800 pesos.

Otro de los regímenes que sigue castigado por la falta de ajuste es el Régimen Simplificado para Pequeños Contribuyentes (o Monotributo), cuyos parámetros de facturación fueron modificados por última vez en el año 2013.

Si bien por entonces decidieron duplicar los valores existentes, con el aumento de la inflación la sensación de "aire" generada en aquel momento vuelve a convertirse en "asfixia", de una magnitud similar a la que sentían los monotributistas antes de la adecuación de los montos.

A la lista se le puede agregar un gran número de regímenes de retención, tal como el que creó la resolución general 830 que estableció un monto de $1.200 en el 2000 y que nunca más fue ajustado.

Queda claro que será necesario que el próximo Gobierno realice una revisión general y profunda del sistema impositivo argentino para evitar seguir "festejando" números que no siempre demuestran un verdadero crecimiento.