Asalariados festejan por Ganancias, autónomos se sienten "olvidados" y piden régimen equitativo

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2013/08/385050.jpg)

Sin dudas, muchos empleados en relación de dependencia tendrán un buen motivo para festejar luego de que se materializara -a través del decreto 1245- el aumento del piso a partir del cual comienzan a pagar el Impuesto a las Ganancias.

No obstante, un grupo importante de trabajadores siguen sintiéndose "ignorados". No son aquellos que tienen ingresos mayores a $15.000 brutos mensuales (que es el nuevo mínimo establecido por el Gobierno), para los que también existe un alivio, sino que se trata de los autónomos.

Ocurre que la medida anunciada por la presidenta Cristina Kirchner incorpora una deducción que sólo deberá ser considerada por los dependientes, los jubilados y aquellos que desempeñan cargos públicos o perciben gastos protocolares.

Así, pese a que los autónomos tienen que calcular el piso del gravamen observando el mismo artículo 23 de la Ley de Ganancias que los empleados en relación de dependencia, el Ejecutivo sigue incluyéndole "párrafos" sin considerar su situación particular.

Y ésta no es la primera vez que sucede. Tal como diera cuenta iProfesional, la historia se repitió en dos oportunidades, cuando la mandataria decidió liberar del pago del tributo las dos últimas cuotas del aguinaldo abonadas en diciembre de 2012 y junio de 2013.

Al respecto, Esteban Aguirre Saravia, socio de Aguirre Saravia & Gebhardt, destacó que "en la actualidad, la normativa discrimina a los autónomos ya que sólo les permite computar una deducción especial que es casi cuatro veces menor a la de un dependiente".

Y destacó que "con esta norma se agrava" la brecha que existe entre estos dos trabajadores. Incluso, aseguró que es mayor a la que generó el decreto 1006 que otorgó un beneficio a la primera cuota del SAC de 2013.

Para graficarlo con un ejemplo, el experto destacó que la eximición del pago representó un ahorro de $900 para un empleado que cobraba $18.000, pero "ahora el beneficio que obtiene por el nuevo piso es mucho mayor".

Aguirre Saravia sostuvo que "no caben dudas que, de acuerdo a la Ley del Impuesto a las Ganancias, el salario debe tributar. Pero el gravamen debería ser de manera progresiva de modo que realmente abonen más los que más ingresos obtengan".

Por este motivo, concluyó que "la discusión debería centrarse en la modificación de las escalas para otorgarles la progresividad que han perdido y que, pese a la inflación, no se modifican desde el 2000".

La presión sobre los autónomos

Del mismo modo, desde el Instituto Argentino de Análisis Fiscal (IARAF) explicaron que "los mínimos y deducciones vigentes para estos trabajadores son notoriamente inferiores a los de los empleados en relación de dependencia".

En efecto, según destacaron, un autónomo casado con dos hijos queda alcanzado por el gravamen cuando posee ingresos netos mensuales de $5.472, mientras que un soltero lo hace cuando sus rentas son de 2.592 pesos. Un valor que está muy lejos de los $12.450 netos que se fijaron con el decreto publicado este martes en el Boletín Oficial.

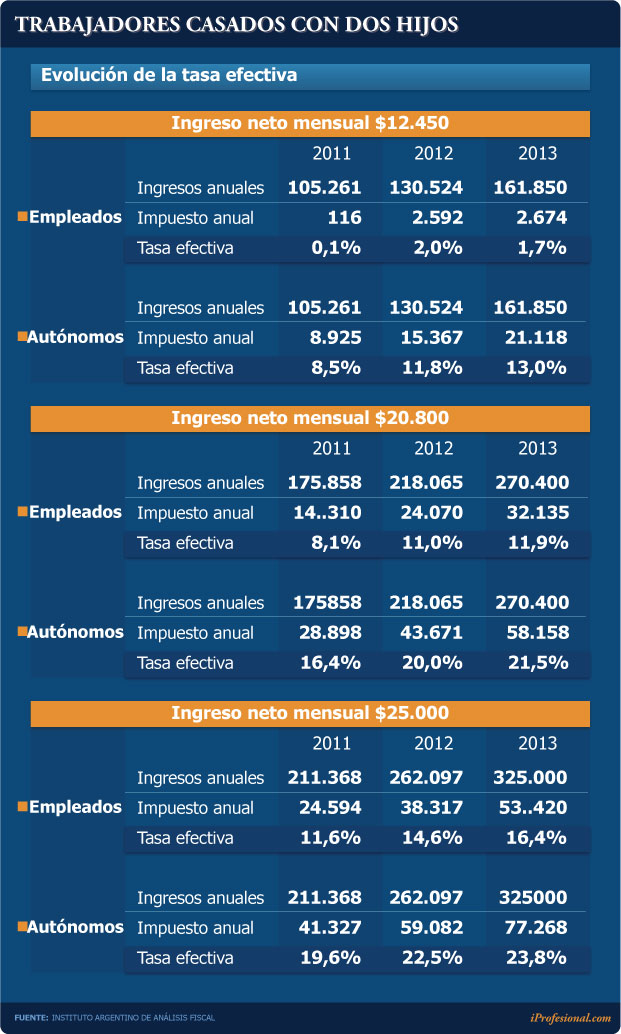

Esto se traduce en una mayor carga fiscal que deben soportar estos trabajadores, que queda en evidencia cuando se contrasta con empleados que obtienen los mismos ingresos. En el siguiente cuadro, el Instituto calculó cómo será la comparación entre ambos casos:

Tal como se puede observar, los autónomos de los dos primeros tramos tributarán en el año 2013 aproximadamente diez puntos porcentuales más de su ingreso que los dependientes, una brecha que se amplía ya que supone alrededor de dos puntos porcentuales más que en 2011.

Además, desde el IARAF destacaron que "se observa que en todos los casos se producirá un nuevo incremento de presión tributaria respecto al año pasado, el cual se encuentra entre el 6% (para los ingresos superiores) y el 10% (para los inferiores), porcentajes que trepan al 20% y 50% respectivamente si la comparación se efectúa respecto al 2011".

Una deuda pendiente: modificar las escalas

Pero la problemática de los autónomos no es la única que existe. Otro de los aspectos que la nueva reforma no incorpora, pese a que es un reclamo que permanece vigente, son las tasas a las que se debe pagar Ganancias.

Al respecto, la consultora tributaria Betina Yerien explicó que "el artículo 90 fija las alícuotas del impuesto que van del 9% al 35% como mínimo y máximo, y que tiene por objetivo aplicar una carga fiscal superior cuanto mayores sean los ingresos".

El inconveniente, según la especialista, es que aún con las medidas adoptadas "al estar desdibujados los montos de ingresos producto de la inflación, no se llega a aplicar la progresividad de las alícuotas, por lo que es más fácil tributar por las tasas más altas".

A modo de ejemplo, la experta destacó que "con los nuevos parámetros, aquellos empleados que cobren más de $25.000 pagarán el gravamen a la tasa máxima del 35% ya que no recibieron ningún incremento en el mínimo no imponible".

Y agregó: "De esta manera, cargarán con la misma alícuota que tienen en la actualidad quienes ganan $50.000 mensuales, es decir, el doble de ingresos".

"La distorsión se genera, principalmente, debido a que este artículo lleva casi 15 años sin ser modificado, pese a que las deducciones personales y cargas de familia recibieron sucesivos incrementos", concluyó Yerien.

Las deducciones "intocables"

Otro de los aspectos que no contempló el decreto 1242/2013 fue el aumento de las distintas deducciones que admite la Ley de Ganancias pero que, debido a la falta de ajuste, pasaron a ser sólo una "anécdota".

En este sentido, Iván Sasovsky, titular de Sasovsky & Asociados, sostuvo que la normativa vigente permite computar gastos como los de sepelio de cualquier familiar a cargo, tal como surge del artículo 22 de la Ley del gravamen.

El especialista remarcó que "en lo que se refiere a estos gastos, el artículo 1 de la resolución general (DGI) 3984/1995 estableció su deducción sujeta a tope, que hoy en día es de $996,23 por año".

"Este monto no ha sido modificado desde 1995, es decir, hace 18 años que para estos conceptos no ha cambiado nada: no hubo devaluación, no hubo inflación y, por lo tanto, no hubo ajuste", resaltó el experto.

Otra de las "misiones imposibles", es la de descontar un familiar a cargo. Ocurre que entre los requisitos que fija la norma para poder hacerlo es que los mismos no tengan ingresos mayores a la Ganancias No Imponible (GNI).

Al respecto, Sasovsky explicó que, tras los cambios establecidos, los empleados en relación de dependencia deberán tener en cuenta en qué franja salarial se encuentran, ya que habrá diferencias entre los que cobran $15.000 brutos por mes y los que obtienen más de $25.000 brutos.

En efecto, en el primer caso podrán computar a familiares que no tengan ingresos que superen los $1.555 al mes (o $18.662 anuales), mientras que en el segundo grupo ese valor se reduce a $1.296 mensuales ($15.552 al año).

"Si se tiene en cuenta que una jubilación mínima supera los $2.000, se puede deducir que no podrán ser deducidos por los asalariados, aún cuando el padre o abuelo reciba una ayuda del dependiente", resaltó Sasovsky.

En el marco del atraso que los importes de las deducciones personales tienen frente a la creciente inflación y el aumento de los salarios, Mario Buedo, socio del estudio Montero & Asociados, recordó que también "se encuentra desactualizada la deducción de los intereses sobre créditos hipotecarios para compra o construcción de vivienda".

En efecto, el experto recordó que la misma "se mantiene en el tope de $20.000 anuales desde la fecha de su creación, para préstamos otorgados a partir del 1° de enero de 2001".

Buedo explicó que "teniendo en cuenta la presión que se ha intentado en los últimos tiempos, por parte del poder Ejecutivo sobre el sector bancario para que se bajen las tasas de créditos hipotecarios, el Estado no ha colaborado con su parte para lograr el mismo cometido, que las personas puedan tener acceso a la vivienda propia a través del crédito".

"Aumentar el tope del importe anual de la deducción por intereses hipotecarios, sería una buena manera de generar fondos adicionales a las personas para poder pagar una cuota de crédito hipotecario, por la vía de una menor retención de Ganancias a los empleados en relación de dependencia o la declaración jurada anual a los autónomos", remarcó el especialista.

Y concluyó: "Si evaluamos que al momento de su creación la deducción equivalía a u$s20.000, sin tener en cuenta la inflación y tomando el tipo de cambio oficial, la deducción anual en estos momentos debería ser del orden de los 112.000 pesos".