Ganancias: ¿qué pueden hacer los empleados si les retienen más impuesto de lo que corresponde?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2012/08/364959.jpg)

Exención de la última cuota del aguinaldo en 2012; aumentos en las deducciones y cargas de familia del Impuesto a las Ganancias, pero sólo desde marzo en adelante; devolución ¿en cuotas? de los montos ingresados por la liberación del pago del primer sueldo anual complementario de este año.

Sin dudas fueron muchos los cambios normativos que involucraron al gravamen. Y que, incluso, introdujeron algunos mecanismos de cálculo no muy habituales entre los encargados de retener el tributo.

Y, con tantas modificaciones, no es difícil "marear" hasta al más experimentado.

El problema, entonces, surge al cometer un error en ocasión de determinar cuánto corresponde detraer a cada uno de los empleados que están en relación de dependencia.

Al día de hoy, los expertos aseguran que no son pocos los casos de trabajadores que pusieron el "grito en el cielo" ya que le "sacaron" más de lo que debían o porque, luego de varios meses sin novedades, le "quitaron" mucho más de lo que supuestamente tenían que retenerles.

En este escenario, iProfesional consultó con diversos especialistas que dieron cuenta de algunos "tips" para que los empleados conozcan cómo deben actuar ante alguna equivocación por parte de su empleador.

Al respecto, la consultora tributaria Betina Yerien recomendó que "los empleados en relación de dependencia hagan su propio cálculo del Impuesto a las Ganancias".

Y agregó: "De esta manera, pueden hacer un seguimiento mensual y corregir las diferencias en el corto plazo".

Cómo debe calcularse la retención

A la hora de evaluar si les realizaron bien o no las retenciones del impuesto, los empleados deben tener en cuenta algunos aspectos que surgen de la resolución general 2437, que es la norma que establece cómo hay que hacer el cálculo.

En este sentido, Ivan Sasovsky, titular de Sasovsky & Asociados, explicó que el importe se obtendrá conforme al siguiente procedimiento:

a) Determinación de la ganancia neta: el importe de cada mes calendario se obtiene deduciendo de la ganancia bruta de dicho mes -y, en su caso, de las retribuciones no habituales- los montos correspondientes a las deducciones generales admitidas -excepto de tratarse de honorarios médicos cuyo cómputo sólo procederá en la liquidación anual o final según corresponda-.

Al importe resultante se le adicionará el correspondiente a las ganancias netas de los meses anteriores, dentro del mismo período fiscal.

Por ejemplo, si un trabajador soltero cobra por mes un salario bruto de $15.000, el total de ingresos a julio será de 94.712 pesos. Para ello, Sasovsky prorrateo la segunda cuota del SAC y las vacaciones.

A ello, dedujo los aportes (jubilación, adicional y obra social) y la prepaga (que en el caso ejemplificado fue abonado por el empleador y asciende a $5.404). Por último, sumó las ganancias acumuladas a junio ($89.308).

b) Obtención de la ganancia neta sujeta a impuesto: para determinarla se le deducirán -cuando resulten procedentes y hasta la suma acumulada según las tablas de la resolución vigente en cada momento- al importe resultante del cálculo indicado en el punto anterior los importes atribuibles a la ganancia no imponible, deducción especial y cargas de familia.

Siguiendo con el ejemplo y aplicando los valores que establecen los cuadros de la normativa vigente, la renta sujeta a Ganancias será de $39.865, en base a los siguientes cálculos:

c) Cálculo del importe a detraer: a la ganancia neta sujeta a impuesto se le aplicará la escala establecida en la resolución general vigente en cada momento acumulada para el mes en el que se efectúe el pago.

Al resultado determinado se le restarán los importes que puedan computarse a cuenta del impuesto. El valor que se obtenga, se disminuirá en la suma de las retenciones practicadas con anterioridad en el respectivo período fiscal y, en su caso, se incrementará con la cifra correspondiente a las efectuadas en exceso y que hubieran sido reintegradas al beneficiario.

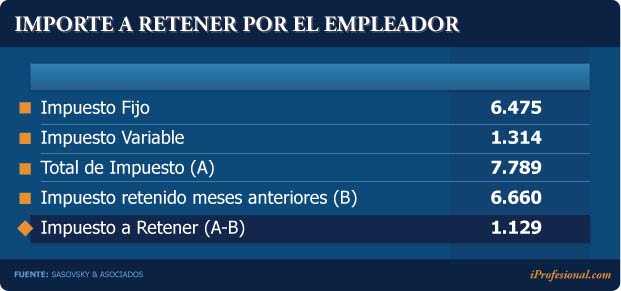

Para finalizar el ejemplo numérico, Sasovsky explicó que habrá que considerar la cifra neta sujeta a impuestos del punto anterior ($39.865) y aplicar las alícuotas que establece la Ley del gravamen. Con estos importes se determinan los importes fijos y variables, que totalizan 7.789 pesos.

Por último, habrá que restarle el valor del tributo que ya fue detraído en los meses anteriores (en el ejemplo, $6.660) y así se obtendrá la retención del gravamen, que asciende en este caso a 1.129 pesos.

Pero la resolución 2437 no sólo estipula la forma de cálculo, sino que también fija cómo determinar la suma a detraer o a reintegrar al beneficiario respectivo.

Al respecto, Sasovsky señaló que "la retención que resulte procedente o, en su caso, la devolución de los importes en exceso, deberá efectuarse en oportunidad de realizarse el pago que dio origen a la liquidación".

En el mismo sentido, Yerien destacó que "por las características propias del cómputo del gravamen para la cuarta categoría (sueldos), donde el tributo se retiene en forma mensual y el importe se obtiene por la diferencia entre el acumulado del mes y el del mes anterior, se hace posible hacer correcciones y no esperar hasta la liquidación anual para solucionarlo".

Y remarcó que "cuando el empleador haya calculado un monto en concepto de Ganancias erróneamente en algún período, el empleado deberá informarlo y la compañía en la siguiente liquidación del sueldo, deberá hacer la devolución o, en caso contrario, retener lo faltante".

"Las empresas acreditarán los importes correspondientes a los pagos que hubieran efectuado en concepto de devoluciones por cálculos en exceso, los que les serán compensados por el sistema con otras obligaciones del mismo impuesto", indicó Sasovsky.

En base a todo ello, el experto especificó que "si se han registrado retenciones de más, el agente respectivo deberá restituirle al trabajador dicha suma".

Qué hacer cuándo se retiene de más

Tal como se explica más arriba, los dependientes pueden solicitar la devolución de todos los importes que se les haya descontado de más. No obstante, también existen otras alternativas.

Al respecto, Marcos Goshi, gerente de Impuestos de Lisicki, Litvin & Asociados destacó que "ante la eventual situación que el empleador le calcule incorrectamente -en exceso o en defecto- al empleado y si ello no pudiera ser solucionado por el agente en los meses posteriores hasta la fecha prevista para presentar la liquidación anual", se podrá optar por las siguientes alternativas:

- Si el empleado se encuentra obligado a presentar su declaración jurada -por haber obtenido una remuneración bruta que supera los $144.000 en el año-, podrá:

- Ingresar el impuesto que no pudo ser cubierto por las retenciones.

- Utilizar el saldo a favor fruto de las realizadas en exceso, por ejemplo, contra el saldo a ingresar de Bienes Personales -si lo tuviera -.

- En caso de no estar obligado a cumplimentar dicha declaración:

- Si el monto de impuesto calculado hubiera sido en defecto, deberá inscribirse e ingresar el saldo resultante.

- De ser en exceso, podrá optar por seguir el mismo camino y utilizar el saldo resultante contra Bienes Personales -si lo tuviera-, o por último, decidir rescindir del citado saldo evitando su inscripción.

Por último, Sasovsky señaló que "el importe objeto de devolución debe quedar reflejado en el recibo de haberes del dependiente con un concepto que lo individualice, por ejemplo, 'Reintegro Imp. Ganancias o Reintegro'".

Y destacó que "en el SICORE -aplicativo de AFIP utilizado para informar los importes de Ganancias a ingresar- debe informar la devolución de la retención practicada en exceso en 'Datos del comprobante' y 'Tipo' se debe seleccionar 'Recibo de sueldo-Devolución', a fin de que se compute como un crédito".