Ganancias: más allá del mínimo no imponible, existen otras 10 deducciones desactualizadas

:quality(85)/https://assets.iprofesional.com/assets/jpg/2013/07/381776.jpg)

En medio de una controversia que lleva años de tironeos, existe un tema que mantiene en vilo a cerca de tres millones de argentinos: el Impuesto a las Ganancias.

Ocurre que en lo que va del año, el Gobierno ajustó el mínimo no imponible y las deducciones personales familiares a partir de marzo un 20%. Pero al tratarse de un impuesto anual que se computa desde enero, el alivio se redujo al 16,7 por ciento.

Por lo tanto, comienzan a pagar el gravamen aquellos empleados solteros que ganen a partir de $8.360 brutos ($6.939 de bolsillo) y $11.563 brutos ($9.597 de bolsillo) para un casado con dos hijos.

No obstante, pese a que la discusión gira en torno a este concepto, lo cierto es que no se puede dejar de tener presente que existen al menos otros diez ítems que tampoco fueron modificados en estos años y permiten disminuir la base imponible, es decir, el impuesto a pagar.

Puntualmente, la Ley de Ganancias permite computar otras deducciones, entre las que figuran:

- Intereses de préstamos hipotecarios: hasta $20.000 al año.

- Gastos de sepelio: tope de $996,23 por declaración jurada anual.

- Seguros de vida: límite de $996,26 por ejercicio fiscal.

- Amortización de rodados: hasta $4.000 por año.

- Gastos automóviles: máximo anual de 7.200 pesos.

En este contexto, los especialistas consultados por iProfesional.com dieron cuenta de cuáles son los artículos "olvidados" y sugirieron, además, la posibilidad de incluir otras deducciones para aggiornar Ganancias a la realidad de hoy en día.

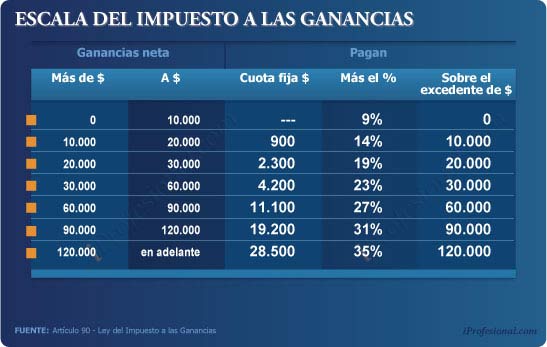

1. Escalas y alícuotas desactualizadas

Iván Sasovsky, titular de Sasovsky & Asociados, destacó que si bien "resulta totalmente genuina y válida" la actualización por el efecto inflacionario del mínimo no imponible y de las cargas de familia.

Sin embargo, según el experto, "dicho planteamiento resulta incompleto".

E indicó que esto es así debido a "que resulta importantísimo restablecer desde su origen el mecanismo de ajuste en las escalas del artículo 90".

Al respecto, explicó que esto debería hacerse de modo de "contemplar índices objetivos de actualización, acompañando la evolución del nivel general de precios de la economía".

Dichas escalas son las que establecen qué alícuotas se aplica para cada nivel de ganancias, medida en términos anuales. Así, por ejemplo, aquellos que obtienen al año ingresos de hasta $10.000 abonan en base a una tasa del 9 por ciento.

De esta manera, según el especialista, se lograría "que su desactualización no torne inexistente la progresividad del impuesto para las personas físicas, que grava una capacidad contributiva irreal".

2. Requisitos restringidos para descontar familiares a cargo

Uno de los requisitos para poder computar como deducción a los familiares a cargo es que dichas personas no tengan ingresos mayores a la Ganancia No Imponible (GNI), que actualmente asciende a 15.552 pesos.

Al respecto, la consultora tributaria Betina Yerien destacó que "esto deja afuera, entonces, a los padres/suegros jubilados que cobren, incluso, el haber mínimo".

Por esta razón, la experta afirmó que "los valores incluidos en la actual Ley del Impuesto a las Ganancias están desactualizados, desde las alícuotas y escala para la determinación del tributo hasta los valores tope para el computo de las deducciones generales como las personales".

3. Intereses de préstamos hipotecarios para vivienda

Otro de los aspectos que también muestra a las claras la falta de adecuación es el de los intereses provenientes de préstamos hipotecarios que los trabajadores pueden computarse en sus declaraciones juradas de Ganancias.

Al respecto, Mario Buedo, socio del estudio Montero & Asociados, recordó que "esta deducción se incorporó a la ley para los préstamos otorgados a partir de 1° de enero de 2001 y desde esa fecha el tope máximo que se puede detraer sigue siendo de $20.000 al año".

"Ésta, como el resto de las deducciones, se vieron afectadas por la creciente inflación y, actualmente, dicho importe resulta irrisorio al comparárselo con los intereses que se deben abonar para el supuesto que se obtenga un crédito hipotecario", sostuvo el especialista.

A modo de ejemplo, basta destacar que el simulador de la página web del Banco Hipotecario arroja un interés de $4.218,75 para la primera cuota de un crédito de $250.000, a pagar en 20 años con una tasa nominal anual del 20,25 por ciento.

"Es decir, que solo el primer año se abonarán aproximadamente $50.000 de intereses", puntualizó Buedo y destacó que "tal y como se observa para que la deducción en el Impuesto a las Ganancias no sea ilusoria debería aumentarse el tope anual en el orden del 100%".

4. Gastos de sepelio

Sasovsky recordó que también la normativa vigente permite computar gastos de sepelio de cualquier familiar a cargo, tal como surge del artículo 22 de la Ley del gravamen.

El especialista remarcó que "en lo que se refiere a estos gastos, el artículo 1 de la resolución general (DGI) 3984/1995estableció su deducción sujeta a tope, que hoy en día es de $996,23 por año".

"Este monto no ha sido modificado desde 1995, es decir, hace 18 años que para estos conceptos no ha cambiado nada: no hubo devaluación, no hubo inflación y, por lo tanto, no hubo ajuste", resaltó el experto.

5. Seguros de vida

Otro de los descuentos que fija la Ley de Ganancias en el artículo 81 es el de las sumas que pagan quiene cuentan con un seguro para casos de muerte.

Al igual que en el punto anterior, la normativa establece un tope para descontarse estas erogaciones que también es de $996,23 y que tampoco se modificó desde 1995.

Al respecto, Sasovsky destacó que "esto habla por sí sólo de la gravedad de la situación, al alcanzarse ganancias que no son tales y al cobrarse impuestos irreales, atentando contra los principios y garantías constitucionales".

6. Seguros de retiro privados

Los especialistas consultados por este medio recordaron que la ley aún contempla un descuento que hoy por hoy no está vigente. Es el caso de los seguros de retiro privado.

En efecto, tal como remarcó Sasovsky, "esta deducción quedó desafectada desde el 2008, luego de que el Estado se hiciera cargo de los fondos de las AFJP".

De esta manera, los contribuyentes que podían computar estos ingresos para evitar pagar más, no pueden hacerlo desde hace más de cuatro años.

7. Descuentos por medicina prepaga

La consultora Yerien explicó que "el inciso g) del artículo 81 de la Ley de Ganancias permite el cómputo de los descuentos obligatorios en concepto de aportes para obras sociales y también de los montos abonados en concepto de cuotas de medicina prepaga".

Pero la especialista advirtió que, "para esta última, se prevé un límite. El importe en cuestión no debe superar el 5% de la ganancia neta".

"Es decir, claramente hay una diferencia entre aportar a obras sociales (empleado en relación de dependencia) o pagar medicina prepaga (autónomo)", indicó Yerien.

Por otro lado, la experta también sostuvo que la ley "permite la deducción de la obra social o medicina prepaga de las personas que revistan para el contribuyente el carácter de cargas de familia".

"Es decir, que el contribuyente que pague la obra social /medicina prepaga de toda su familia solo podrá computar como deducción la de todos aquellos que cumplan con los requisitos del artículo 23", concluyó Yerien.

8. Amortizaciones de automóviles

En el caso de aquellos que trabaje de manera independiente y de las empresas, los especialistas destacaron que la situación es un poco más complicada.

Y esto es así, debido a que si bien la normativa les permite computar otras deducciones muchos de estos conceptos también se encuentran totalmente desactualizados.

Al respecto, Sasovsky sostuvo que "por prescripción del artículo 88 de la Ley 20.628 y de la resolución general AFIP 94/1998 se establecen limitaciones relacionadas con los automóviles, que nunca fueron actualizadas".

En concreto, fija que "no podrán considerarse en las liquidaciones como amortización, y pérdidas por desuso las que hubieran correspondido a automóviles cuyo costo de adquisición, importación o valor de plaza -si fueran de propia producción o alquilados- resulte mayor a $20.000 al momento de su compra, despacho a plaza, habilitación o suscripción del respectivo contrato, según corresponda".

Aunque indica que "la limitación no será de aplicación respecto de los vehículos cuya explotación constituya el objeto principal de la actividad gravada".

Sin embargo, Sasovsky aclaró que "ésta resulta ser una presunción que no admiten prueba en contrario, constituyendo premisas fijas en valores nominales, cuando las cifras y precios son variables, sensibles a la realidad económica de un momento determinado".

9. Gastos de automóviles

Del mismo modo, Sasovsky explicó que la misma norma mencionada en el punto anterior, también permite a los independientes y a las sociedades descontar los gastos de vehículos.

No obstante, establece que "no podrán deducirse gastos en combustibles, lubricantes, seguros, reparaciones ordinarias, y en general todos los gastos de mantenimiento y funcionamiento de automóviles en tanto no sean bienes de cambio, cuando superen la suma de $7.200".

Para el experto, esta presunción "desconfigura la real manifestación de la capacidad contributiva y el perfeccionamiento del hecho imponible y, por lo tanto, al mismo tributo".

"De esta forma, es importante recordar que las presunciones y ficciones resultan mecanismos idóneos para que el legislador, en limitadísimos casos, pueda aproximarse a la realidad por indicios indirectos o por razonamientos que desplazan la realidad pero permiten aplicar el concepto de la ley", concluyó Sasovsky.

10. Un paso más: descuento de alquiler de vivienda única

Los especialistas consultados por este medio explicaron que, debido a la falta de ajuste de estas deducciones, un sinnúmero de personas físicas han pasado a tributar el impuesto cuando verdaderamente no poseen capacidad contributiva real.

Incluso, Buedo fue más allá y destacó que deberían incorporarse algunas más. Al respecto, indicó que "dentro de las deducciones que se tendrían que incorporar a la ley están los alquileres de la casa habitación".

"Esta deducción existía y se derogó en el año 1985 por la Ley 23.260. El artículo 74 inciso f) del texto ordenado vigente a ese momento permitía el descuento de las sumas abonadas por este concepto", explicó el especialista.

Y aclaró que "no es ninguna novedad el problema del déficit habitacional que se arrastra en el país desde hace muchos años agravado, en éste último tiempo, sobre todo en áreas urbanas y que afecta en buena parte a los nuevos contribuyentes de Ganancias que se han sumado en los últimos tiempos por los motivos expuestos anteriormente".

"Qué injusto e irrazonable resulta entonces que quienes no pueden tener acceso al crédito y tengan que alquilar la vivienda en que habitan no puedan deducir de su liquidación del gravamen los importes pagados por tal concepto, máxime cuando la realidad económica indica que se deben destinar entre el 30 y el 50% de los ingresos al pago del alquiler", indicó el experto.

Asimismo, Buedo señaló que "la incorporación de la mencionada deducción tendría dos efectos inmediatos".

Por un lado, puntualizó que "le permitiría a aquellos que alquilan tener un excedente en sus ingresos (por el impuesto que dejarían de pagar) que aumentaría la posibilidad de pagar una cuota de un crédito hipotecario, con el evidente efecto sobre la actividad de construcción".

Y, por el otro, "teniendo en cuenta la alta evasión del tributo que existe por parte de los locadores que no declaran esas rentas, la información brindada por los locatarios respecto de los contratos de alquiler sería el complemento ideal del nuevo régimen de control de operaciones inmobiliarias, ya que habilitaría un control cruzado entre lo declarado en concepto de alquiler deducido por el inquilino y lo manifestado por los titulares de los inmuebles", destacó el especialista.

De esta manera, para Buedo, "lo que perdería de recaudación el fisco por incluir la deducción lo recuperaría con creces por la disminución de la evasión que existe actualmente en la actividad de alquileres".