Ganancias en sueldos: claves para empleados para el cálculo de las retenciones

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2013/05/378806.jpg)

El 2013 llegó finalmente con un anuncio respecto del Impuesto a las Ganancias, que se esperaba ya desde el año anterior y que terminó dejando un sabor amargo entre los empleados en relación de dependencia.

Ocurre que el aumento del piso a partir del cual ellos deben comenzar a pagar el gravamen no sólo llegó a "destiempo" sino con una pequeña sorpresa: su aplicación se haría efectiva a partir de marzo y no de forma retroactiva para todo el año fiscal.

De esta manera, aquellos trabajadores que sufrieron retenciones en enero y febrero de 2013 no recibirían, tras la entrada en vigencia de los nuevos valores, una devolución por diferencias ingresadas en más.

En efecto, el decreto 244 -que fue firmado por Cristina Kirchner- establecía que los flamantes montos de las deducciones personales, como son las cargas de familia (contenidas en el artículo 23 de la Ley del gravamen), tenían vigencia a partir del 1° de marzo de 2013.

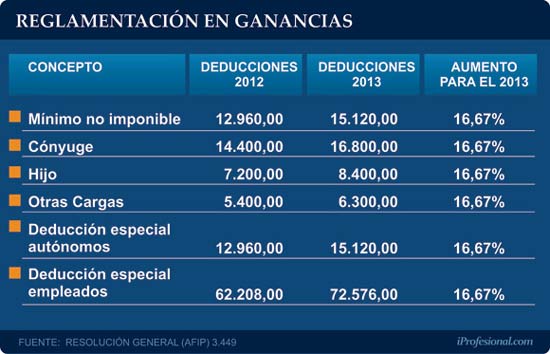

Dicho de otra manera, y tal como explicó iProfesional, el anuncio del aumento del 20% en el denominado mínimo no imponible se convirtió, en realidad, en una suba cercana al 17 por ciento.

Así las cosas, al no ser retroactivas las modificaciones sobre las deducciones se complicó el escenario en cuanto al cálculo de las retenciones sobre sueldos

En este sentido, Mariano Ghiradotti, socio de Ghirardotti & Ghirardotti, remarcó que esta situación "rompe con la lógica histórica del impuesto, que implicaba que todo cambio se aplicaba por ejercicio completo".

"La existencia de mínimos utilizables hasta febrero y otros desde marzo en adelante torna algo más compleja la determinación, y abre interrogantes sobre como deberá determinarse el gravamen a fines de 2013", indicó.

Y aclaró que "la AFIP, por otro lado, reglamentó la norma mencionada mediante la resolución general 3.449 la cual establece claramente que los nuevos valores, al menos para la liquidación mensual del tributo, rigen a partir de marzo".

Cuánto se les retendrá a los empleados

Para demostrar gráficamente la diferencia que se genera en la liquidación de este año, Ghiradotti calculó los valores que se les detraería del salario a los empleados -en concepto de Ganancias- en base a los parámetros actuales.

Tuvo en cuenta el caso de un dependiente soltero que recibe un sueldo neto de $10.000 por mes y el de un trabajador casado con dos hijos con un ingreso de bolsillo de 15.000 pesos.

Al respecto, el experto recordó que "la determinación del impuesto corre por cuenta de su empleador".

"Es decir, que el empleado no toma intervención en la determinación del importe del gravamen que le corresponde, más allá de aportar elementos permitidos por las normas fiscales a efectos de informar a la empresa donde trabaja acerca de determinadas deducciones que puede utilizar en su beneficio", aclaró el experto.

"De esta manera, el empleador, de acuerdo con la resolución general 2437 de la AFIP determina -mediante un procedimiento- cuál será el valor a retener por mes. Dicha norma, a su vez, incluye las tablas mediante las cuales se dividen los mínimos imponibles y alícuotas anuales, llevándolas a mensuales", concluyó.

2013: un año especial para Ganancias

Tal como explicó Ghiradotti, el decreto emitido por el Gobierno hizo que el 2013 constituya un caso especial para liquidar las referidas retenciones sobre sueldos.

Al respecto, la consultora tributaria Betina Yerien destacó que las mismas habrían sido menores de haberse considerado los nuevos valores de las cargas de familia y deducciones especiales de manera anual, tal como establece la Ley del gravamen.

En efecto, los empleadores deberían haber descontado $13.864 a los dependientes casados con dos hijos, mientras que esa cifra sería de $6.453 para los solteros.

Es decir, estarían abonando un 33% menos en el primer caso, mientras que en el segundo la reducción sería del 31%. Esto, claro está, siempre que se hubiera implementado un aumento del mínimo no imponible igual para los 12 meses.

Las diferencias se generan debido a que, en la actualidad, hay que calcular las retenciones de los dos primeros meses en base a las deducciones del año pasado, mientras que los otros diez meses a partir de los nuevos valores.

Las deducciones menos conocidas

Además de las cargas de familia y las deducciones personales que consignaron los especialistas, también existen otras que permitirían reducir el importe a pagar por Ganancias.

Al respecto, Mario Buedo, socio del estudio Montero & Asociados, destacó que "existen deducciones generales que se encuentran previstas en los artículos 22 y 81 de la Ley del gravamen".

En concreto, podrán computarse los siguientes conceptos:

- Los importes que se destinen a cuotas o abonos a instituciones que presten cobertura médico asistencial, correspondientes al beneficiario y a las personas que revistan el carácter de cargas de familia (en base a lo que establece el artículo 23).

Según explicó Buedo, "estas deducciones tienen un tope, ya que no pueden superar el 5% de la ganancia neta del ejercicio acumulada hasta el mes que se liquida, determinada antes de su cómputo y el de los conceptos indicados en la Ley de Impuesto a las Ganancias que tienen ese mismo porcentaje límite.

"En esta deducción se incluyen habitualmente las diferencias de planes de cobertura médica abonados por los empleados, los planes de emergencias de ambulancias y el porcentaje del 1,5% descontado en el recibo de sueldos por familiar adherido a la obra social", remarcó.

- Las primas de seguros para el caso de muerte hasta el monto anual de $996,23. "Este importe está fijo desde 1994", aclaró el experto.

- Los gastos de sepelio del contribuyente o de personas a su cargo (también definidas como vínculo en el artículo 23). Al respecto, Buedo destacó que "también prevé una deducción máxima anual de $996,23 que, al igual que las primas de seguro, está inamovible desde 1994".

- Las donaciones realizadas a los fiscos nacional, provinciales y municipales y a las instituciones religiosas y asociaciones civiles, hasta el límite del 5% de la ganancia neta del ejercicio.

El experto explicó que esta deducción tiene dos modalidades:

- Que las realice el empleador por cuenta y orden del empleado.

- Que las haga el trabajador directamente.

"En el primer caso los empleadores deberán informar mensualmente a la AFIP las mismas cuando superen la suma de $180", aclaró Buedo.

Y apuntó que "en el segundo, los dependientes tienen que ser informadas por estos en ocasión de presentar la declaración anual de ganancias".

- Los honorarios correspondientes a los servicios de asistencia sanitaria, médica y paramédica abonados por:

- Hospitalización en clínicas, sanatorios y establecimientos similares.

- Prestaciones accesorias de la hospitalización.

- Servicios prestados por

- Los médicos en todas sus especialidades.

- Los bioquímicos, odontólogos, kinesiólogos, fonoaudiólogos y psicólogos.

- Los técnicos auxiliares de la medicina y el resto de los servicios relacionados con la asistencia, incluyendo el transporte de heridos y enfermos en ambulancias o vehículos especiales.

No obstante, Buedo explicó que esta deducción tiene las siguientes condiciones y topes:

- Será procedente en la medida que haya sido efectivamente facturada por el prestador del servicio.

- Los importes son deducibles hasta un máximo del 40% del total facturado.

- Los valores totales de las deducciones admitidas por estos conceptos no podrán superar el 5% de la ganancia neta del ejercicio determinada antes de su cómputo y el de los otros conceptos indicados en la Ley de Ganancias que tienen el mismo porcentaje de tope.

El experto aclaró que "tiene la particularidad de deducirse una vez al año, a diferencia del resto que se detrae proporcionalmente por mes".

- Los intereses correspondientes a créditos hipotecarios que les hubieran sido otorgados por la compra o construcción de inmuebles destinados a la casa habitación, siempre que hubieran sido otorgados a partir del 1 de enero de 2001 (Ley 25.402). El tope anual es de $20.000 y no tiene límite mensual.

- Los aportes al capital social o al fondo de riesgo efectuados por los socios protectores de sociedades de garantía recíproca. En este caso, tampoco tiene tope de deducción.

"Estos aportes deben mantenerse por dos años para no pagar Ganancias y luego el capital se puede recuperar. Asimismo, existe un régimen de información mensual que tienen que cumplir las entidades que reciben los aportes", aclaró Buedo.

Por último, el experto destacó que también se podrán descontar los importes abonados a los trabajadores domésticos en concepto de contraprestación por sus servicios y los pagados para cancelar las contribuciones patronales.

Existen para este caso también dos condiciones:

- Que se hayan abonado las cargas sociales del año.

- Que la relación laboral sea directa entre el empleado beneficiario de la renta y el prestador del servicio doméstico.

"Adicionalmente, hay que tener en cuenta que esta deducción tendrá un tope anual, que en la actualidad es de $15.120", concluyó Buedo.