La AFIP reglamentó el Impuesto a las Ganancias: el alivio anual no supera el 17 por ciento

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2013/03/374811.jpg)

Mediante la resolución general 3.449 publicada en el Boletín Oficial de hoy, la Administración Federal de Ingresos Públicos (AFIP) reglamentó el decreto 244 que dispuso el aumento de las deducciones personales del Impuesto a las Ganancias para el ejercicio 2013. Para acceder al texto completo de la norma haga clic aquí.

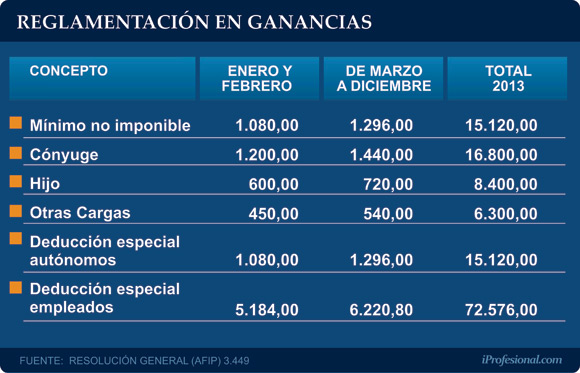

Iván Sasovsky, titular del estudio que lleva su nombre, explicó la compleja reglamentación que se acaba de oficializar mediante la flamante norma. En primer término, el experto detalla que la resolución general plantea el siguiente esquema de deducciones:

Estos valores deberán ser considerados a partir del marzo del 2013. Esto abre un interrogante sobre qué es lo que ocurre con enero y febrero pasado, dado que se habla de un impuesto de ejercicio anual que, para este tipo de sujetos –personas físicas-, comienza el 1° de enero y termina el 31 de diciembre de cada año.

En respuesta al interrogante, Sasovsky invita a recordar el procedimiento descripto por la resolución general (AFIP) 2.437/2008 que es la reglamentación que dispone el régimen de retención bajo análisis.

De acuero a la mencionada norma, el importe de la retención se determinará conforme al siguiente procedimiento:

a) Determinación de la ganancia neta: El importe de la ganancia neta de cada mes calendario se obtiene deduciendo de la ganancia bruta de dicho mes, y, en su caso, de las retribuciones no habituales, los montos correspondientes a las deducciones generales admitidas, excepto de tratarse de honorarios médicos cuyo cómputo sólo procederá en la liquidación anual o final según corresponda. Al importe resultante se le adicionará el correspondiente a las ganancias netas de los meses anteriores, dentro del mismo período fiscal.

b) Determinación de la ganancia neta sujeta a impuesto: Para determinar la ganancia neta sujeta a impuesto, al importe resultante del cálculo indicado en el inciso a), se le deducirán -cuando resulten procedentes y hasta la suma acumulada según las tablas de la resolución general vigente en cada momento, los importes atribuibles a la ganancia no imponible, deducción especial y cargas de familia.

c) Determinación del importe a retener: A la ganancia neta sujeta a impuesto, se le aplicará la escala establecida en la resolución general vigente en cada momento acumulada para el mes en el que se efectúe el pago. Al resultado determinado, se le restarán, los importes que puedan computarse a cuenta del respectivo impuesto. El importe que se obtenga, se disminuirá en la suma de las retenciones practicadas con anterioridad en el respectivo período fiscal y, en su caso, se incrementará con el importe correspondiente a las retenciones efectuadas en exceso y que hubieran sido reintegradas al beneficiario.

El tema es que la nueva resolución sólo actualiza las tablas a partir de marzo de 2013, por lo que en principio lo retenido en los meses de enero y febrero debería mantenerse sobre las deducciones vigentes para el 2012, dejando un esquema anual de deducciones de la siguiente manera.

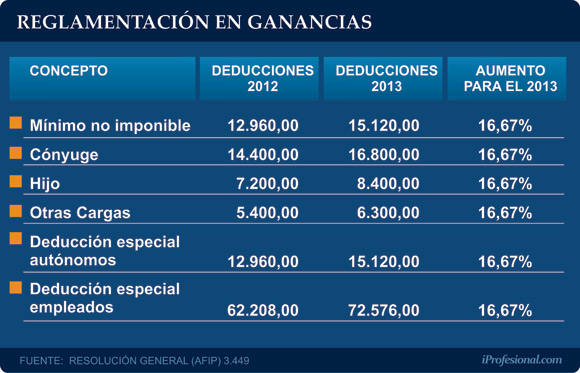

Lo que en términos reales frente a las deducciones existentes en 2012 la comparación sería la siguiente:

Por lo tanto, si bien la Presidenta anunció que un trabajador soltero debe ganar $8.360 brutos mensuales ($6.939 de bolsillo) para empezar a pagar el gravamen y $11.563 bruto ($9.597 de bolsillo) un casado con dos hijos; al considerar la reglamentación recientemente oficializada los pisos salariales para el 2013 quedan de la siguiente manera:

- $11.241 bruto ($9.330 de bolsillo) para un trabajador casado con dos hijos.

- $8.127 brutos mensuales ($6.745 de bolsillo) para un empleado soltero

"De ésta forma, el aumento no llegaría al 17% respecto a los valores 2012. Si por el contrario, en lo sucesivo se materializa efectivamente el tan anunciado aumento del 20% de las deducciones personales; necesariamente implicaría una modificación de las tablas desde enero de 2013", asegura el tributarista.

"De completarse el tan anunciado alivio del 20% necesariamente debería darse el planteamiento de alternativas para la devolución de lo retenido en exceso, para lo cual los agentes de retención deberán tener en cuenta el importe que surja del procedimiento establecido la resolución general 2.437/2008", explica Sasovsky.

En la misma, se establece el procedimiento por el cual se determinará la suma a retener o a reintegrar al beneficiario. La retención que resulte procedente o, en su caso, la devolución de los importes retenidos en exceso, deberá efectuarse en oportunidad de realizarse el pago que dio origen a la liquidación.

Los agentes de retención acreditarán los importes correspondientes a los pagos que hubieran efectuado en concepto de devoluciones por retenciones en exceso, los que les serán compensados por el sistema con otras obligaciones del mismo impuesto. Atento a lo expuesto, si se han registrado retenciones en exceso, el agente de retención deberá devolverle al trabajador dicha suma.

El importe objeto de devolución debe quedar reflejado en el recibo de haberes del dependiente con un concepto que lo individualice. En el SICORE debe informar la devolución de la retención practicada en exceso en "Datos del comprobante" y "Tipo" se debe seleccionar "Recibo de sueldo-Devolución", a fin de que se compute como un crédito.