La bomba de Leliqs, prioridad para Milei: planea bajar la tasa de interés, mientras el mercado advierte sobre una corrida bancaria

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2020/06/498579.jpg)

El mercado se muestra confundido por las señales que envía el equipo económico de Javier Milei, respecto de qué tan rápido será el plan dolarizador y qué tan drástica será la "motosierra" sobre el gasto.

De hecho, algunos administradores de fondos están convencidos de que si gana el candidato libertario, el mercado responderá con un desplome en el precio de los bonos argentinos. Es el caso de Javier Timerman, directivo de la firma inversora Adcap y uno de los analistas más escuchados del mercado. Dijo en una entrevista con Jorge Fontevecchia que los bonos podrían perder hasta un 30% de su valor en el caso de que ganara Milei, que se mantendrían neutros ante un triunfo de Sergio Massa y que podrían subir un 30% si se impusiera Patricia Bullrich.

Ante cada afirmación de este tipo siempre surge la misma pregunta: ¿cómo se explica ese temor de los inversores ante quien se presenta como el más "market friendly" de los presidenciables? Y la respuesta es siempre la misma: la falta de precisiones sobre cómo se implementará el drástico plan económico.

Sin embargo, en los últimos días sí hubo un punto sobre el cual se dio al menos una precisión: la prioridad absoluta, en términos de tiempos, será el desarme de la "bomba de Leliqs", que ya acumula $19,5 billones -equivalente a u$s55.700 millones al tipo de cambio oficial- y viene creciendo a un 15% mensual.

En el equipo "libertario" el tema es considerado importante al punto de que no se considera viable el desarme del cepo cambiario y normalizar el comercio exterior sin antes dar una solución a los pasivos del Banco Central -es decir, las Leliqs más las colocaciones de los bancos a corto plazo-, que son considerados un factor de inflación reprimida.

Por lo pronto, se sabe que se está hablando de ese tema con inversores de Wall Street, incluyendo algunos del porte del Bank of America, cuyos enviados estuvieron en Buenos Aires la semana pasada, y con los del JP Morgan, que están ahora mismo en el país para contactarse con el equipo "libertario", empezando por Emilio Ocampo, pre-designado presidente del Banco Central.

"Ni bicicleta ni licuación"

Quien blanqueó que las Leliqs son la preocupación más urgente fue Darío Epstein, uno de los principales asesores de Milei, quien estuvo debatiendo el tema con financistas de Wall Street. En unca charla con inversores locales, el economista dijo que había "traído algunas ideas interesantes" que necesitaba charlar con el propio Milei.

Y, aunque no entró en detalles técnicos, dejó algunas definiciones. Por ejemplo, que no comparte algunos diagnósticos "de voluntarismo fácil" sobre que las Leliqs pueden ir disminuyendo gradualmente apenas con una mejora en la credibilidad y un crecimiento en la demanda de pesos.

La frase fue interpretada como una respuesta a economistas que plantean que, en realidad, el problema de las Leliqs es un reflejo del déficit fiscal y la falta de confianza del mercado. Según esa visión, ante un cambio de expectativas, se trataría de un tema manejable porque su tamaño disminuiría en forma gradual a medida que los bancos fueran redireccionando los pesos "sobrantes" al crédito para el sector privado.

Epstein desestimó esa visión y vaticinó un plan concreto para liberarse del pasivo del BCRA. Prometió una solución "sin sorpresas, sin licuaciones ni Plan Bonex".

Además, dio otra pista importante cuando le preguntaron sobre si mantendría el mecanismo de "rolleo" de los vencimientos de deuda en pesos, tal como está haciendo actualmente el ministro Massa. Epstein dijo que la idea es ir disminuyendo esa dependencia del crédito interno en forma gradual a medida que se recorte el gasto, pero que sí se apelará a seguir renovando la deuda para atender las erogaciones más urgentes.

"La coyuntura es pensar en que tenemos que pagar sueldos y aguinaldos, y contamos que el mercado local, que tiene muchos pesos y pocas formas de aplicarlos, siga acompañando como hasta ahora", explicitó Epstein, quien enseguida aclaró que el "reperfilamiento" está fuera del menú.

Pero el detalle más interesante fue el referido a la tasa de interés: en el equipo de Milei creen que la tasa que se está pagando ahora a los bancos para que asistan al Tesoro es excesiva. En consecuencia, será recortada para evitar la repetición del esquema de "carry trade" -conocido popularmente como "bicicleta financiera"- aplicado durante la gestión macrista, al que calificó como "pan para hoy y hambre para mañana".

El fantasma de un nuevo Plan Bonex

Aunque no abundó en detalles, el propio Milei dio una pista sobre cuál es la solución que avizora: que las Leliqs sean canjeadas por bonos del Tesoro en dólares, que cotizan nominalmente en u$s120.000 millones.

Desde su punto de vista, basta con que la cotización de mercado de los bonos llegue a un tercio de la nominal para que la "bola", que él estima en unos u$s30.000 millones, pueda quedar saldada.

Es una propuesta que ha sido criticada tanto desde la línea ortodoxa del mercado como desde el peronismo kirchnerista. Y la acusación que se escucha con más frecuencia es la del parecido con el Plan Bonex de 1990.

El Bonex quedó en la memoria histórica de los argentinos como sinónimo de confiscación y defraudación a los ahorristas por parte del Estado. Básicamente, consistió en el canje compulsivo de todos los bonos de deuda soberana y de los depósitos a plazo fijo en pesos, por un nuevo bono en dólares, pagadero a 10 años, con dos de gracia y ocho pagos anuales de capital, a interés variable.

En aquel momento, los depósitos bancarios a 30 días remuneraban tasas por encima del 400%. El equipo económico de ese momento tomó la medida del canje compulsivo como forma de frenar la ola inflacionaria. Y, al mismo tiempo, dejó flotar al dólar. Como consecuencia, se produjo una profunda recesión, en un mercado falto de liquidez -se estima que la confiscación del Bonex equivalía a un 60% de la base monetaria-. Como contracara, el Banco Central logró recuperar reservas, dado que las exportaciones crecieron al triple que las importaciones.

La primera que planteó la comparación fue Cristina Kirchner, quien dijo que cuando Milei planteaba la dolarización, en realidad estaba pensando en una licuación previa, al estilo Plan Bonex, porque tal como había ocurrido con la convertibilidad de Domingo Cavallo, se necesitaba que esos pesos salieran del sistema como condición previa al nuevo régimen cambiario.

En la misma línea, Massa agitó el fantasma de un perjuicio para los ahorristas

"Espero que los bancos alerten a sus clientes. Porque lo que Milei dijo es que si él es presidente va a haber un plan Bonex. Cuando él describe cómo trata los pasivos del Banco Central, cómo trata las Leliqs lo que está diciendo es que va a manotear el dinero de los ahorristas", dijo Massa, en una entrevista televisiva.

Esa estrategia del ministro/candidato es de alto riesgo, porque en el afán de infundir temor sobre la propuesta de Milei, arriesga a que los ahorristas quieran adelantarse a una medida drástica y que se profundice una corriente de salida de depósitos ahora mismo.

De hecho, según un reporte de la consultora LCG, en el último mes los depósitos a plazo fijo tuvieron una caída real de 3,6% -donde los clientes mayoristas disminuyeron su exposición en un 2,6% mientras que los pequeños ahorristas retiraron 9,7%-.

Un mercado desconfiado

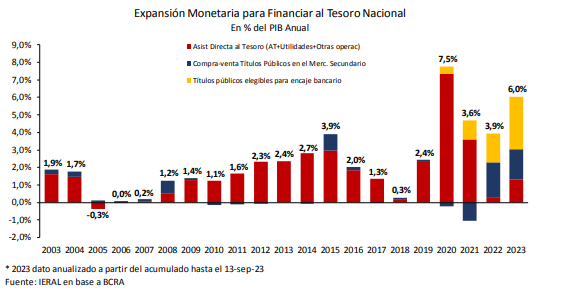

Lo cierto es que, mientras los candidatos debaten, la "bola" sigue creciendo, al punto que triplica la base monetaria y ya representa un 14,4% del PBI, cuando a inicios de año equivalía a un 10%. Según los analistas, el ritmo de aumento es proporcional a la emisión monetaria -ya sea directa desde el Banco Central o indirecta mediante la compra de títulos públicos-.

Un informe de la Fundación Mediterránea señala que el nivel real de emisión monetaria ya equivale a 6% del PBI, un guarismo sólo superado por el 7,5% que se registró en 2020, en medio de la emergencia provocada por la pandemia.

Esa situación es lo que hace en el mercado reine el escepticismo sobre una solución para las Leliq que no implique una licuación en términos reales. Por caso, Ramiro Castiñeira, analista de Econométrica, dijo en FM Milenium que, en el caso de que gane Milei, quedaría descartada una variante expropiatoria del estilo Bonex, pero que se insinúa una salida "con muchísima inflación al mismo tiempo que bajen la tasa de interés".

Ese análisis fue abonado, sobre todo, por la prédica de Carlos Rodríguez, el ex viceministro de economía de la etapa menemista que ahora coordina al equipo de asesores de Milei. Rodríguez sostiene se debe implementar "una reducción gradual de la tasa de Leliqs hasta llegar eventualmente a cero". Argumenta que ese proceso sería acompañado por una disminución de la emisión al mismo ritmo en que se reduzca el déficit fiscal. Es decir, rápido.

Sin embargo, se trata de una propuesta que está lejos de generar unanimidad. No son pocos los que alertaron que una política de ese tipo podría generar una corrida bancaria y que los ahorristas de plazo fijo saldrían corriendo a cubrirse en dólares.

En los últimos días, Rodríguez mantuvo una polémica pública con Lucas Llach, ex viceministro del BCRA en la gestión macrista, quien lo acusa de tener un enfoque erróneo del problema. Según Llach, se comete el error de darle demasiada entidad a la tasa de interés nominal de las Leliq y no a la tasa real, lo cual distorsiona la idea sobre el efecto inflacionario de estos títulos.

Mientras tanto, como reveló Epstein, el tema se convirtió en la prioridad para el equipo de los "libertarios", que busca convalidar su visión con los bancos de inversión de Wall Street. Milei, a todo esto, prepara su argumento defensivo para las acusaciones que sabe que le harán sus contendientes en el debate de los candidatos.

/https://assets.iprofesional.com/assets/jpg/2023/09/560267.jpg)