Semáforo: dólar, tasas y luces roja, amarilla y verde para 6 variables clave de la semana

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/05/553425.jpg)

Una sensación que revolotea en el mercado (y de la cual es imposible aislar totalmente la opinión que uno tiene) es que los bonos soberanos en moneda extranjera parecieran ser, de momento, el activo local más beneficiado de la configuración del arco político. Ahora bien, no todo es política, expectativa y una supuesta mayor voluntad de pago en vistas de lo que nos deparó el cierre de listas. Se vienen dando una serie de factores locales, externos y técnicos que contribuyeron a este rally.

Particularmente en lo externo, a la recomendación de algunos bancos internacionales de tomar posición en "bonos basura" (como los argentinos) se sumó un dato muy relevante del Balance de Pagos del primer trimestre: siguió reduciéndose la tenencia de estos bonos en manos de no residentes.

Un tiempo atrás, ante cualquier mínimo repunte de la cotización de estos bonos se veían fuertes órdenes de venta que interrumpían cualquier recuperación. Si bien la tenencia de no residentes sigue siendo alta (67% en el Global 2030, el papel más operado en conjunto con su análogo de legislación local), es bastante menor a la promedio del 2022 (78%). ¿Ya se les dio salida a todos los inversores que quisieran bajarse de Argentina? Imposible saberlo, pero dicha exposición continúa reduciéndose (superaba el 90% a fines del 2020).

Por otro lado, como anticipamos, la actividad económica se resintió fuertemente en abril. Según el INDEC cayó 4,2% respecto del nivel de actividad de abril de 2022. Con relación al mes de marzo, la economía también se contrajo: -1,9%. Obviamente el sector más afectado fue el agro. Transporte y Comunicaciones como Electricidad, Gas y Agua también mermaron. Mientras tanto, Minería, Oil & Gas, Turismo y Gastronomía y, contra todo pronóstico, la Industria Manufacturera siguen pujando.

A continuación, el "semáforo" económico y financiero de la semana:

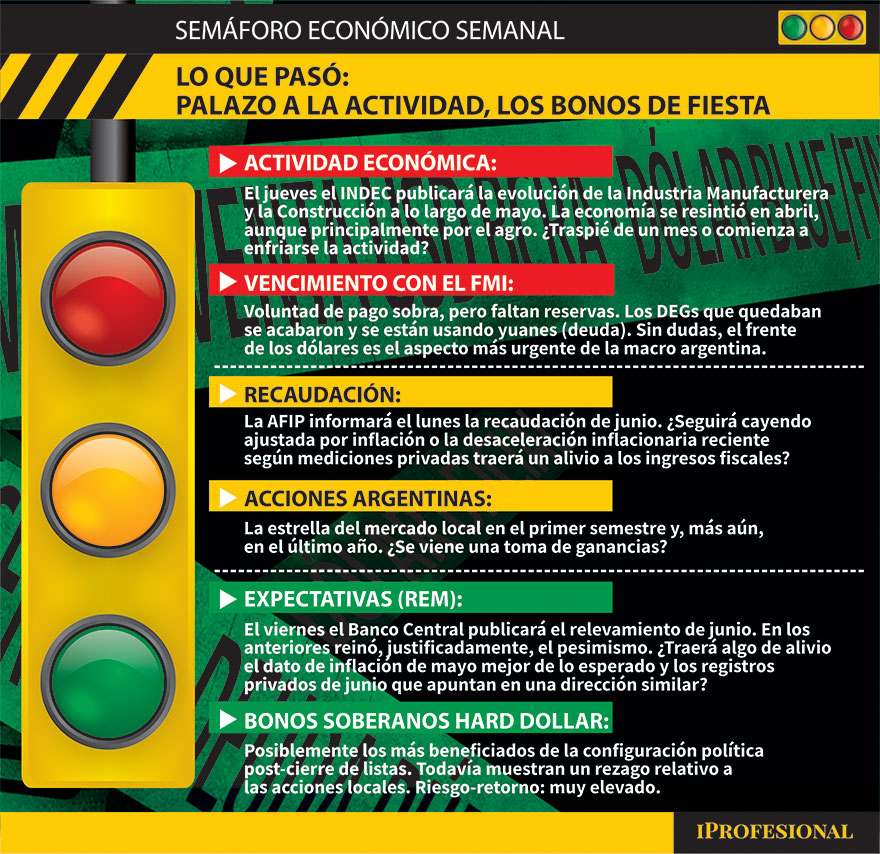

Luces rojas: Actividad Económica y Vencimiento con el FMI

El jueves el INDEC publicará los índices de producción industrial manufacturera y el de actividad de la construcción. La industria se sostiene. Contrariamente, la construcción sí se está resintiendo. Serán dos reportes claves para pensar si el traspié de abril se debió exclusivamente al agro y actividades directamente afines, o si la economía en su conjunto finalmente está comenzando a retroceder como anticipa el consenso del mercado.

Este viernes hay un vencimiento de capital con el FMI por aproximadamente USD 1300 M. ¿Luz verde al uso de los Yuanes que le debemos al Banco Central de China?

Parte de los vencimientos de la semana pasada se canceló con DEGs, para el remanente el Central metió mano a los Yuanes con los que cuenta gracias al swap de monedas con China. Independientemente del artilugio contable asociado, el aspecto más importante y positivo es la voluntad de pago que continúa teniendo el país a pesar de la crítica situación de Reservas Netas.

Pero cuidado, a diferencia del pago con dólares provenientes de la generación genuina de divisas del país el uso de Yuanes es una deuda. Cambiar deuda vieja por deuda nueva es lo que hace cualquier país o empresa, no hay nada "malo" allí. La señal de alarma se enciende cuando la deuda nueva es más cara que la vieja. Siendo que el Fondo es el prestamista de última instancia del sistema financiero internacional y, por definición, quien presta más barato (sujeto a condicionamientos, desde ya), la activación de esta deuda con China muestra que estamos rascando el fondo de la olla.

Luces amarillas: Recaudación y Acciones Argentinas

Hoy la AFIP publicará la recaudación de junio. ¿Cómo cerrará el primer semestre? En mayo la recaudación cayó más de 4% real anual. En lo que va del año la licuación de las partidas del gasto no llegó a compensar la caída real de los ingresos fiscales. Pero, la desaceleración que se está observando en la dinámica inflacionaria según diversos relevamientos privados podría traer un alivio a los ingresos fiscales. Veremos.

Atención al Merval. El enorme sobrante de pesos de la economía argentina fue encontrando refugio en activos de empresas locales con valuaciones históricamente deprimidas, compañías con balances más saneados (especialmente en materia de deuda) y con managements que encararon reestructuraciones de pasivos forzadas por el BCRA de una manera amigable con los inversores. Ante el sustancial rally que muestra el Merval en el último tiempo empiezan a emerger dos preguntas. ¿Qué valuaciones debemos convalidar en los papeles locales relativo a empresas comparables sin exposición a riesgo argentino? ¿Momento de tomar ganancia?

Luz verde: Expectativas (REM) y Bonos

El viernes el Banco Central informará el Relevamiento de Expectativas de Mercado de junio. En los últimos relevamientos reinó un (justificado) pesimismo: la inflación esperada no paraba de corregir al alza. ¿Podrá la desaceleración inflacionaria registrada en algunas mediciones privadas y el dato de inflación oficial de mayo mejor de lo esperado traducirse en una mejora de las expectativas de inflación? ¿O el mercado lo percibirá como algo transitorio, propio de la volatilidad que caracteriza a los regímenes de alta inflación?

No solo el dólar sigue planchado (motivo de festejo para quienes "van de frente" a hacer tasa en pesos), sino que los bonos hard dollar están teniendo semanas extraordinarias. Aunque partieron del décimo sexto subsuelo (paridades de 20 centavos), el rezago relativo que tienen frente al equity local (Merval) y lo mencionado en la introducción de esta columna pareciera indicar que todavía podrían tener algo de margen de suba. Como todo, es una cuestión de riesgo-retorno, donde el primero es extremadamente alto: no nos olvidemos que estamos hablando de bonos "CCC-" según S&P. En otras palabras, deuda basura.

/https://assets.iprofesional.com/assets/jpg/2023/05/553728.jpg)