Dónde conviene invertir tras las nuevas medidas del Gobierno

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/12/547757.jpg)

Con una pérdida de reservas abismal por parte del Banco Central de la República Argentina a poco de terminar el primer trimestre del año, las intervenciones en el mercado cambiario podrían verse limitadas como medida de contención de las cotizaciones del dólar. El Gobierno toma medidas para hacerse de dólares tocando organismos públicos como la ANSeS, mientras mira cómo el índice inflacionario sigue creciendo a pesar de que el BCRA vendió u$s2.500 millones este año y no se expandió la base monetaria, fijada en 5,2 billones de pesos.

Todo esto sumado a un impresionante rojo fiscal plantea un llamado de atención a revaluar las posibilidades de inversión de las que se disponen actualmente; sobre todo, teniendo en cuenta la volatilidad de un año electoral.

En este sentido, de acuerdo al análisis en el programa Qué Hacemos con los Pesos de A24, conducido por Mariano Otálora, Paula Bujía, asesora de inversiones, remarcó que "la única inversión en pesos recomendable para un inversor minorista es un plazo fijo UVA". El ajuste por inflación de la Unidad de Valor Adquisitivo acompañará las subidas en las cotizaciones del dólar estadounidense, cubriéndonos de cualquier salto complejo.

Al no saberse qué va a reperfilarse o no en un futuro próximo, opciones como los bonos CER suenan más bien descartables de operaciones próximas. En particular, opinaba el economista de la UCEMA, José Dapena, sin aún haberse visto los efectos de la sequía agropecuaria en los indicadores macroeconómicos.

¿Qué hacemos con los dólares?

Asimismo, para lo que son inversiones en dólares, el atesoramiento de la divisa norteamericana reaparece fuertemente al tope de la tabla de recomendaciones de experto para resguardar el valor de nuestro dinero.

Similarmente, las obligaciones negociables le siguen al dólar como recomendaciones de inversión local; particularmente en sectores estratégicos y necesarios como es el de la energía (TGS, YPF, PAMPA), ofreciendo rendimientos de entre el 12% y el 15%. A su vez, aparecen las acciones bursátiles en el sector energético (YPF, VISTA, PAMPA, TGS).

La insistencia en este sector tiene que ver con una previsibilidad de crecimiento en torno a los grandes proyectos que hay en curso en la Patagonia (Vaca Muerta, litio o minería). Parece mantenerse la celeridad en la construcción de los gasoductos necesarios, lo cual previsiblemente aumente el rendimiento de las inversiones depositadas en este rubro. De unos 14 millones de dólares que hoy se gastan en un buque regasificador, 11 millones podrían ir a través del gasoducto que se podría inaugurar para este mismo invierno, tan pronto como junio.

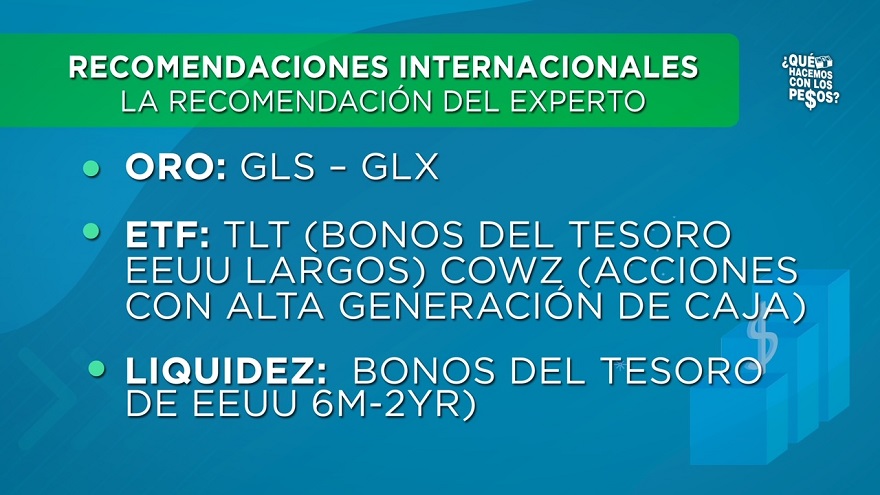

En cuanto a las recomendaciones internacionales, volvió a aparecer el oro al tope de la tabla, tanto a través de GLD como de GLX. Con su valor acercándose a los u$s2.000, las compras previas que venía habiendo por parte de los bancos centrales deviene ahora la atención en los principios de crisis financiera global que se estuvo viendo en el mundo tras la caída del Sillicon Valley Bank y los subsecuentes titulares que incluyeron a bancos como el First Republic o de un renombre tal como el Credit Suisse o el Deutsche Bank.

A pesar de todo, la asesora de inversiones Paula Bujía no considera que la situación financiera global actual se asemeje demasiado a lo sucedido en el año 2008. En este caso, se tomaron buenas medidas de ayuda de liquidez. Sí podrían verse más bancas regionales estadounidenses afectadas pero no debería continuar el contagio a través de Europa debido a las regulaciones más estrictas que se poseen en el viejo continente.

Al estarse acercando la Reserva Federal estadounidense previsiblemente a su pico en la subida de tasa de interés de referencia que viene realizando paulatinamente con el objetivo de contrarrestar la inflación, es previsible que el oro -al no tener ese mismo techo- pueda seguir subiendo en su valor, consolidándose una vez más como histórico refugio ante momentos globales complejos.

Los fondos cotizados en bolsa (ETF) aparecen en segundo lugar, comprendidos por los bonos del tesoro de los Estados Unidos de largo plazo, de entre diez y veinte años de duración (TLT), y las acciones con alta generación de caja (COWZ), así como la liquidez, refiriéndose a los bonos del tesoro de los Estados Unidos con duración de entre 6 y 24 meses, que tienen un rendimiento de entre el 4% y el 4,5% en dólares, con un riesgo previsto en un riesgo casi nulo, a pesar de la discusión del tope de deuda que se espera para agosto en el país del norte.

Mientras tanto, el Bitcoin parece haber recuperado su función original de refugio de valor. Iván Tello, cofundador de Decrypto.la, explicaba que la complicación en numerosos bancos norteamericanos para continuar con sus operaciones tiene que ver con funciones "rampa" de entrada y de salida que prestaban a otras instituciones financieras para la operación con criptomonedas. Esto empieza a generar un problema para meter dinero dentro del mundo cripto pero sí que tienen todavía soluciones para sacarlo. De los numerosos y diferentes rumores respecto de una posible regulación del mercado de las criptomonedas, la teoría más sólida de regulación tiene que ver con el cierre de estas denominadas "rampas" de entrada y de salida: los bancos regionales que cayeron o están en riesgo de hacerlo.

Sin embargo, el mercado cripto respondió sorpresivamente de manera contraria a lo esperado, mostrando una tendencia alcista, frente a la alta emisión que las divisas tradicionales experimentaron tras la pandemia. La clásica Bitcoin demuestra que vuelve a funcionar como reserva de valor y comienza a "comerle mercado" a las demás criptomonedas, habiendo recuperado un 50% de mínimos a máximos; mientras Ethereum está en un 40%. Se considera entonces que el bitcoin está ya en etapa de pre-halving.

En Argentina se está experimentando una fuerte conversión de pesos a dólares digitales a través del mundo cripto, posicionándose nuevamente el Bitcoin como la criptomoneda elegida para la mayoría de las transacciones, que por volumen son de entre u$s300 y u$s500 millones diarios.

En la visión de Iván Tello, la economía local ya está destruida: la mayoría de las empresas e inversores argentinos ya se dolarizaron, ya sea a través de dólares físicos o de dólares cripto, que en otros países también están sirviendo de garantía frente a los colapsos bancarios o caída de sus acciones ante riesgos de liquidez.

/https://assets.iprofesional.com/assets/jpg/2022/12/546958.jpg)