Deuda en pesos: Massa aprobó un nuevo test en medio de un mercado alterado por el dólar blue récord

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/08/540586.jpg)

El Gobierno obtuvo, en la licitación de deuda en pesos de este viernes 27 de enero, fondos por un valor efectivo de casi $222.984 millones. De esta manera, consiguió suficiente para cubrir vencimientos por $106.000 millones.

Así, la cartera económica logró aprobar la última licitación del mes en un escenario donde esta semana el dólar blue profundizó la tendencia alcista y registró un valor récord de $386, en tanto que los dólares financieros también subieron a pesar de estar algo más intervenidos oficialmente, en el marco de la recompra de deuda externa por u$s1.000 millones que lleva adelante el gobierno.

En este clima financiero, obtener un buen resultado en la licitación era importante para descomprimir la demanda sobre los dólares paralelos.

De todos modos, los analistas preveían que iba a ser una prueba poco desafiante por el bajo monto de vencimientos. La mayor inquietud que existía para esta subasta estaba vinculada al hecho de que el lunes último el Banco Central había subido la tasa de pases pasivos para los Fondos Comunes de Inversión (FCI) en una magnitud que perjudicaba la rentabilidad de los bancos.

En ese sentido, Pedro Siaba Serrate, analista de PPI planteó que esa medida "generaba cierta incertidumbre respecto al acompañamiento de los bancos en las operaciones de deuda".

En ese contexto, y tras conversaciones con los bancos, el BCRA rectificó la medida sobre las tasas para los FCI. Al respecto, Siaba Serrate alegó que "la decisión del lunes fue extraña porque los bancos son el principal aliado del Tesoro a la hora de refinanciar la deuda en pesos", y acotó: "Creíamos que el BCRA iba a re-analizar la medida", tal como sucedió el jueves a la tarde.

Deuda en pesos: ¿Qué monto consiguió?

En la licitación de este viernes se recibieron 1.560 ofertas por un monto de valor nominal de $512.346 millones, lo que representa un valor efectivo de $222.984 millones, según adelantó a través de su cuenta de la red social de twitter el secretario de Finanzas, Eduardo Setti. El funcionario también detalló que así se logró un financiamiento neto positivo de más de $200.000 millones.

Del total del financiamiento obtenido, prácticamente la totalidad estuvo representada por instrumentos a tasa fija.

En el mercado estimaban que tras el canje de deuda en pesos realizado el 3 de enero, más del 95% de los vencimientos estaban en manos privadas"

Para atravesar esta licitación, la secretaría Finanzas elaboró un acotado menú de cuatro instrumentos de deuda y a corto plazo, con vencimiento previo a las elecciones. Así, se mantiene la dificultad para estirar el perfil de vencimientos más allá de octubre, y se siguen incrementando los compromisos durante el período electoral, en especial en el segundo trimestre, antes de las PASO.

La novedad fue es que es la primera vez desde el 16 de septiembre de 2022 que no se ofrecieron Letras de Liquidez del Tesoro (Lelite) que solo pueden ser suscripta por Fondo Comunes de Inversión (FCI).Tampoco hubo opciones ajustadas por CER, que indexan por inflación.

En el menú había tres Letras del Tesoro a descuento a tasa fija (LEDEs), una que vence el próximo 28 de abril (S28A3), otra que caduca el 31 de mayo de este año (S31Y3), y una que expira el 30 de junio de 2023. Y también se ofreció un bono dólar linked con vencimiento el 28 de abril de 2023 (T3V3D) dirigido a importadores registrados.

En el marco del Programa de Creadores de Mercado, el lunes 30 de enero se efectuará la Segunda Vuelta, en donde se podrán recibir y adjudicar ofertas por hasta un 20% del total del valor nominal adjudicado en la licitación de hoy.

Horizonte preocupantepara la deuda en pesos

Los analistas concordaban que esta subasta no representaba un gran desafío dado que en la primera licitación de deuda de enero, el Tesoro obtuvo entre la primera y la segunda vuelta, un financiamiento neto por $86.184 millones, logrando un roll over de 124%, con lo cual con ese colchón lograba cubrir casi la totalidad del vencimiento.

El analista financiero Gustavo Ber evaluó que "el resultado fue positivo ya que volvió a obtenerse financiamiento neto, y un nivel importante de ofertas"

No obstante, el analista remarcó ese colchón se consigue "a través de letras de muy corto plazo, por lo cual se siguen concentrando los vencimientos".

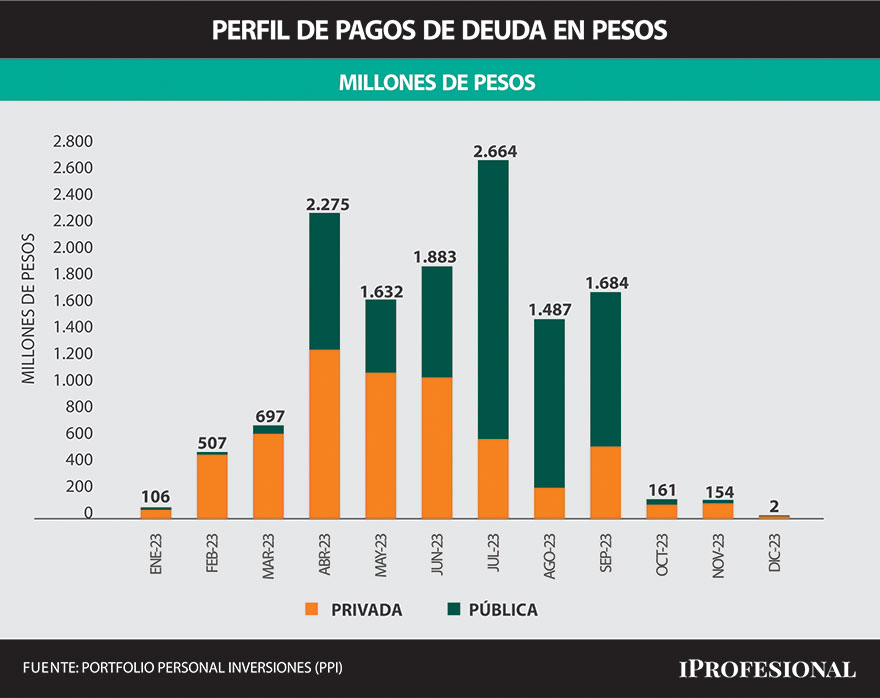

Pero más allá de haber superado la prueba de hoy, en el mercado sigue inquietando la dificultad para estirar el perfil de vencimientos más allá de octubre, y que continúa incrementando la bola de compromisos durante el período electoral, en especial en el segundo trimestre, antes de las PASO.

En ese sentido, la consultora Equilibra sostuvo que "vemos con preocupación cómo continúa empinándose el perfil de vencimientos en el segundo y tercer trimestre del año" e indicó que "en ese período vencen un promedio de $2,5 billones (1% del PBI) por mes". La consultora prevé que "el gobierno deberá más temprano que tarde definir una estrategia para postergar las colocaciones luego de las elecciones".

En sintonía, los analistas de Aurum Valores advirtieron que hay "un volumen extremadamente alto de vencimientos en poder de privados para el segundo trimestre".

/https://assets.iprofesional.com/assets/jpg/2022/03/532461.jpg)