Con un dólar blue en valor récord, Massa enfrenta último test del mes: ¿qué prevé el mercado?

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/12/547761.jpg)

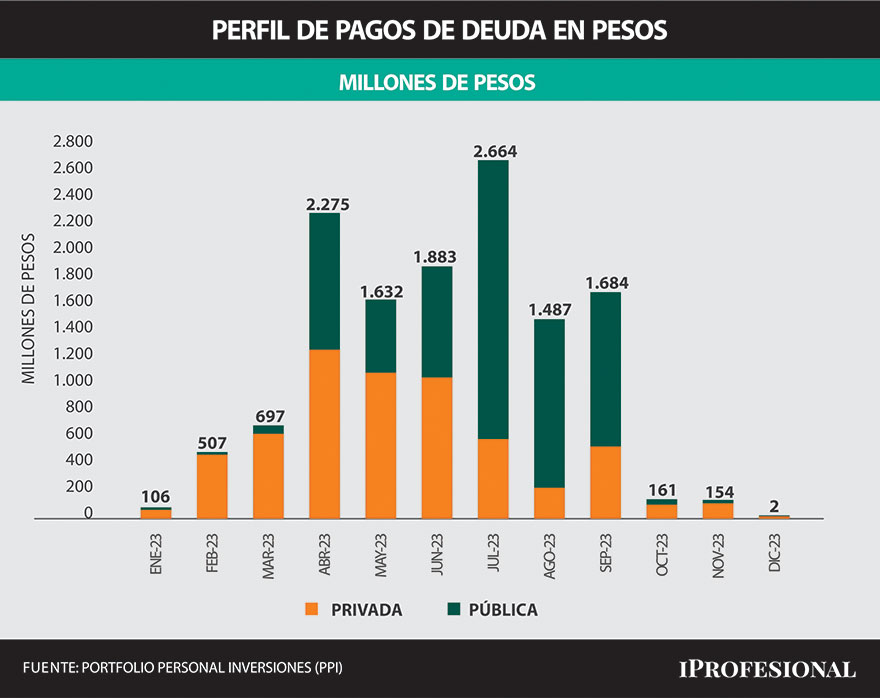

El ministro de Economía Sergio Massa enfrentará este viernes 27 de enero la última licitación de deuda del Tesoro de este mes en la que buscará cosechar fondos para cubrir vencimientos por unos $106.000 millones.

La licitación se desarrollará en un escenario en el cual el dólar blue acentuó la tendencia alcista y cerró el jueves en un valor récord de $385, en tanto que los dólares financieros también subieron, y el CCL registró un récord de $369,33, a pesar de que esas divisas están algo más contenidas tras el anuncio de la recompra de deuda externa por u$s1.000 millones. En este clima financiero, obtener un buen resultado en la licitación es importante para descomprimir la demanda sobre los dólares paralelos.

De todos modos, los analistas opinan que será una prueba poco desafiante por el bajo monto de vencimientos. La mayor inquietud que existía para esta subasta estaba vinculada a la decisión el lunes último del Banco Central de subir la tasa de pases pasivos para los Fondos Comunes de Inversión (FCI) en una magnitud que perjudicaba la rentabilidad de los bancos.

En ese sentido, Pedro Siaba Serrate, analista de PPI planteó que esa medida "generaba cierta incertidumbre respecto al acompañamiento de los bancos en las operaciones de deuda".

En ese contexto, y tras conversaciones con los bancos, el BCRA rectificó este jueves la medida, y retrotrajo parcialmente la suba de tasas para los FCI. Al respecto, Siaba Serrate alegó que "la decisión del lunes fue extraña porque los bancos son el principal aliado del Tesoro a la hora de refinanciar la deuda en pesos", y acotó que "creíamos que el BCRA iba a re-analizar la medida", tal como sucedió este jueves a la tarde.

Deuda en pesos: ¿cuál es el menú de la licitación?

Los analistas de Facimex Valores calcularon que tras el canje de deuda en pesos que se realizó el 3 de enero último, "más del 95% de los vencimientos están en manos privadas". Para atravesar esta licitación, la secretaría Finanzas un acotado menú de cuatro instrumentos de deuda y a corto plazo, con vencimiento previo a las elecciones. Así se mantiene la dificultad para estirar el perfil de vencimientos más allá de octubre, y se sigue incrementando los compromisos durante el período electoral, en especial en el segundo trimestre, antes de las PASO.

Y la novedad es que es la primera vez desde el 16 de septiembre de 2022 que no se ofrecen Letra de Liquidez del Tesoro (Lelite) que solo puede ser suscripta por Fondo Comunes de Inversión. Tampoco figuran opciones ajustadas por CER, que indexan por inflación.

Hay tres Letras del Tesoro a descuento a tasa fija (LEDEs), una que vence el próximo 28 de abril (S28A3), otra que caduca el 31 de mayo de este año (S31Y3), y una que expira el 30 de junio de 2023.

También se ofrece un bono dólar linked, que ajusta por el tipo de cambio oficial, con vencimiento el 28 de abril de 2023 (T3V3D) dirigido a importadores registrados.

La recepción de las ofertas comenzará a las 10.00 horas de este viernes y finalizará a las 15.00 horas.

Deuda en pesos: la mirada de los analistas sobre el menú

En Facimex Valores evaluaron que "en términos de estrategia, no vemos atractivo en instrumentos dollar linked con vencimiento en 2023, ya que nuestro escenario base no contempla una devaluación de salto y el equipo económico se ha inclinado regularmente por esquemas de tipo de cambio diferencial".

A su vez, señalaron que "vemos algo de atractivo en buscar tasa en la Ledes de abril (S28A3), con rendimientos atractivos en relación a nuestras proyecciones de inflación de corto plazo".

Por su parte, Siaba Serrate consideró "muy sugestivo solo emitir letras a tasa fija en un contexto donde los números de alta frecuencia comienzan a mostrar señales de aceleración (de la inflación) tras la baja transitoria del último trimestre de 2022".

"Mirando lo capturado por tipo de instrumento en las licitaciones, vemos un fuerte incremento en la participación de instrumentos de tasa fija. A modo de ilustración, el Tesoro levantó 43,9% de los fondos del primer trimestre de 2022 mediante este tipo de activos, mientras que en los últimos cuatro meses promedió 67%", detalló.

El analista sostuvo que "en nuestra opinión, la mayor participación pública explica este giro en la selección de los inversores".

Asimismo, Siaba Serrate subrayó que "el Tesoro vuelve a insistir con el bono dollar linked solo para importadores (T3V3), aunque en las dos oportunidades anteriores, solamente se colocaron uSs108 millones de nominales, reflejando poco apetito por este instrumento".

Deuda en pesos: ¿qué perspectivas tiene el mercado?

Los analistas concuerdan que esta subasta no representan un gran desafío dado que en la primera licitación de deuda de enero, el Tesoro obtuvo entre la primera y la segunda vuelta, un financiamiento neto por $86.184 millones, logrando un roll over de 124%, con lo cual con ese colchón logró casi cubrir la totalidad de los vencimientos del mes.

No obstante, Siaba Serrate subrayó que esta subasta "es importante de cara al refinanciamiento de los próximos meses".

Por eso el foco estará puesto en sí el Tesoro convalidará suba de tasas en las LEDES, que habían sido incrementadas en la licitación de la semana pasada, y en la capacidad de seguir cosechando fondos extras ya que en febrero hay vencimientos por unos $500.000 millones.

Al respecto, los analistas de Aurum Valores señalaron que "esperaríamos una suba de tasas mientras seguiremos viendo un volumen extremadamente alto de vencimientos en poder de privados para el segundo trimestre".

En analista financiero Gustavo Ber también opinó que "la licitación debería superarse sin dificultades, a raíz del reducido monto involucrado y que se continúa apuntando principalmente a un roll-over de muy corto plazo antes de las PASO, más allá de que ello sigue concentrando los vencimientos en los próximos meses". Y aguró que "en caso de apuntarse a obtener un mayor financiamiento neto, no debería descartarse que vuelva a validarse una tasa más alta en las LEDES"..

El economista Federico Glustein opinó que "la licitación será buena en términos de aceptación y creo que se convalidará la tasa actual" aunque añadió que "tampoco podría descartar una jugada para evitar la dolarización de subir uno o dos puntos, algo poco pero efectivo".

Por su parte, el analista financiero Franco Tealdi, argumentó que "más allá del número final que estimo va a ser bueno puesto que no es un vencimiento muy grande, lo que define el resultado de las licitaciones del Tesoro es la participación de los privados y es ahí donde poner la lupa: a juzgar por las últimas licitaciones, esta viene siendo muy baja, siendo el BCRA y ‘manos amigas’ los principales actores de las subastas". Y juzgó "peligroso que las letras ofrecidas a tasa fija son a muy corto plazo, haciendo cada vez más evidente la muralla de pesos a vencer antes de las elecciones".

/https://assets.iprofesional.com/assets/jpg/2021/11/526190.jpg)