El Tesoro vendió dólares del FMI para ayudar al cumplimiento de la meta monetaria

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/12/528167.jpg)

El Tesoro le vendió el 31 de mayo al Banco Central parte de los Derechos Especiales de Giro (DEGs) que recibió del FMI para cancelar más $322.000 millones de Adelantos Transitorios con la entidad. El objetivo fue obtener mayor capacidad de financiamiento en junio, un mes donde se concentran grandes necesidades fiscales, como el pago del aguinaldo. Así surge del último balance semanal del BCRA.

La operación se enmarca en un escenario donde la meta monetaria con el FMI para el segundo trimestre lucía ajustada, al tiempo que en las últimas licitaciones de deuda se achicó la tasa de roll over que logró el Tesoro. Esto, en un contexto en el que empieza a preocupar el aumento creciente de la deuda indexada por inflación, lo que, a su vez, alimenta en el mercado el temor a un reperfilamiento de la misma luego de las elecciones presidenciales en 2023.

El Tesoro cerró mayo con un ratio de roll over de 108%, por debajo del 128% mensual que los analistas calculan que es necesario para cumplir con el programa financiero.

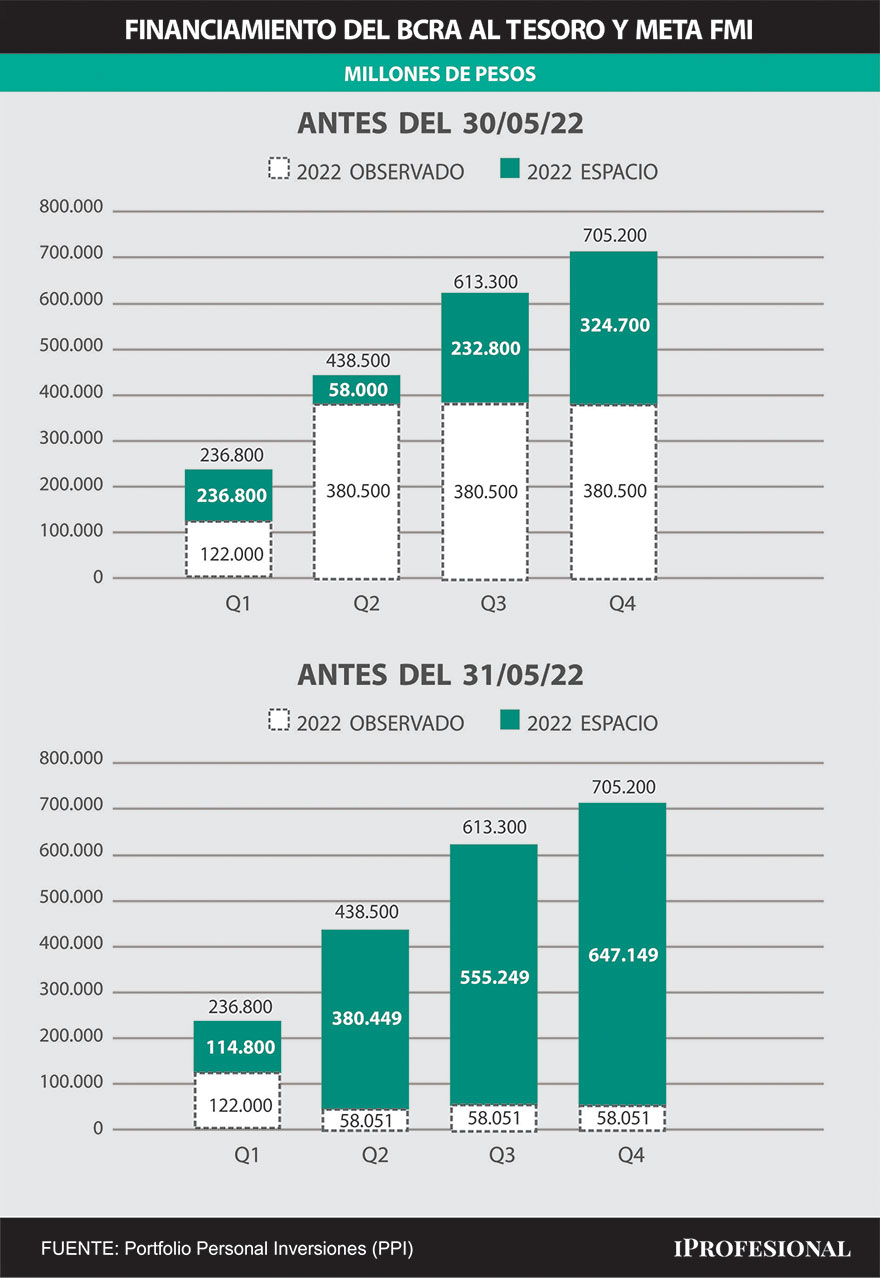

El acuerdo con el FMI fijó la meta de reducir la asistencia monetaria del BCRA al Tesoro del 3,7% del PBI en 2021 a 1% del PBI, lo que equivale a una pauta nominal de $705.200 millones. Pero con los recientes giros que había realizado entre fines de abril y mayo la entidad en concepto de Adelantos Transitorios, ya se había consumido el 54% de ese cupo.

¿En qué consiste esta operación del Tesoro?

Emiliano Anselmi, líder del equipo macroeconómico de PPI precisó a iProfesional que "el 31 de mayo el Tesoro canceló Adelantos Transitorios (crédito del BCRA a la Tesoría) por $322.449 millones, realizó esta operación con la venta de u$s2.683 millones que tenía depositados en su cuenta corriente en el BCRA en formato de DEG".

"De esta manera, el Tesoro está utilizando gran parte del financiamiento neto que le otorgó el nuevo programa con el FMI por u$s4.300 millones" precisó Anselmi, quien remarcó que "se vio obligado a hacer esta operación para darse espacio con la toma de ATs para financiar tanto el déficit como eventuales rollovers menores a 100% en las licitaciones de Finanzas".

Anselmi precisó que con esta jugada "pasa de un espacio de $58.000 millones para cumplir la meta de asistencia monetaria acordada ($438.500 millones acumulados a fin del segundo trimestre) a uno de $380.499 millones".

Venta de dólares del FMI: ¿qué impacto tiene?

Anselmi subrayó que "estimamos un déficit de entre $500.000 y $550.000 millones en junio que eran imposibles de financiar en el mercado local, por lo que, de no haber recurrido a esta estrategia, iríamos camino a un incumplimiento de la meta monetaria".

En sintonía, Sebastián Menescaldi, director de Eco Go, comentó a iProfesional que "básicamente de esa manera el Tesoro va a tener capacidad de financiamiento en junio en pesos, como no iba bien en el mercado de deuda, y se había quedado casi sin depósitos, la única posibilidad que tiene para financiar el déficit en pesos hoy es usar los ATs que hoy también estaban limitados porque tiene un tope".

"Haciendo esta operación aumentan la capacidad de financiamiento para los pagos de junio, armó un colchoncito de pesos. El problema pasa en que está vendiendo lo último que tenía para poder financiarse, eran como la joya de la abuela los dólares del FMI", señaló Menescaldi. Y agregó: "Ahora la meta monetaria del segundo trimestre es más fácil de cumplir" pero advirtió que "el tema es lo que viene hacia adelante sino vuelve a conseguir financiamiento en el mercado para pagar el déficit va haber un problema, salvo que empiecen a bajar el gasto, mejorar el superávit o el financiamiento en el mercado".

De igual diagnóstico, los analistas de Facimex Valores evaluaron que "la operación no sorprende ya que la meta monetaria del segundo trimestre implicaba que el Tesoro tenía margen para financiarse con AT por apenas $58.000 millones en junio, cifra que estaba claramente por debajo del déficit primario que proyectamos y permitía anticipar un incumplimiento". Y agregó: "Con esta medida, el Tesoro ahora tiene margen para financiarse con emisión por $380.000 millones en junio, por lo que cumplir con la meta monetaria trimestral vuelve a ser factible si no hay un gran desvío fiscal".

Como contrapartida, en Facimex advirtieron que esto "también confirma que la emisión monetaria efectiva será muy superior al techo de 1% del PBI que puso el FMI para el financiamiento monetario 2022".

Por su parte, el economista Juan Ignacio Paolicchi, de la consultora Empiria, criticó a través de su cuenta en la red social de Twitter que "el Tesoro vuelve a usar dólares del FMI para 'multiplicar' la emisión de pesos".

"Cancela ATs y se asegura poder emitir más allá de lo que le permite la carta orgánica del BCRA y el FMI, ‘incumpliendo’ en la práctica la meta de financiamiento monetario. Después no quieren que los bonos se hagan pelota. El acuerdo nació sin ningún tipo de credibilidad. Pero forzar la credibilidad a cambio de contabilidad creativa (para zafar en lo fiscal) y cambiando dólares por pesos es aún peor. Reescríbanlo y listo", fustigó.