Dólar, plazo fijo y acciones: cuál es la inversión que gana la guerra contra la inflación

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/05/516360.jpg)

El inicio del febrero trae desafíos para los ahorristas, que buscan saber cuáles serán los instrumentos de ahorro que comenzaron a rendir más.

Para ejemplificar esto en un monto concreto, se tomó el rendimiento que obtuvo una inversión inicial de un capital de $100.000, en los distintos instrumentos mencionados.

Debido al cepo cambiario, aquellos que compraron dólares en el mercado oficial, tienen un límite máximo de compra de u$s200 mensuales, que equivalen hoy a $36.400 al mes.

Este monto surge del valor final de cada dólar al público en bancos y casas de cambio, llamado "solidario", que cuesta en la actualidad $182, monto que incluye el impuesto País (30%) y el adelanto de impuesto a las Ganancias (35%).

Dicha cotización es, al menos, unos $30 menos del que tuvieron los dólares en el mercado libre, como el blue y los que se obtienen en la Bolsa de Comercio (MEP y contado con liquidación), que surgen de las compraventa de bonos y acciones que cotizan tanto en pesos como en moneda extranjera, y que tiene un valor implícito de $214 en adelante.

También se tuvieron en cuenta fueron los plazos fijos en pesos, tanto los tradicionales a 30 días como también los UVA, que son a 90 días y ajustan por inflación.

Por último, se consideró a la renta variable, que es la compra de acciones de empresas líderes que cotizan en el índice Merval de la Bolsa de Comercio de Buenos Aires, que subió en todo enero un 7%.

Inversiones ganadoras del momento

La opción que más ganancias otorgó a los ahorristas durante el mes que acaba de concluir fue la compra de dólar bursátil.

Así, desde el primer día hábil de 2022 hasta el 31 de enero, un inversor que volcó $100.000 para comprar dólar contado con liquidación, al finalizar ese período alcanzó un capital de $117.556. Es decir, ganó más de $17.500 en sólo un mes.

En cambio, si se volcó al dólar MEP, que se obtiene con la compra y venta de bonos en forma doméstica, alcanzó un monto $108.277. Un rendimiento de 8,3% mensual.

"En el inicio de 2022, el que apostó al dólar ganó. Pero no a todos los dólares, sino a los financieros que se negocian a través del mercado de bonos (CCL y MEP) y también al clásico dólar blue", dice a iProfesional el analista Andrés Méndez, director de AMF Economía.

Y acota: "Sin lugar a dudas, superado el estacional aumento de la demanda de dinero de las últimas semanas de diciembre y las primeras de enero, los pesos excedentes buscaron el refugio en la divisa estadounidense. También los activos bursátiles gozaron de muy buena salud, alentados en la parte final del mes por el principio de acuerdo con el FMI".

De esta manera, el podio lo completó el Merval, que siguió capitalizando a sus seguidores, que obtuvieron casi 7% en el mes.

En resumen, estas fueron las alternativas ganadoras de este primer tramo del año frente a estimaciones de crecimiento de los precios internos, que podrían haber rondado en enero el 4% mensual, como piso.

"En la vereda opuesta para los inversores, se encuentran los plazos fijos y el dólar ahorro, que no pudieron doblegar al crecimiento de los precios de la economía. En el caso del plazo fijo tradicional porque, a pesar de la suba de las tasas, la misma no pudo ser captada por el ahorrista debido a que depositó días antes de que se produjera el alza", detalla Méndez.

Para el caso del plazo fijo UVA, este experto agrega que el impacto de la "reducida" inflación de noviembre pasado, que fue de 2,5% mensual, incidió negativamente en la valorización de estas colocaciones en la primera quincena de enero, con el consecuente impacto depresivo sobre los rendimientos del mes. Es que en la segunda quincena del mes pasado, ahí se prorrateó parte del 3,8% de suba registrado por el IPC Nacional de diciembre último.

Por el lado del dólar ahorro, "si bien aceleró su ritmo de ajuste, aún persiste en la ralentización que lo acompaña desde el año pasado", finaliza Méndez.

Ganancias en un año

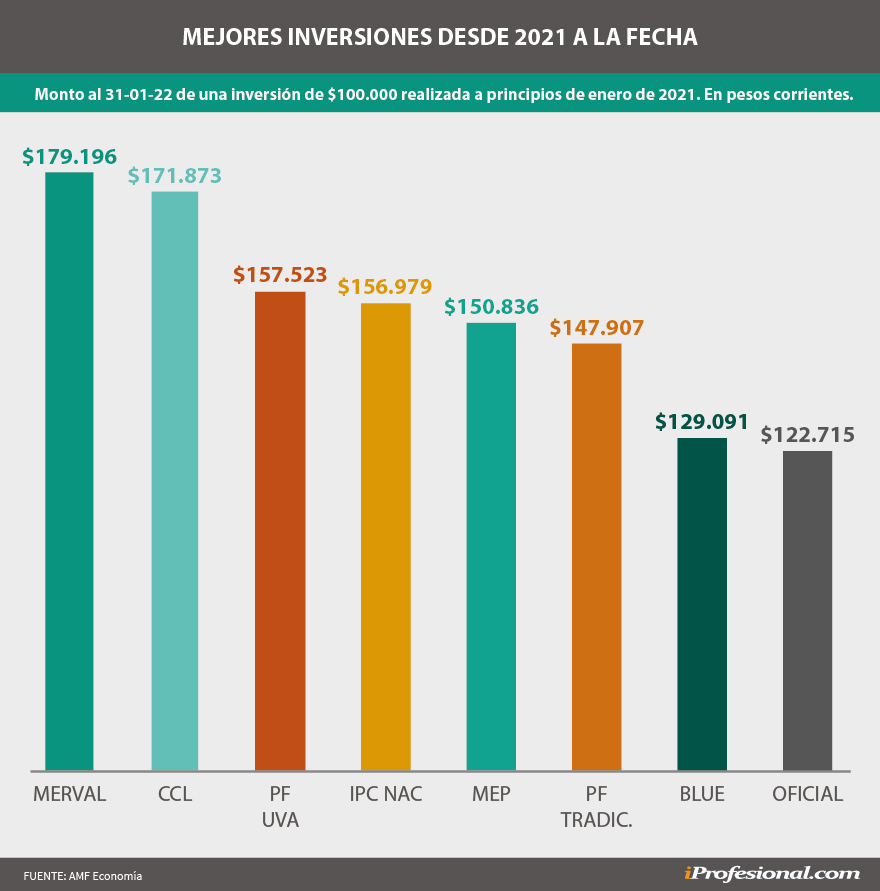

Ahora bien, si se considera la situación de un ahorrista que realizó una inversión de $100.000 a inicios de 2021, las conclusiones tienden reflejar comportamientos diversos.

Por un lado, resulta claro que la significativa recuperación del nivel de actividad económica del año pasado desequilibró la balanza a favor de los activos bursátiles.

Así, aquél que apostó por el Merval a principios de enero del año pasado hasta final del último mes, alcanzó un capital de casi $179.200 en casi 13 meses.

También la valorización del contado con liquidación lo coloca como el único dólar que preservó el valor de los ahorros por encima del magro desempeño que registraron el blue y el dólar ahorro, ya que alcanzó un capital total de cerca de $172.000.

En tanto, si bien obtuvo mejores rendimientos el dólar MEP, no llegó a equiparar la suba de precios internos.

En cuanto al plazo fijo UVA, "justificó algo que aún no se advierte en el primer tramo de 2022: fue un eficaz instrumento para preservar el valor de los ahorros, un valor que no puede acreditar el plazo fijo tradicional", sentencia Méndez a iProfesional.

Perspectivas

Para los próximos meses, según el director de AMF Economía, puede esperarse que la "estrella" del Merval "no brille en la magnitud observada desde principios del año pasado, considerando que las tasas chinas de aumento del PBI agotaron su vigor, tras la recuperación del descenso observado en 2020".

Al respecto, si bien se espera una nueva expansión de la economía en 2022, este resultaría más modesto que el registrado en 2021.

En cuanto a los plazos fijos, en el caso del ajustado por UVA, para Méndez se espera que "se recupere del traspié observado el mes pasado".

Además, sostiene que mejoran las perspectivas del plazo fijo tradicional, a partir del compromiso asumido con el FMI para tornar las tasas reales con rendimientos positivos, "situación que podría alentar nuevas subas de los tipos de interés en los próximos meses", afirma a iProfesional.

Y concluye: "Estos factores, más cierta mejora en el entorno macroeconómico, debilitarían el brillo observado por los dólares financieros en enero pasado. En este contexto, la apuesta a la recuperación de la cotización del dólar ahorro es algo posible de esperar de aquí en adelante".

Esta suba del tipo de cambio oficial se generaría "pese" a los estacionales aumentos del flujo de divisas que aportará la liquidación de gran parte de la cosecha gruesa en el próximo trimestre, "algo que impactará desde fines de marzo sobre los niveles de divisas ofertados en el mercado cambiario", finaliza Méndez.-