Domingo Cavallo: "Se está incubando el default de facto de la deuda en pesos"

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2021/12/527759.jpg)

Domingo Cavallo, el exministro de Economía durante los gobiernos de Carlos Menem y Fernando De la Rua, no ve con buenos ojos el acuerdo en principio con el Fondo Monetario Internacional (FMI), anunciado con bombos y platillos por la actual administración días atrás.

Para Cavallo, era posible negociar hasta el próximo vencimiento importante de la deuda con el Fondo, ya que se contaba con el dinero para pagar el último compromiso.

Dicho esto, el objetivo del presidente Alberto Fernández y el ministro de Economía, Martín Guzmán, era de acuerdo al referente neoliberal lograr también el guiño de la vicepresidenta Cristina Kirchner para este entendimiento con el Fondo. Y lo lograron, dice, a último momento.

No obstante, al analizar el acuerdo alcanzado Cavallo advierte que se proyecta inevitablemente un default de la deuda del Estado contraída en pesos.

Así lo explicó el exministro en su blog personal el día lunes: "Alberto Fernández y Martín Guzmán están convencidos que al gobierno no le conviene una declaración formal del default de la deuda con el FMI. Si seguían los consejos del Kirchnerismo de no pagar el vencimiento del viernes pasado, de hecho, entraban en default. Tenían los fondos para hacer el pago y mantener abierta la negociación como para llegar a un acuerdo antes del próximo vencimiento grande del mes de marzo. Pero necesitaban un guiño del Fondo como para justificar ante la Vicepresidenta que no convenía precipitar el default antes de agotar la instancia negociadora. Esto es lo que buscaron y consiguieron sobre la hora."

"A pesar de que la presión del kirchnerismo duro continuará y que, aun cuando se llegue a un acuerdo como el bosquejado en el entendimiento entre Guzmán y los técnicos del Fondo, es muy probable que no se logre cumplir las condicionalidades más allá de unos pocos trimestres, Yo creo que, de todas formas, el FMI dará los ¨weivers¨ como para que Argentina no termine en default formal", prosiguió Cavallo para aclarar por qué esta deuda con el Fondo no llevará a un estallido similar al Rodrigazo o la hiperinflación de 1989.

Pero a la vez advirtió que el peligro que queda latente tras este acuerdo es el default de la deuda en pesos a medida que las metas fiscales, como porcentajes del PBI, se logren cumplir a través de tasas de inflación cada vez más elevadas y tasas de interés "pretendidamente positivas ex-ante."

Pronósticos de Cavallo

En este contexto, "es casi temerario hacer pronósticos", escribió el analista en el texto publicado en su blog personal, pero igual, arriesgó los siguientes:

- El gobierno logrará evitar la declaración de un default formal con el FMI a pesar de que muy pronto quedará de manifiesto que no podrá cumplir con las condicionalidades. Conseguirá los "weivers" que necesite.

- La tasa de inflación y la tasa mensual de aumento del tipo de cambio nominal rondará alrededor del 4%. Para poder colocar toda la deuda en pesos necesaria para financiar el déficit fiscal, la tasa de intervención del Banco Central tendrá que ser superior al 4% efectivo mensual.

- Cuando los acreedores en pesos demanden tasas reales de interés tan altas como las que hoy se reflejan en el valor de mercado de los títulos en dólares que surgieron de la reestructuración del año 2020, habrá llegado el momento del default de la deuda en pesos.

- El default de la deuda en pesos adoptará la forma de una fuerte devaluación y la consiguiente explosión inflacionaria que transformará en fuertemente negativas las tasas reales de interés pactadas anteriormente. La gran duda es si este default se producirá antes o después del cambio de gobierno en diciembre de 2023.

Para enero de 2022 Cavallo anticipa además un tasa de inflación en torno al 4% mensual.

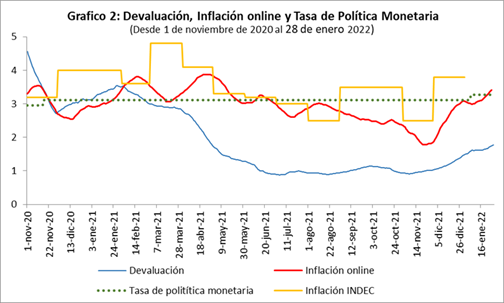

"La medición de los precios online ha estado sistemáticamente por debajo de la medición del INDEC, tal como puede apreciarse en el gráfico 2. Por eso estimamos que la variación del IPC estimado por el INDEC que fue el 3,8% en diciembre de 2021, cuando la medición online arrojaba 2,6%, difícilmente haya terminado por debajo del 4% en enero", explicó.

"Se puede observar que la tenue tendencia a la baja de la tasa de inflación observada entre marzo y noviembre de 2021 se corresponde con una atenuación, aún más acentuada, de la variación del tipo de cambio oficial. En diciembre y enero la variación del tipo de cambio pasó del 1% al 2% mensual y la tasa de inflación comenzó a aumentar", continuó.

En ese marco, Cavallo espera que el entendimiento con el FMI contemple que "no habrá salto devaluatorio, pero el ajuste del tipo de cambio tendrá que acompasar a la tasa de inflación. Esto significa que tendrá que pasar del 2 al 4% mensual", aun cuando la tasa de emisión monetaria se contraiga a un cuarto de lo que fue en 2021.

Riesgo de default en pesos

Cavallo anticipa que la única forma de que el Banco Central logre cumplir con la meta de emisión monetaria del 1% del PBI en 2022, es que logre colocar deuda en pesos por 3,5% del PBI.

"Al final de 2021 la deuda en pesos del sector público, incluido el stock de LELIQs y pases, representó el 21 % del PBI. Por consiguiente, al final de 2022 la deuda en pesos ascendería a 24,5% del PBI si la tasa real de interés fuera del 0%. Si, como es muy probable, lograr renovar y ampliar el stock de deuda en esta magnitud requiriera aceptar tasas reales de interés del 10% anual, esa deuda terminaría representando 27% del PBI al final de 2022 y 33% del PBI al final de 2023", detalló el exministro.

"Con una deuda en pesos del orden del 30% que paga una tasa real de interés del 10% anual, la factura de intereses a pagar por el Tesoro, sin contar la que corresponde a los intereses de la deuda en dólares, ascendería a alrededor de 3% del PBI. Es decir, que toda la reducción del déficit primario comprometido en la negociación con el FMI sería más que compensado por el aumento de la factura de intereses, sin que se produzca ninguna reducción significativa del déficit fiscal total", anticipó en su análisis.

En ese marco, Cavallo prevé que a medida que aumente la colocación de deuda en pesos, crecerá también el riesgo de default de esa deuda: "Dado que los acreedores en pesos saben que ese default adopta siempre la forma de una fuerte devaluación que provoca un aumento de la tasa de inflación muy por arriba de la que estaba contemplada en las tasas nominales de interés, uno de los indicadores más claros del aumento de esa tasa de riesgo será la brecha entre el precio del dólar en el mercado oficial y en los mercados CCL, MEP y blue."

"Es prácticamente imposible imaginar que este proceso no termine en el default de la deuda en pesos. Lo que no es fácil de determinar es si ese default se producirá antes o después del cambio de gobierno en diciembre de 2023", cuestionó