Banco Central, con reservas al límite: economistas responden cómo "sobrevivirá" en febrero

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2020/11/507819.jpg)

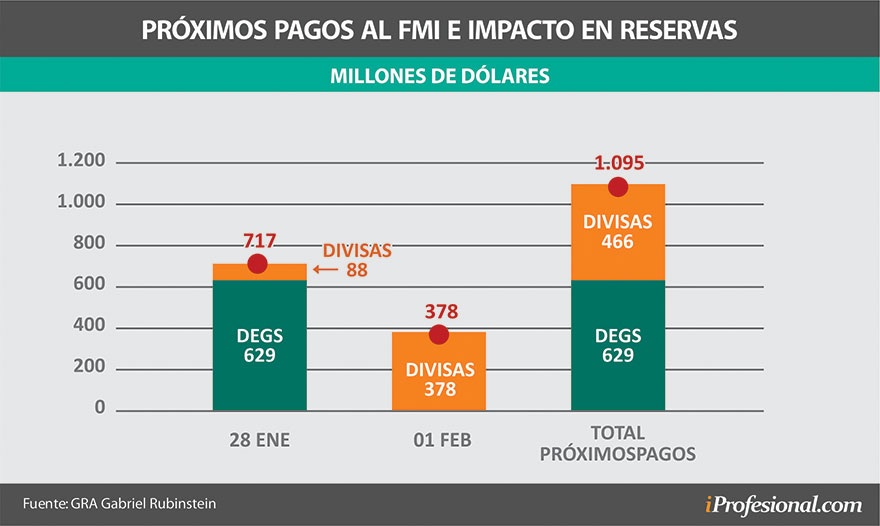

Más allá del optimismo generado por el anuncio de acuerdo con el FMI, los dos vencimientos de deuda que se deben cancelar estos días por u$s1.095 millones encienden demasiadas dudas respecto a cómo el Banco Central va a poder afrontar los próximos meses, en medio de una situación donde las reservas líquidas que posee son escasas y las necesidades de divisas son imperiosas.

Es que los analistas sostienen que todavía no se conoce cómo el Gobierno va a obtener dólares en lo inmediato, debido a que la liquidación de las exportaciones de la cosecha gruesa del campo, que representa el principal origen de los ingresos de divisas que tiene el país, ocurre estacionalmente desde inicios de abril.

Y, a pesar que el ministro de Economía Martín Guzmán anunció que el desembolso realizado el viernes por u$s731 millones al Fondo Monetario Internacional será devuelto por el organismo como parte del trato, algo que también abarca financiamiento por "todo lo que resta vencer del acuerdo de Stand By y el monto de las amortizaciones de septiembre y diciembre que se hicieron con los derechos especiales de giro (DEGs)", las dudas sobre como se "autosustentará" Argentina para obtener dólares genuinos, son muchas.

En resumen, el acuerdo con el FMI no involucraría efectuar los cambios estructurales profundos y necesarios para que el país brinde certidumbre a los inversores y pueda fomentar el ingreso de capitales. Es decir, la coincidencia de los expertos es que no se resuelven los problemas de fondo.

Por lo tanto, de una u otra manera, el Banco Central recién tendría su situación financiera algo más "aliviada" desde fines de marzo, con el ingreso de los billetes verdes del agro.

Entonces, la gran duda que tiene el mercado es cómo hará el oficialismo para afrontar los pagos tanto de las importaciones como de las deudas en moneda extranjera a otros organismos internacionales, en los próximos meses.

Para profundizar en este tema, iProfesional consultó a distintos economistas para conocer sus proyecciones sobre las reservas y qué medidas estiman que encarará el BCRA para poder cubrir sus compromisos en el corto plazo, en especial, en un contexto en el que le escasean los dólares.

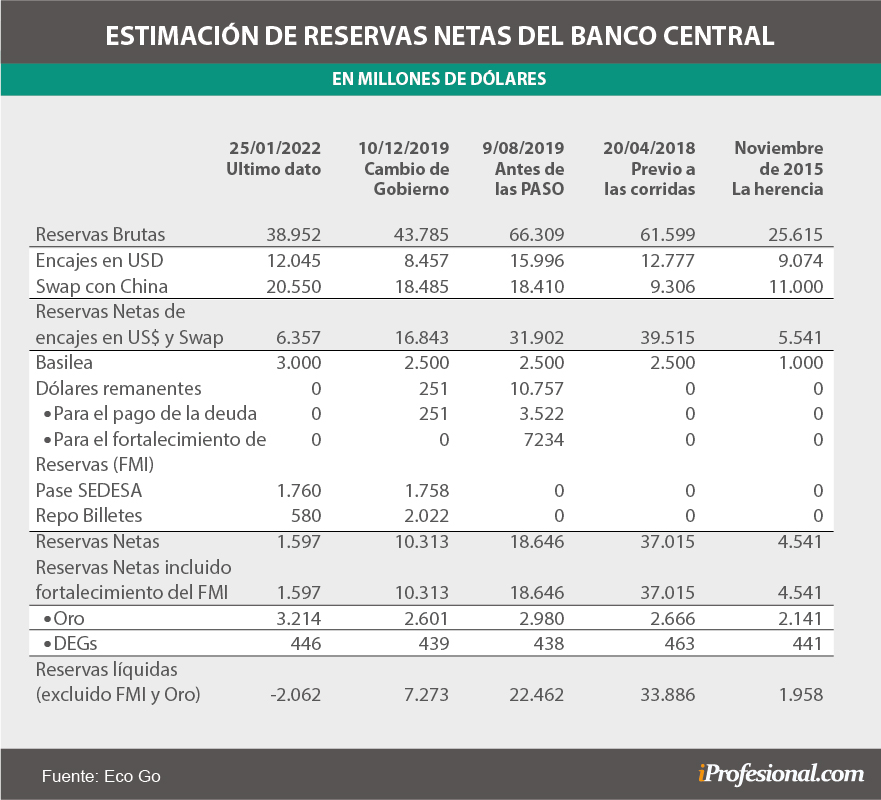

En este sentido, Pablo Repetto, director de la consultora GRA de Gabriel Rubinstein, afirma a este medio: "Las reservas netas del Banco Central, que representan las brutas menos los swaps de divisas y los encajes, están apenas por encima de los u$s1.000 millones".

Así, dentro de las reservas netas se incluyen los Derechos Especiales de Giros (DEGS), donde quedan en la entidad unos u$s630 millones.

Entonces, si se considera que los compromisos a pagar el 28 de enero y el primero de febrero suman casi u$s1.100 millones, "restando ese monto, el stock de reservas netas va a caer a territorio negativo", aclara Repetto.

Algo que luego volvería a recomponerse por las devoluciones que realizará el FMI, según lo mencionado por Guzmán.

Por su parte, el economista Sebastián Menescaldi, director asociado de la consultora Eco Go, dice a iProfesional que, al día de hoy, las reservas internacionales netas se encuentran "comprometidas", a pesar del crecimiento que hubo en más de u$s23.000 millones en la oferta de divisas a lo largo del año pasado, como consecuencia de la fuerte mejora de las ventas externas de bienes y servicios.

"La situación actual se debe a que gran parte de la oferta de divisas obtenidas fue utilizada para impulsar el crecimiento de la economía con un aumento de las importaciones, así como para la cancelación de deudas y la intervención en la brecha de los dólares financieros", argumenta este experto.

De este modo, las reservas internacionales netas, que lograron trepar más de u$s10.000 millones el año pasado con el desembolso de los DEGs del FMI, en la actualidad se "ubican solamente en u$s1.600 millones aproximadamente. Y se situarían en tan solo u$s500 millones, si se pagan las amortizaciones e intereses de la próxima semana de la deuda con el organismo multilateral", calcula Menescaldi.

Por lo que hay que analizar que sucede luego de aprobado por el Congreso el acuerdo con el Fondo Monetario, ya que podrían recuperarse temporalmente.

Hace unos días, las reservas brutas del Banco Central perforaron los u$s39.000 millones. "Sin embargo, cuando empezamos a netear los activos que el BCRA contabiliza como reservas, pero que no son propios, nos encontramos ante un panorama preocupante", alerta a iProfesional Eugenio Marí, economista jefe de la Fundación Libertad y Progreso.

Para agregar que al restar los depósitos de bancos privados y del Tesoro en el Central, el swap con China y las obligaciones con organismos internacionales, "entonces nos encontramos con que las reservas netas, o propias, del Banco Central son de u$s2.100 millones, incluyendo DEGs y oro".

Salidas "centrales" para sumar dólares

Para los analistas es claro que el Banco Central está en aprietos por la baja cantidad de dólares líquidos que dispone, mientras que debe cancelar una serie de pagos con otros organismos externos y cubrir también importaciones cotidianas de insumos de empresas y productos terminados.

A ello se le suman otros factores que complican más la situación, como la sequía que afectó al campo en la primera mitad de enero.

La misma, según informó a iProfesional Lorena Giorgio, economista jefe de la consultora Equilibra, implicarán "unos u$s4.000 millones menos de ingresos por exportaciones en 2022", respecto a las proyecciones previas.

Ahora bien, la gran pregunta que se realiza el mercado es qué puede hacer el BCRA en el corto plazo, ante la falta notoria de dólares en sus reservas, en un contexto donde el acuerdo con el FMI tampoco deja en claro cuál será el acceso de financiamiento externo que tendrá el Gobierno, sin resolverse los problemas profundos del país. Y donde también, en el mientras tanto, deberá esperar hasta abril para recibir las divisas del campo.

Para Menescaldi, si no acordaba rápido con el FMI, "el país estaba comprometido en febrero y marzo en la situación de las reservas para poder atender los compromisos de corto plazo". Por lo que ahora, con este acuerdo, se deberá ver qué ocurre, más allá que la situación será más llevadera.

Frente a esta situación, prevé que el Banco Central deberá actuar, tanto desde la búsqueda de mayor oferta y una menor demanda.

"Es por ello que es factible que la autoridad monetaria busque activar parte del swap con China, para poder contar con divisas disponibles en el corto plazo, mientras que es probable que también se busque algún control sobre las importaciones, con el fin de reducir la demanda para atravesar el período hasta la llegada de la cosecha gruesa", resume Menescaldi a iProfesional.

Por su parte, Repetto opina: "El BCRA va a sustentarse para llegar hasta los ingresos de la cosecha gruesa, por medio de divisas que se consiguieron a costa de pasivos en dólares".

De ese modo, sostiene que se deberían activar swaps con Basilea o China, préstamos de SEDESA (Seguros de Depósitos) o, "lo que está más a mano, que es usar encajes, que es lo que estimamos vendría haciendo desde hace varios meses, desde que las reservas líquidas son negativas en septiembre de 2021".

Finalmente, desde el punto de vista de Marí, "podría llevar a un endurecimiento del cepo cambiario ante la escasez de oferta de dólares".

Y acota: "Es lo más lógico, ya que un incumplimiento no sería beneficioso para ninguna de las partes".

Sin embargo, sostiene Marí que el acuerdo con el Fondo Monetario "no será la solución a los problemas de Argentina, aunque puede haber un alivio de corto plazo en el mercado cambiario y financiero".

En resumen, considera que el Banco Central seguirá "conviviendo" con una hoja de balance desequilibrada, reservas propias muy reducidas y una brecha cambiaria de más de 100%.

"Tampoco hay razones para esperar que la demanda de dinero suba significativamente. Entonces, será necesario empezar a corregir los desequilibrios fiscales y monetarios, reduciendo el déficit y las distorsiones de precios relativos", concluye Marí.

La duda de los economistas es, justamente, que el Gobierno intente solucionar todos estos desfasajes, en un escenario de muy bajo ingreso genuino de dólares y alta demanda de divisas por parte de los argentinos, que quieren huir del peso.-