Los ojos del mercado, puestos sobre el dólar: esto ocurrió el día después de las últimas elecciones

/https://assets.iprofesional.com/assets/jpg/2021/11/526818.jpg)

En la semana previa a las elecciones legislativas del próximo domingo fue palpable una búsqueda de cobertura por parte de los inversores, ante la incertidumbre de los resultados, pero más que nada sobre cómo va a reaccionar el gobierno a partir del próximo lunes.

En lo que hace a las expectativas "del día después", éstas podrían mejorar si la oposición mantiene o incluso logra amplíar las diferencias, porque aumentarían las perspectivas acerca de un cambio de administración en 2023. Por el contrario, si ganara el gobierno, sin dudas sería un cisne negro para el mercado que resentiría las expectativas.

En cuanto al cortísimo plazo, es decir lo que pueda suceder a partir del lunes, desde Portfolio Personal Inversiones consideran que "La dinámica del tipo de cambio dependerá de las acciones del gobierno y qué tono decida tomar".

Sobre este punto, sostienen que "ante el exceso de pesos y la alta demanda de dólares, bajo estos niveles de incertidumbre y de desconfianza, algo tiene que pasar en el tipo de cambio real".

Qué sucedió con el dólar oficial

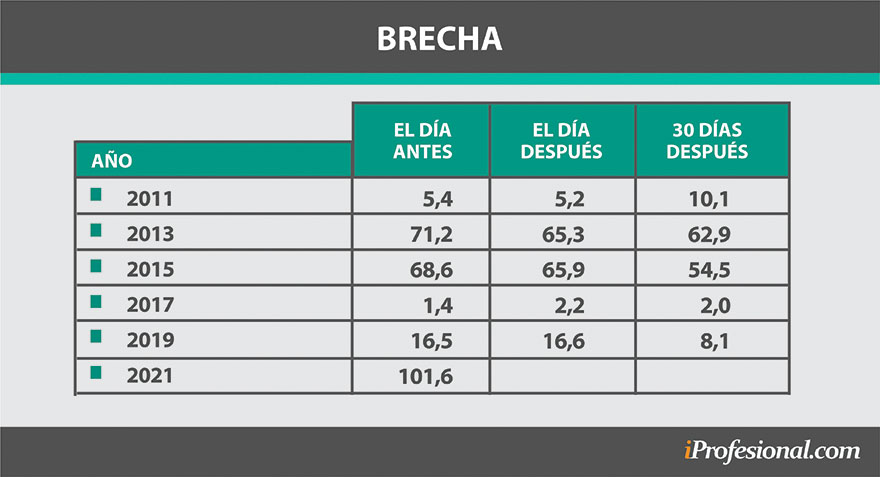

Si se observa lo sucedido desde 2011 a la fecha con el tipo de cambio oficial, tomando como referencia el precio del cierre del viernes anterior a las elecciones, el del día después y el de 30 días más adelante, pueden sacarse algunas conclusiones:

-La variación de precios del tipo de cambio oficial correspondiente a las elecciones de 2011, 2013 y 2015, se mantuvo en línea con lo que venía ocurriendo anteriormente, siguiendo las directivas del Banco Central.

-En tanto que en 2017 y 2019, cuando el dólar se movía libremente mostró bajas de 0,5% y 2,4%, respectivamente.

-En cuanto a lo que ocurrió en los 30 días posteriores, el dato más relevante es el avance registrado en 2013, cuando trepó casi un 4%, mientras que en los meses anteriores venía a un ritmo del 2,5% mensual.

-Es decir que en ese entonces el Banco Central decidió acelerar el ritmo de devaluación.

-En sentido inverso, en los dos últimos comicios, el tipo de cambio oficial retrocedió, sobre todo en 2019, cuando retrocedió más del 3 por ciento.

Qué pasó con el dólar blue

Por el lado del blue, la primera conclusión que se obtiene es que salvo en 2017, cuando subió un magro 0,3% el día después, en los restantes casos retrocedió, en un rango que va del 0,2% (2011) hasta un 2,3% (2019) o 3% en 2013.

En cuanto a los datos correspondientes a los 30 días después de las elecciones predominan las bajas, que son lideradas por lo sucedido en 2019, cuando el blue cedió un 10%, mientras que en 2015 el precio bajó un 6,8% y en 2013 un 1,3%. La mayor suba se registró en 2011, cuando trepó un 5%, debido básicamente a la implementación del primer cepo cambiario a días del acto electoral.

Con respecto a la brecha que separa al blue del tipo de cambio oficial, lo más destacado es que tomando el día posterior y el previo, mientras que existió el cepo hasta 2015, se achicó en un rango que va del 3,9% al 8,4%.

Por su parte, si la comparación se extiende a los 30 días, se destaca lo sucedido en 2011, cuando se incrementó un 85% y en 2017, pues trepó un 50 por ciento. En este rubro, las mayores reducciones se observaron en 2015, cuando se contrajo un 21% y en 2019, pues rondo el 51 por ciento.

En cuanto al nivel actual de brecha, que es del orden del 100% con respecto al dólar mayorista, es lejos el más alto de estos períodos.

Un escenario de más largo plazo

Más allá de lo que pueda suceder en el cortísimo plazo, los escenarios para los dos años que restan de mandato para el actual gobierno, en cuanto a la dirección que podría tomar, son en principio dos:

• Se radicaliza, lo cual sería tomado muy negativamente por el mercado, por lo que la tensión actual podría prolongarse en el tiempo.

• Opta por la moderación, lo cual podría ser tomado en forma positiva, más aún si se evidenciara que se muestra proclive a buscar un acuerdo con el Fondo Monetario Internacional (FMI). De ser así, las cosas podrían tranquilizarse y la espuma podría desinflarse.

Más allá del camino elegido, donde existe coincidencia es que lo más probable es que la política monetaria debería cambiar. En tal sentido, según PPI, "el mercado descuenta una aceleración del crawling peg hacia una tasa mensual del 3%-4%, más en línea con la inflación".

"En su mayoría parece existir consenso en que eso deberá pasar, pero la disyuntiva es si será una devaluación de un salto o mediante una aceleración del movimiento del tipo de cambio oficial -seguramente acompañado de una suba de tasas-", concluyen.

/https://assets.iprofesional.com/assets/jpg/2021/11/526471_square.jpg?7.2.11)