¿Dólar, plazo fijo o acciones?: revelan cuál es la "inversión imbatible" en lo que va del año

/https://assets.iprofesional.com/assets/jpg/2021/11/526542.jpg)

En los últimos meses los ahorristas debieron enfrentarse a distintos desafíos, como una inflación y precio del dólar oscilante, que generaron diversos rendimientos para las inversiones más demandadas por los argentinos, como son la compra de dólares, plazos fijos y acciones de empresas.

Por eso, antes de las elecciones y por la incertidumbre cambiaria, es clave conocer entre estas alternativas de ahorro mencionadas cuáles fueron las que otorgaron más ganancias en todo el corriente año, y también desde inicios de 2020 hasta el momento.

Para evaluar el rendimiento de las diferentes herramientas para ganar dinero, se tomó como ejemplo una colocación inicial de un capital de $100.000.

Se debe aclarar que aquellos que se volcaron a comprar dólares, por un lado se ubica el restringido oficial, cuyo límite máximo de compra mensual permitido hasta el momento, por el cepo cambiario, es de u$s200.

Un monto que equivale a casi $34.700, ya que el valor final de cada dólar al público en bancos y casas de cambio, llamado "solidario", es de un promedio de $173,3, que surge de la cotización minorista de pizarra más el impuesto País (30%) y el adelanto de impuesto a las Ganancias (35%).

Por eso, para llegar a cubrir toda la cifra del ejemplo ($100 mil), se debieron distribuir las compras de las divisas a lo largo de tres meses.

También se puede adquirir billetes estadounidenses, sin limitaciones extremas en el segmento libre, como ocurre en la Bolsa con el dólar MEP, que surge de compraventa de bonos que cotizan tanto en pesos como en moneda extranjera, y que tiene un valor implícito de $181. Y en la plaza ilegal, el blue avanzó en las últimas semanas hasta los actuales $197.

Además, se analizó la ganancia de los plazos fijos en pesos, tanto en la versión tradicional a 30 días de plazo como la variedad que ajusta por inflación (UVA), que tiene un período mínimo de encaje de 90 días.

Por último, se consideró a la renta variable, que es la compra de acciones de empresas líderes que cotizan en el índice Merval de la Bolsa de Comercio de Buenos Aires.

Ahorro en 2021

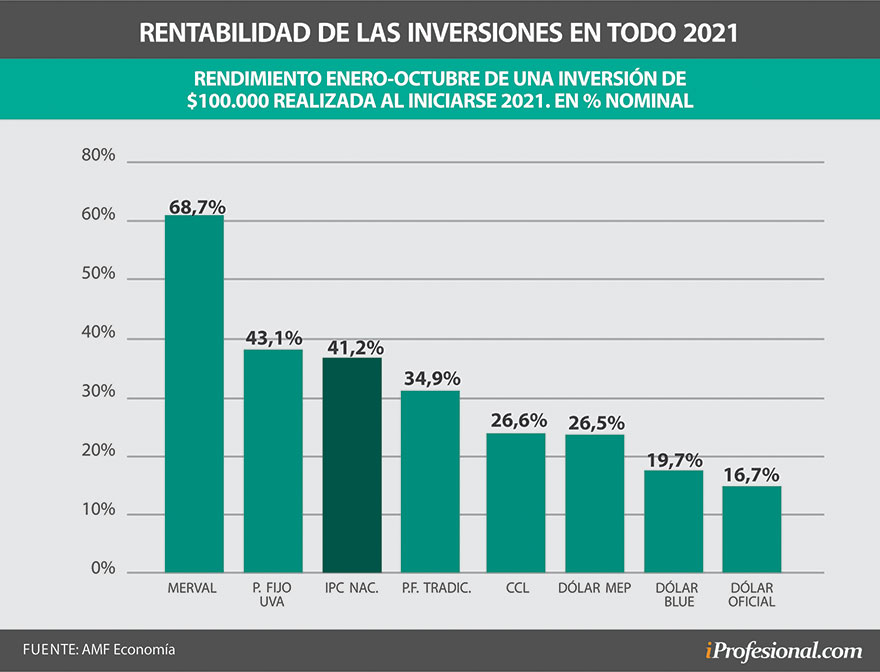

Impulsada por la escalada que tuvo en octubre del 8%, la inversión que más ganancias les otorgó a los ahorristas en los primeros 10 meses del año, fue el Merval de Buenos Aires, que trepó 68% en ese período. Luego se ubicaron los plazos fijos UVA, con una renta cercana al 43% en todo 2021.

Es decir, ambos superaron a la inflación del mismo lapso, que fue de un acumulado de 41,2%.

"Sin lugar a dudas, los activos bursátiles están resultando, durante este año, la mejor canalización de ahorros que pudo efectuar un pequeño inversor. Tras un primer cuatrimestre deslucido, a partir de mayo los rendimientos se empinaron hasta promediar un ritmo de ascenso cercano al 10% mensual entre ese mes y octubre pasado", argumenta a iProfesional el analista Andrés Méndez, director de AMF Economía.

En concreto, si un pequeño inversor hubiera colocado a inicios del 2021 un capital de $100.000 en el Merval, al finalizar el mes pasado obtuvo $168.733.

Un rendimiento que supera con creces a la segunda inversión más rendidora entre todas las analizadas: el plazo fijo UVA, que acumula entre capital ajustado e intereses un total de $143.058.

"Con excepción de estas dos variantes, las restantes opciones elegidas (plazo fijo tradicional y compra de dólares estadounidenses) no llegaron a equiparar la variación del IPC Nacional, que ya acumula una suba superior al 40% en el período enero a octubre", opina Méndez.

Y agrega: "Resulta llamativo que a pesar de la sensibilidad que genera en el ´humor´ de los agentes económicos la evolución del tipo de cambio, las distintas variantes para comprar dólares se muestren claramente perdidosas en lo que va de 2021. En este aspecto, la respuesta está en la activa participación del Banco Central, tanto en el MULC como en los mercados que arbitran con dólares financieros, donde impide un despegue de las cotizaciones, que sino ´volarían´ en tiempos electorales".

Con estas intervenciones oficiales en el mercado cambiario, también el dólar blue quedó circunscripto a un rendimiento nominal de sólo 20% en lo que va del año.

En concreto, aquel inversor que compró dólares en los diferentes canales el primer día de 2021 con $100.000, en caso de venderlos al informal, hoy tendría desde un máximo de $126.616 (en "conta con liqui") hasta un mínimo de $116.700 (adquiridos en el oficial). En resumen, perdió sin atenuantes frente a la inflación.

En lo que respecta al plazo fijo tradicional, no constituyó un buen refugio para los pequeños ahorristas, "considerando la inmovilidad de su rendimiento (3% mensual) frente a una tasa de inflación que raramente se ubicó en algún mes por debajo de ese porcentual", detalla Méndez.

En síntesis, hasta fin de octubre, el inversor en plazo tradicional acumuló una pérdida acumulada de $7.000 frente al valor de una canasta de bienes y servicios que refleja el IPC Nacional en los primeros 10 meses, y que fue de 3,5% sólo el mes pasado.

Esto se debe a que el acumulado obtenido en una colocación a plazo fijo, en todo el 2021, con esos $100 mil invertidos arroja un total de $134.928 desde enero hasta fin del mes pasado.

Los ganadores desde 2020 a la fecha

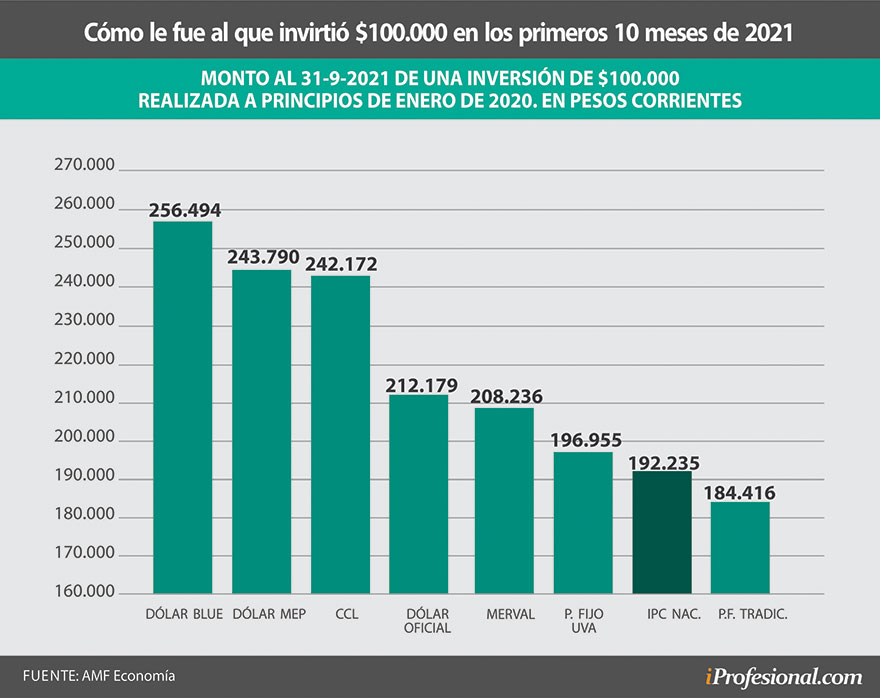

Si se extiende el período de las inversiones consideradas, y se analiza el desempeño que consiguieron los ahorristas que destinaron $100.000 hace 22 meses atrás (enero 2020) hasta el momento, los resultados cambiaron de forma notoria. Y el gran ganador en estos casi dos años fue el dólar.

De hecho, cualquiera de las variantes de dolarización, tanto formal como libre, rindió más que los otros instrumentos de ahorro desde inicios de 2020 a la fecha.

Con el mencionado capital inicial invertido en enero del año pasado en la plaza informal, hoy se tendría unos $256 mil al vender las divisas al blue.

Asimismo, se ganó alrededor de $243.800 en las operaciones de dólar MEP y más de $242 mil en el contado con liquidación.

Es decir, los pesos obtenidos con las inversiones en el dólar superan en alrededor de 150% el monto invertido al comienzo del 2020 ($100 mil).

"Para un ahorrista que realizó una inversión de $100.000 a inicios del año pasado ya es distinta su situación, porque las diversas cotizaciones del dólar estadounidense fueron las más atractivas, en un contexto en el que casi todas las inversiones consideradas le ganaron a la inflación. De hecho, sólo ´perdieron´ los ahorristas en el plazo fijo tradicional", detalla Méndez.

Y completa: "Naturalmente, el buen desempeño del Merval durante los últimos 6 meses, lo coloca a este por detrás de las distintas variantes de dólar, subsanando el magro desempeño del año pasado, período en el que la profunda contracción de la actividad la económica (9,9% de descenso frente a 2019), desalentó toda posibilidad de un buen trayecto de los activos bursátiles".

Inversiones en los próximos meses

El escenario que se plantea para el resto de 2021, atravesado por los comicios legislativos del 14 de noviembre próximo y las correcciones que puedan imponerse en las semanas sucesivas.

Por eso, la atención de los ahorristas está puesta en los efectos de las posibles medidas que se adoptarán después de las elecciones, y que tendrán impacto en los próximos meses.

"Es posible que el relativo abaratamiento que afectó al dólar oficial en el transcurso de 2021, encuentre un punto de reversión en un mayor ritmo de corrección de la paridad cambiaria", proyecta Méndez.

En paralelo, completa este analista que "pueden esperarse correcciones" en el acceso al MULC (mercado único de cambios), que impacten en un "mayor ritmo inflacionario".

"En este caso, los plazos fijos, tanto los tradicionales como los ajustables por UVA, reflejarán en su rendimiento un impacto negativo, que tenderá a revertirse sobre inicios de 2022", sostiene Méndez.

Finalmente, considera que podría esperarse que el boom de los activos bursátiles tienda a "suavizarse", dadas las expectativas de un virtual agotamiento del proceso de recuperación de la actividad económica, tras el rebote que sobrevino en los últimos meses al fuerte descenso que tuvo el año pasado, y también por las expectativas de cambio político a futuro.-