La bolsa despidió a Macri con un balance negativo: en su gestión el Merval perdió 60% en dólares

/https://assets.iprofesional.com/assets/jpg/2019/12/487955.jpg)

Mauricio Macri no es el único que dedicó los últimos días a hacer la evaluación de lo que deparó la economía en estos cuatro años. Uno de los ámbitos en el que se hace un repaso -y no con festejos- es en el mercado de capitales.

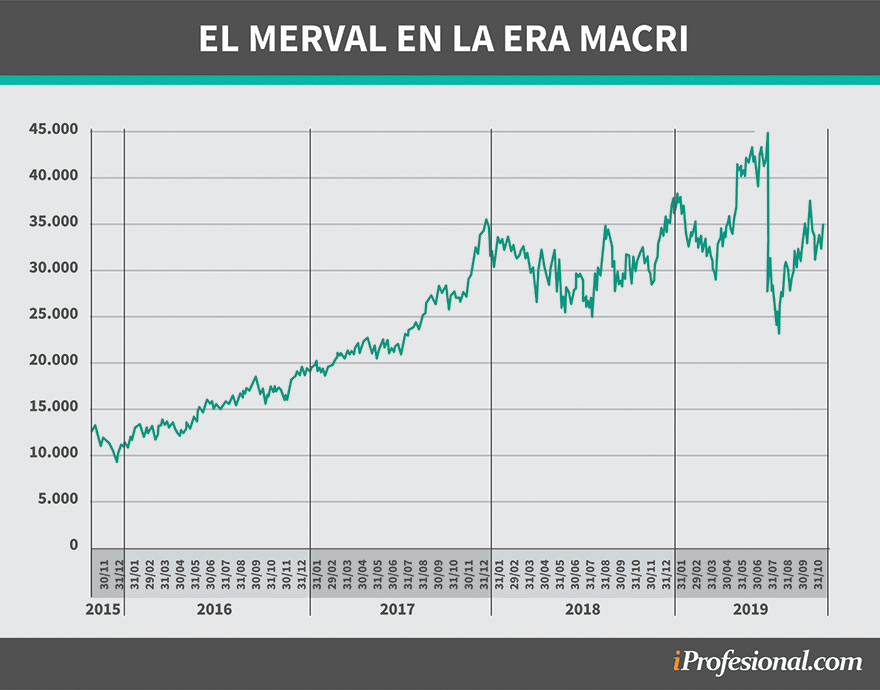

Los resultados, a juzgar por cómo les fue a las acciones que conforman el panel líder de la Bolsa porteña, son claramente negativos, aunque si se pone la lupa sobre todo el período se puede apreciar que hubo momentos de subida y bajada del ciclo.

En tal sentido, en primera instancia el período puede dividirse en dos etapas de prácticamente igual extensión y claramente diferenciadas:

-La primera abarca el lapso comprendido entre la asunción del mando por parte de Mauricio Macri el 10 de diciembre de 2015 y el 28 de diciembre de 2017;

-La segunda va desde esa fecha hasta la actualidad.

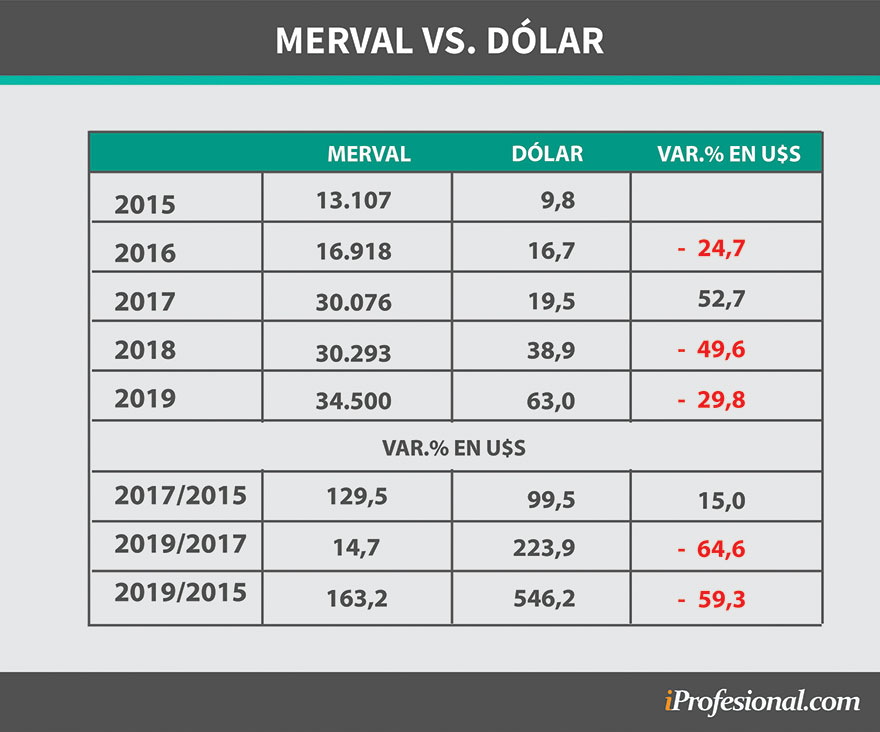

La primera parte se caracteriza por una clara tendencia ascendente de las cotizaciones, que entre puntas fue del 130%. Este porcentaje permitió que el Merval ganara casi un 15% en dólares, pues el billete verde trepó un 100% en igual lapso. Cabe apuntar que por su parte, la inflación acumulada fue del 76%, por lo que también se logró una fuerte ganancia en términos reales.

Pero en el segundo período -dominado por la brusca devaluación del peso y el inicio de la recesión- el escenario cambió radicalmente, pues el panel líder solo mejoró un 15%, mientras que el dólar lo hizo un 224%. De la comparación de ambos indicadores surge que el Merval cayó un 65 por ciento.

Si se toma en cuenta el período completo el resultado medido en dólares es también negativo, pues mientras que el conjunto de las acciones avanzó un 163%, el dólar subió un 546%, por lo que la caída en dicha moneda fue de casi el 60 por ciento.

Qué pasó en cada uno de estos años

Críticas y dudas en Wall Street por el gabinete de Alberto y el meteórico ascenso del discípulo de Stiglitz

A fines de 2015 y meses posteriores el nuevo gobierno aplicó inicialmente algunas medidas que en su momento fueron consideradas como duras, pero, en su gran mayoría, envueltas en un manto de esperanza, tal como suele suceder en los albores de cualquier administración.

"Fue algo así como la confianza propia de quien está mal pero cree en una pronta recuperación", sintetizaba oportunamente el economista Diego Martínez Burzaco.

En la primera parte del año 2016, el hecho más destacado fue el acuerdo con los holdouts y el regreso de la Argentina a los mercados financieros, pero la ausencia de "brotes verdes" que se esperaban para el segundo semestre comenzó a generar impaciencia en los mercados, en un contexto de fuerte caída del consumo y una inflación que superó el 40%.

También afectó el humor de los inversores la victoria del Donald Trump junto a la suba de las tasas de interés en Estados Unidos.

A este combo se sumó la disputa política en torno a la posibilidad de gravar la renta financiera, iniciativa incluida en la ley de para reformar el impuesto a las Ganancias.

En este contexto, las grandes ganadoras fueron las acciones energéticas, que se vieron beneficiadas por los cambios en la política de subsidios y el reajuste tarifario.

En cambio, las acciones vinculadas a las empresas industriales fueron las grandes perdedoras, producto de la falta de rebote en la actividad, a partir de un consumo que se mantuvo hundido por la caída en el poder de compra del salario.

El balance final mostró que el Merval acumuló un repunte del 44%, de modo tal que pudo acompañar a la inflación y doblegar el alza de la divisa estadounidense.

Si bien hubo un grupo de compañías con ganancias superiores al 200%, ninguna de ellas cotiza en la actualidad en el panel líder. Entre las que sí negocian actualmente se destacaron Central Puerto (105%), Transener (90,5%) y Pampa con el 88 por ciento.

Esta racha positiva se extendió a 2017, año en el que, con una ganancia de casi 60% en dólares, el Merval se convirtió en el mercado con el mayor rendimiento a nivel mundial.

Ello fue posible a partir de una suba del 78% con la que logró vencer ampliamente a la inflación (25%) y al dólar, que pese al fuerte envión final apenas trepó por arriba del 17%.

En este contexto, existe un conjunto de compañías que mostraron alzas muy significativas, en particular las ligadas al sector energético y financiero.

Marcó del Pont va a la AFIP y nutre el "semillero" de dirigentes que venía preparando

Las grandes ganadoras del año fueron TGN, que acumuló una suba del 446%, Transener, (225%), Grupo Galicia (190%) y TGS, con el 181%.

Pasaron cosas

A fines de ese año los analistas e inversores se ilusionaban que en 2018 continuaría el ciclo expansivo del bienio 2016-2017, pues se basaban en algunas estimaciones, entre ellas las de la calificadora Moody’s que pronosticaban una suba del 3% para el año que concluía y del 3,5% para 2018.

En este contexto alcista, los analistas de la compañía le "ponían el ojo" a los bancos y compañías proveedoras de servicios públicos y energéticas.

Pero ya a fines de año y a lo largo de 2018 "pasaron cosas" tanto en el plano local como en el internacional, que a la hora del balance dejaron un sabor más que amargo para analistas e inversores.

En el primero de los casos, se sumaron las sucesivas subas de tasas de interés dispuestas por la Reserva Federal de los Estados Unidos, la escalada de la guerra comercial entre Estados Unidos y China y la crisis política desatada en el Reino Unido por el Brexit, entre otros.

Pero ya en el orden nacional, la cadena de factores negativos comenzó el "28D", es decir el 28 de diciembre del 2017, cuando el Gobierno anunció el replanteo de las metas de inflación para todo este año, una decisión fue interpretada como la pérdida de independencia del Banco Central.

Meses más tarde, en abril, se sumó la puesta en vigencia del impuesto a la renta financiera para inversores extranjeros, con el consiguiente desarme de carteras de bonos y acciones, que llevó al derrumbe de las cotizaciones y a la salida masiva de fondos, que dio inicio a la corrida cambiaria que recién pareció calmarse a fines de septiembre.

Precisamente, ésta cedió con la asunción del nuevo presidente del Banco Central, Guido Sandleris, quien instauró una nueva política monetaria y cambiaria y que, al menos por el momento, ha logrado calmar las presiones sobre el dólar.

Con una inusual sinceridad por parte de un funcionario, el propio Sandleris reconoció que "este Gobierno cometió errores".

Como consecuencia de todo ello, el Merval culminó el año con una leve baja nominal, pero si se la compara con el dólar, que prácticamente duplicó su precio, la pérdida rondó el 50 por ciento.

El mercado le levanta el pulgar a Guzmán: riesgo país cae 5% y el contado con liqui opera en baja

En cuanto a la performance de las principales acciones, Petrobras fue uno de pocos papeles que se destacó, con un alza del 161%, seguida de lejos por Tenaris, con el 39%. Entre los papeles que aún continúan en el panel líder, se puede mencionar a TGS (32%), YPF, con el 18,2% y Aluar, con el 13,8% de alza.

La contracara de esas subas estuvo corporizada por un conjunto de papeles que arrojaron importantes pérdidas a lo largo del año, liderados por Cablevisión, que derrumbó casi 50% y Supervielle, con el 44 por ciento.

A diferencia de lo sucedido a fines del año anterior, las proyecciones para 2019 fueron mucho más cautas.

Un informe de una conocida casa de bolsa afirmaba que "entre los puntos que sugieren monitorear se incluye el avance del programa con el FMI y sus consecuencias directas sobre el nivel de actividad, y todo lo inherente a un año electoral".

En cuanto al actual ejercicio, si se toman en cuenta los últimos datos, el resultado en lo que va de 2019 para el Merval es poco auspicioso, cualquiera sea el indicador con el que se lo compare, pues apenas acumula una suba del 11% en todo el 2019, un porcentaje que se desdibuja frente al 61% de suba del dólar minorista y el 47% del IPC.

Obviamente que ello se debe a la violenta corrección que sufrieron los precios de acciones y bonos en agosto, inmediatamente después de las PASO, más allá de lo sucedido con posterioridad.

A manera de referencia, el nivel actual del indicador líder es similar al registrado entre mayo y junio de este año, cuando rondaba los 33.000 puntos, pero es un 23% menor que el máximo alcanzado en agosto, momento en el que superó los 44.000 puntos.

No obstante ese flojo resultado, existe un reducido número de compañías que lograron salir airosas si se compara la evolución de sus cotizaciones con el avance del dólar y de la inflación. Ese conjunto de empresas es liderado por Grupo Valores, que subió un 121%, seguido por Aluar (103,5%) y Ternium, con el 81%.

Un párrafo aparte merece Petrobras, pues si bien cotiza por fuera del panel líder, en lo que va del año acumula una ganancia cercana al 142 por ciento.

La contracara de estas subas fue lo sucedido con un conjunto de empresas, en especial las vinculadas al sector energético y financiero. Las bajas fueron lideradas por Edenor, que perdió el 61%, seguida por Transener, con el 48,8%.

En conclusión, un breve análisis sobre los sucedido en el Merval a lo largo de estos últimos cuatro años, lo más significativo fue la existencia de dos períodos claramente diferenciados, curiosamente de igual duración; la preeminencia de las acciones del sector energético y financiero sobre el resto y la total dependencia a la evolución de la situación económica y política, tanto a nivel local como internacional.

Sobre este último punto, los factores que más perjudicaron a las acciones fueron el impacto del "28D" y el impuesto a la renta financiera, ya que coadyuvaron a la venta masiva de papeles y fueron el puntapié inicial de la corrida cambiaria iniciada en abril del año pasado. A ellos debe sumarse el violento ajuste que se registró una vez conocidos los resultados de las PASO en agosto pasado y la incertidumbre sobre lo que vendrá.